Gli shock inflazionistici dovrebbero favorire i mercati emergenti che hanno già alzato i tassi

È forse un po’ riduttivo dire che il debito dei mercati emergenti in valuta locale sta attraversando un periodo difficile in questo momento. I rendimenti hanno faticato da inizio anno, tuttavia, nonostante le attuali difficoltà di questa asset class, a nostro avviso non ci sono solo fattori negativi in vista del Natale e del 2022.

Via via che la maggior parte delle economie si riprende dalla crisi, molte banche centrali dei mercati emergenti hanno cercato di alzare i tassi di interesse molto più velocemente rispetto alle controparti dei mercati sviluppati. Ciò in gran parte è dovuto al ritorno dell’inflazione, dato che gli emergenti hanno prevalentemente una lunga e travagliata storia di lotta contro l’aumento dei prezzi e gli effetti che l’inflazione ha sul deprezzamento della valuta. Quindi, perché ulteriori shock inflazionistici dovrebbero favorire chi ha avviato prima il rialzo dei tassi?

Con l’inflazione dei mercati sviluppati che continua a sorprendere al rialzo (e ha superato le aspettative della maggior parte di essi in più di un decennio), i Paesi che si stanno muovendo in anticipo sulla pressione dei prezzi, inasprendo le politiche proattivamente, come Perù, Messico e Russia, dovrebbero essere premiati con una sovraperformance della valuta nel medio termine.

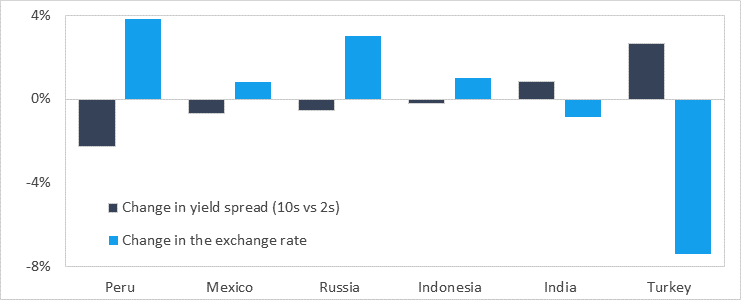

Il grafico aiuta a evidenziare questo punto, mostrando come le valute dei primi falchi tra i Paesi emergenti (Perù, Messico, Russia, Indonesia) siano riuscite a combattere l’inflazione meglio rispetto a chi non si è ancora mosso.

(dati Bloomberg al 31/10/21)

I rendimenti dei mercati emergenti che hanno alzato i tassi per primi sono ancora più impressionanti se si considera la recente forza del biglietto verde. Inoltre, i mercati emergenti che hanno avviato il rialzo contribuiscono anche a riaffermare il cuscinetto di premio al rendimento reale tra i mercati emergenti e quelli sviluppati, anche se i prezzi in aumento minacciano di intaccare lo spread.

All’altra estremità dello spettro, la recente turbolenza da record della lira turca evidenzia la fragilità delle valute emergenti di fronte ad azioni di politica monetaria fuori luogo. La spinta poco ortodossa del Presidente Erdogan per ulteriori tagli da parte della Banca Centrale (il terzo da settembre) illustra gli effetti che tale decisione può avere sulle valute volatili durante i periodi di inflazione. Recentemente, la valuta è crollata del 15%.

Quindi, per riassumere, mentre le obbligazioni locali hanno indubbiamente affrontato un periodo complesso di recente, continuiamo a mantenere una visione costruttiva sull’asset class, dato che molti mercati emergenti si sono già spostati sulla strada dell’inasprimento delle condizioni monetarie. Questo dovrebbe potenzialmente supportare le valute dei mercati emergenti nei prossimi trimestri, dato che l’inflazione rimane bloccata al momento. Inoltre, in quanto gestori attivi, siamo ben posizionati per beneficiare delle opportunità di generare alpha che continueranno a emergere fino al 2022, in particolare finché la politica monetaria sarà divergente tra i vari mercati.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa