Non siamo ancora fuori dai guai

Se facciamo un bilancio del 2022, una cosa è evidente: non siamo ancora fuori dai guai. Sia l’economia globale che i mercati degli investimenti globali continuano a essere turbati da rischi ormai noti.

Questo non significa che gli investitori debbano muoversi senza indicazioni rispetto al percorso da seguire. Negli Stati Uniti, ad esempio, anche se le misure di contrasto all’inflazione della Federal Reserve dovessero spingere l’economia in una fase recessiva, la combinazione tra la resilienza del mercato del lavoro e una situazione patrimoniale dei nuclei familiari altrettanto resiliente, ci porta a credere che un’eventuale contrazione sarebbe probabilmente di entità moderata e di durata relativamente breve.

Come si vedrà dall’analisi dettagliata sulla costruzione del portafoglio e dalla nostra “heat map” delle asset class, ci siamo concentrati su tre temi principali:

Prepararsi ad affrontare la febbre dell’inflazione non è solo una strategia di investimento di breve termine. Dal momento che è impossibile prevedere con esattezza quando l’inflazione raggiungerà il picco, continuiamo a prediligere le categorie di asset reali che storicamente si sono dimostrate meno volatili, hanno resistito bene ai periodi di inflazione elevata e hanno offerto vantaggi in termini di diversificazione.

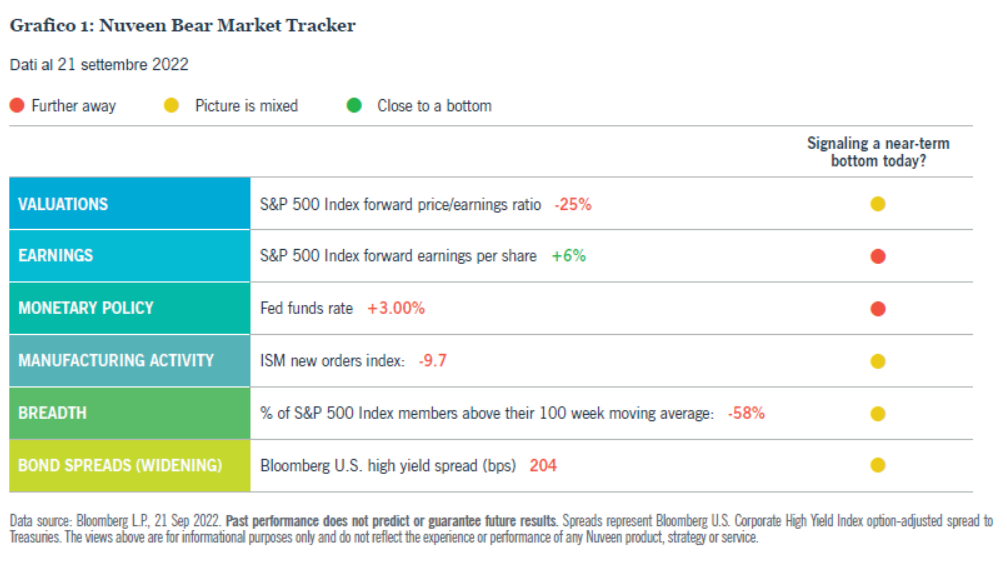

L’orso non si trasformerà presto in toro. Il Bear Market Tracker di Nuveen, che si basa sull’analisi dei dati, ci fornisce alcune indicazioni sul momento in cui i titoli azionari potrebbero iniziare una risalita e avvicinarsi a un territorio bullish. In base ai dati attuali, è piuttosto improbabile che ciò accada nel breve e medio termine, per questo manteniamo una prospettiva bearish sui titoli azionari.

Evitare le trappole. Le trappole per gli orsi, che si trovano nei boschi, sono facili da individuare per l’occhio umano, al contrario le trappole del valore nei portafogli di investimento sono poco evidenti. Fare affidamento in modo eccessivo su quelle che sembrano valutazioni attraenti nel breve termine può far cadere gli investitori in trappole che potrebbero compromettere in modo considerevole i risultati di lungo termine. Noi forniamo indicazioni per evitare queste trappole e riconoscere le vere opportunità di valore quando si presentano.

Questo è stato senza dubbio un anno confuso e difficile per i mercati e rimane ancora molta strada da fare per riemergere dal tunnel del ribasso, verso la luce della “normalità”. Nel frattempo proseguiamo la ricerca di segnali di una progressiva crescita economica e di idee per l’asset allocation per supportare gli investitori nel raggiungimento dei loro obiettivi di lungo termine.

Temi per la costruzione del portafoglio

Gli investitori che cercano di lasciarsi alle spalle questa fase di mercato orso hanno ancora degli ostacoli da affrontare. Le speranze che l’inflazione possa raggiungere rapidamente il picco, che la Federal Reserve americana possa cambiare rotta e che l’economia globale possa uscire indenne da questa situazione sono svanite. Siamo consapevoli dei rischi che ci attendono: guadagni più modesti, un panorama occupazionale più fragile e un’erosione della domanda che pregiudica la capacità del consumatore di continuare a essere protagonista indiscusso. Suggeriamo quindi di ridefinire il posizionamento del portafoglio in modo da tenere il passo con l’inflazione, riuscire a reggere una politica monetaria aggressiva e trarre cautamente vantaggio dai trend di lungo termine.

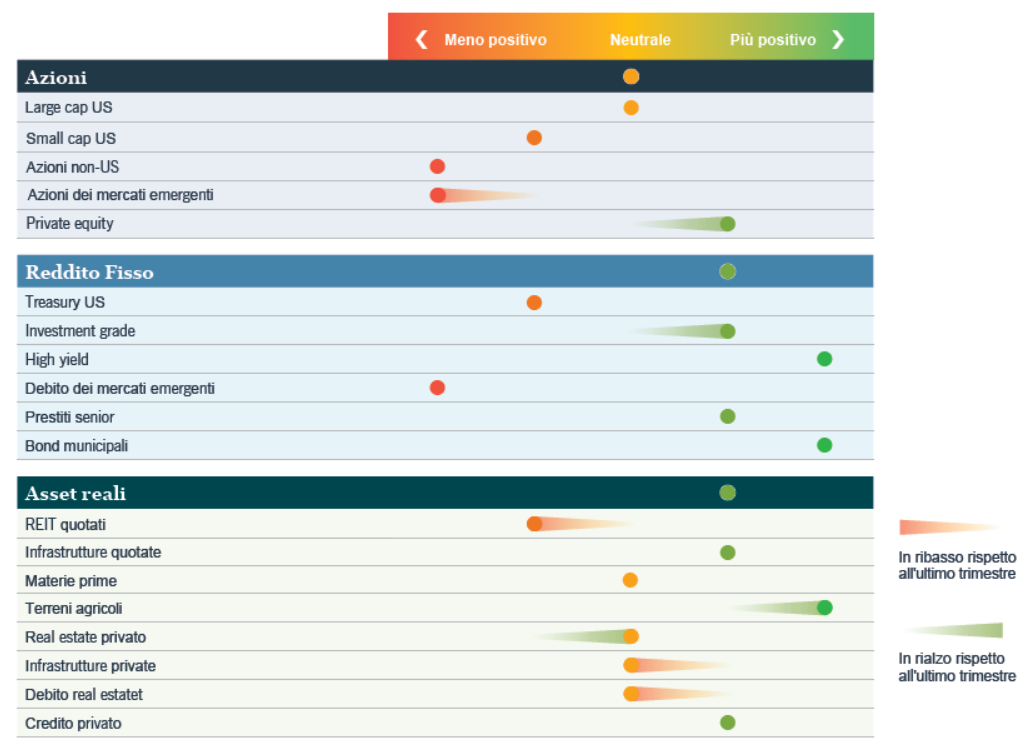

La “heat map” delle asset class

La nostra analisi trasversale per asset class indica le migliori opportunità relative sui mercati finanziari globali, a nostro parere. Non vogliamo rappresentare un portafoglio specifico, quanto rispondere alla domanda: “Su quali posizioni siamo concordi quando si tratta di mettere a profitto nuovo capitale?”

Le valutazioni muovono dall’ipotesi di un investimento in dollari americani, con un obiettivo di crescita di lungo termine e si riferiscono a un orizzonte temporale di un anno.

Le opinioni di cui sopra hanno uno scopo puramente informativo e mettono a confronto i valori relativi di ciascuna asset class in base alle valutazioni del Global Investment Committee di Nuveen. Non sono in alcun modo rappresentative dell’andamento dei prodotti o dei servizi di Nuveen. Gli upgrade e i downgrade mostrano le variazioni trimestrali di queste opinioni.

Temi per il portafoglio

- La lotta all’inflazione globale non è solo una strategia di breve termine: Osservare i dati sull’inflazione in questi giorni è come stare in attesa che la febbre scenda: finché i prezzi non raggiungono il picco, ci sono poche speranze di miglioramento. Per questo motivo, continuiamo a puntare su asset class che solitamente ottengono i risultati migliori in un contesto inflazionistico, quali terreni agricoli, real estate e infrastrutture. I rendimenti di questi asset reali hanno storicamente mostrato una correlazione positiva con l’inflazione, garantendo al contempo una diversificazione del portafoglio e una volatilità relativamente bassa.

- Detox economico e dinamiche del mercato orso: Continuiamo ad assistere al surriscaldamento dell’economia statunitense, che si trova in una fase di detox rispetto alla situazione indotta dalla pandemia e alimentata dalle politiche di stimolo. Senza dubbio la volatilità del mercato persisterà con l’evolvere di questi fattori economici. Solo nel 2022 si sono verificati quattro rally del mercato orso, ognuno dei quali è stato più forte e prolungato di quello precedente.

La domanda è: quando l’orso avanzerà e si trasformerà in toro? Il nostro US Bear Market Tracker (Grafico 1) raccoglie i dati chiave, che ci consentono di monitorare e capire quando il mercato dovrebbe essere vicino al punto più basso. In breve: non siamo ancora vicini a questa situazione e quindi manteniamo un posizionamento difensivo. Una lieve sofferenza si riflette già nelle valutazioni e negli spread obbligazionari, ma prevediamo un ulteriore peggioramento per gli utili societari.

- Evitare le trappole: Continuiamo a concentrarci sull’individuazione delle asset class che sono state valutate in modo inaccurato (ad esempio gli high yield statunitensi) e sono in grado di resistere alla recessione meglio di quanto un’analisi convenzionale possa suggerire. Ma manteniamo un approccio cauto nei confronti dei mercati azionari al di fuori degli Stati Uniti, che attualmente sembrano ricadere nella categoria della “trappola del valore”. Le valutazioni delle azioni europee e cinesi, ad esempio, possono in apparenza suggerire opportunità interessanti, ma permangono gravi rischi e non vediamo catalizzatori positivi, tali da giustificare nuove o maggiori allocazioni. In generale preferiamo una posizione difensiva e prediligiamo il credito e gli asset reali rispetto ai titoli azionari. Solo quando le nostre previsioni miglioreranno, potremo suggerire di accelerare un ribilanciamento verso posizioni strategiche.

Le opinioni ampiamente condivise

- Gli high yield statunitensi (+) potrebbero sembrare un’idea in controtendenza e lo spread potrebbe ancora aumentare rispetto ai livelli attuali. Ma riteniamo che i titoli azionari siano più vulnerabili. Passare dalle azioni al credito potrebbe consentire agli investitori di accedere a un “rischio di crescita”, con un potenziale ribasso relativamente inferiore, e di beneficiare al contempo di rendimenti interessanti (~8%).

Anche i punti d’ingresso sembrano interessanti. Rispetto ai titoli azionari, gli high yield statunitensi sono attualmente prezzati a un livello tra i più allettanti degli ultimi tempi. Gli investitori possono ottenere un buon rendimento, con livelli di spread più ampi, nella fase che precede la riduzione dello spread. Il nostro mantra è “pagare per aspettare”.

- I titoli azionari dei mercati sviluppati non statunitensi (-), in particolare Europa e Regno Unito, devono far fronte a rischi di stagflazione esacerbati dalla guerra Ucraina-Russia e da una crisi energetica senza precedenti, aggravata dall’avvicinarsi dell’inverno.

- Continuiamo a sconsigliare le azioni e il debito dei mercati emergenti (-). La Cina è sempre più isolata e sta perseguendo a oltranza una politica zero-COVID. Inoltre, con un probabile terzo mandato di Xi Jinping, non prevediamo una riapertura economica prima del 2023. Il dollaro americano forte continuerà a rappresentare un ostacolo per i mercati emergenti.

E i punti di disaccordo

- In che misura gli asset privati rifletteranno le sofferenze degli asset pubblici. I membri del Global Investment Committee di Nuveen più propensi ad allocazioni su asset privati ne sottolineano l’interessante potenziale in termini di rendimento e la capacità, grazie alla loro strutturazione e alla minore frequenza del pricing, di proteggere i portafogli dalla volatilità del mercato, che in questo momento è la principale preoccupazione degli investitori.

Se guardiamo la questione da un altro punto di vista, alcuni membri del GIC sottolineano che i portafogli possono aver virato da posizioni più strategiche sugli asset privati a causa dei ribassi del mercato pubblico, della possibilità di future sofferenze legate al mark-to-market e perché una maggiore illiquidità potrebbe frenare il dinamismo e la capacità di sfruttare le opportunità del mercato pubblico.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa