Divergenze emergenti: la Cina affossa le performance?

L’estate volge al termine e l’attenzione degli investitori è focalizzata sui mesi che ci separano dalla fine dell’anno per capire se saranno in continuità con un inizio stellare o se, in qualche modo, la rincorsa dei mercati è destinata a rallentare o, addirittura, a cambiare traiettoria.

Azionario emergente

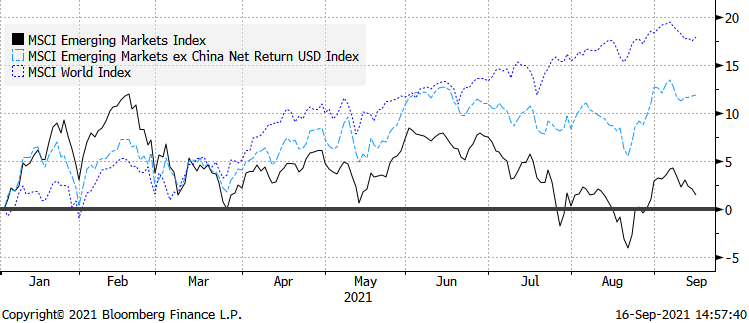

Sul fronte azionario i paesi emergenti (linea nera) dopo un inizio anno promettente – a metà febbraio avevano fatto segnare un +12% – hanno sottoperformato i mercati sviluppati (linea viola) facendo registrare una performance negativa nel mese di agosto. La situazione cinese ha influito negativamente sul comparto. Si veda in blu il dettaglio della performance degli emergenti esclusa la Cina, più in linea con le performance azionarie generali.

La domanda da porsi è se i recenti cali abbiano aperto delle possibilità lato valutazioni. I prezzi sono relativamente bassi in questo momento e ciò potrebbe rappresentare un’opportunità: da un lato l’investitore deve valutare se lo sconto è tale da compensare l’effetto dell’incertezza politica sul contesto di mercato e, dall’altro, se i fondamentali e la crescita delle aziende potrebbero essere compromessi.

Colli di bottiglia e mercato del lavoro

Stiamo vivendo una fase di transizione dell’economia globale, per certi versi unica: da una parte una ripresa molto forte ma diseguale, dall’altra la pandemia, che continua ad avere strascichi nonostante il rallentamento delle restrizioni. Questa situazione porta l’economia globale ad avere delle peculiarità che, ci sentiamo di dire, difficilmente si sono presentate tutte insieme in passato e che danno l’idea di trovarsi in un contesto in cui la globalizzazione si è inceppata.

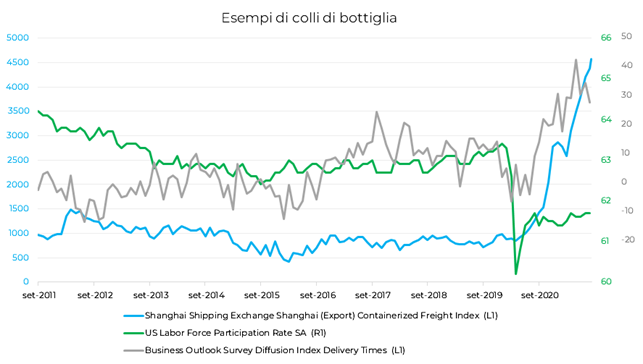

Carenza di camionisti, traffico marittimo in tilt, mancanza di semiconduttori, chiusure localizzate in Asia dovute alla variante Delta, tariffe per i container alle stelle sono gli indizi che i canali del commercio globale stanno attraversando un periodo turbolento. Tutti questi fattori si traducono in prezzi più alti per i consumatori finali, un effetto che dovrebbe rivelarsi temporaneo secondo le banche centrali.

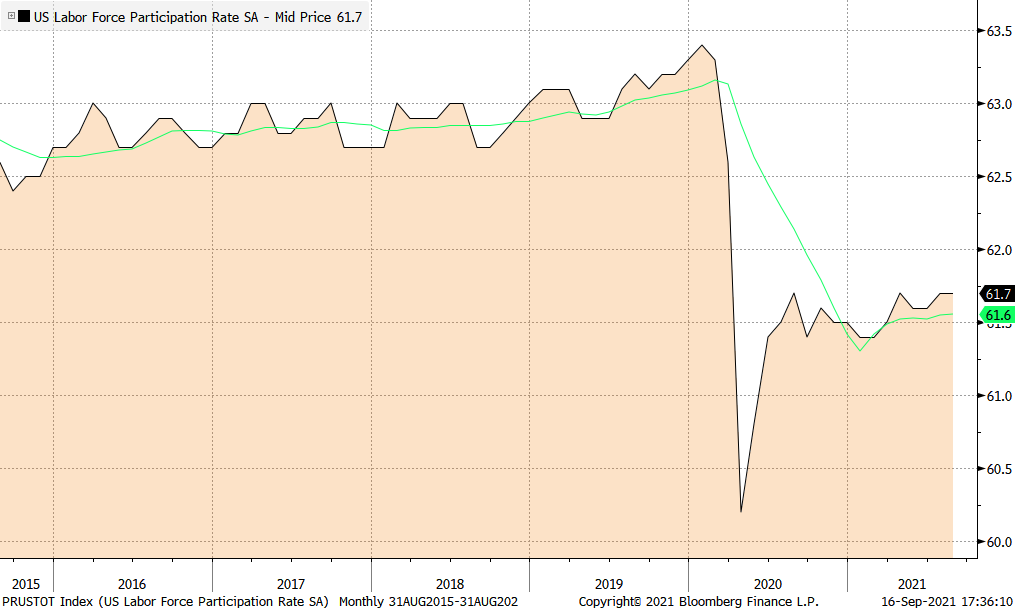

Il mercato del lavoro rimane per ora il mistero economico più affascinante degli ultimi mesi. Anche nei paesi dove i sussidi sociali si sono esauriti, la carenza di manodopera continua a esercitare pressioni al ribasso sull’offerta, limitando in qualche modo la ripresa economica. Si guardi, a titolo di esempio, alla curva della partecipazione al mercato del lavoro negli Stati Uniti che è rimasta sostanzialmente piatta negli ultimi mesi.

Ecco, quindi, che vediamo gli inventari delle imprese ai minimi, i prezzi alla produzione salire e l’outlook economico farsi più incerto. Se rimane indubbia la ripresa forte della domanda, è ora l’offerta ad essere impreparata, e questo apre ulteriori spunti di riflessione sull’inflazione.

Per il momento prevale l’ottimismo. L’idea è che con il normalizzarsi del mercato del lavoro e con il procedere delle campagne vaccinali anche in Asia, i nodi inizieranno a sciogliersi e la crescita economica rimarrà sostenuta anche nel 2022. I colli di bottiglia che sono alla base dell’aumento dei prezzi di molti beni hanno poco a che fare con la politica monetaria: aumentare i tassi di interesse non aiuterebbe a risolvere queste situazioni e pertanto non sarebbe in questo momento una scelta politica efficace.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa