Fixed Income: meglio concentrarsi sulle tendenze strutturali

Dopo un inizio d’anno difficile, è forse il caso che gli investitori obbligazionari globali agiscano in base al loro istinto?

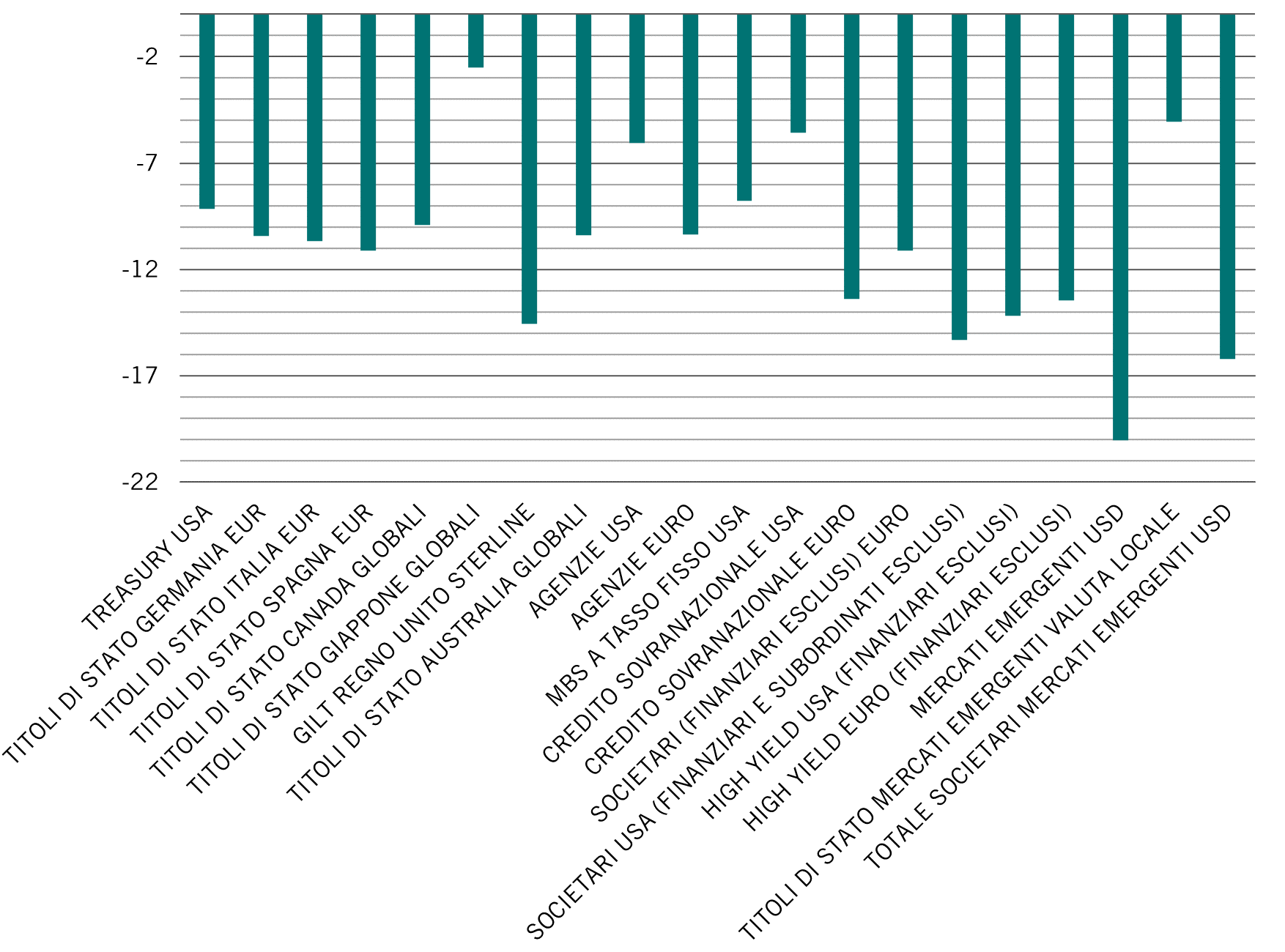

Gli ultimi mesi sono stati incredibilmente difficili per gli investitori obbligazionari. Non c’è stato modo di proteggersi, in quanto la maggior parte delle asset class a reddito fisso è scesa praticamente all’unisono (si veda la Fig. 1).

Penso che molti investitori nel reddito fisso negli ultimi sei mesi abbiano pensato: “Se solo avessimo fatto il contrario di quello che facciamo di solito, se solo la nostra posizione nel reddito fisso fosse stata short”. Guardando avanti, però, fare tutto al contrario può garantirci il successo futuro? È pensabile che mantenere posizioni short sul comparto obbligazionario darà i suoi frutti ora che i rendimenti sono più alti e gli spread più ampi?

Fig. 1 – Perdite ovunque

Rendimenti da inizio anno di settori selezionati del reddito fisso, %

Fonte: Pictet Asset Management, Bloomberg. Dati relativi al periodo 01/01/2022-01/07/2022.

È ormai evidente come l’istinto che ha aiutato gli investitori a generare solidi rendimenti a partire dalla crisi finanziaria globale non li ha assistiti affatto negli ultimi sei mesi. L’aspettativa che le banche centrali accorrano sempre a salvare i mercati finanziari nei periodi di stress, ad esempio, è costata cara, così come la convinzione che obbligazioni di durata più lunga potessero fungere da assicurazione contro la recessione.

Per risolvere questi dilemmi, dobbiamo prima definire ciò che sappiamo. Il team Global Bond di Pictet Asset Management crede da tempo che per gli investitori sia più saggio concentrarsi sulle tendenze strutturali che influenzano i tassi di interesse, gli spread obbligazionari e le valute, piuttosto che su quelle cicliche di breve termine.

Ne abbiamo individuate tre: un lungo periodo di tassi bassi, la crisi europea (il continuo altalenare della regione tra integrazione e frammentazione) e la transizione della Cina (da una crescita trainata dalle esportazioni a una crescita interna).

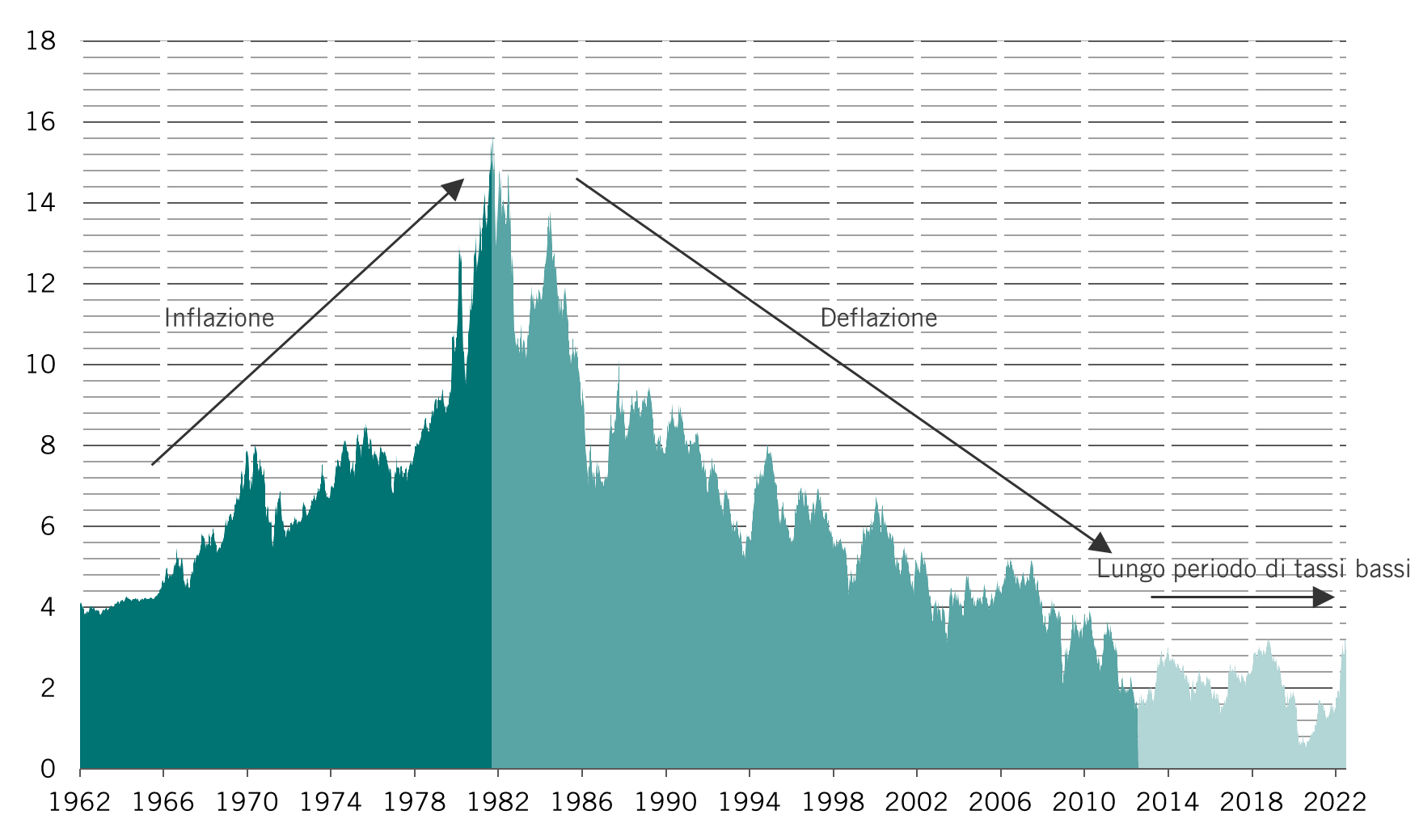

Un lungo periodo di tassi bassi, per davvero?

Di queste tre, il “lungo periodo di tassi bassi” potrebbe sembrare la tendenza più difficile da motivare razionalmente. Come possiamo ancora pensare che i tassi rimarranno bassi a lungo se l’inflazione nella maggior parte dei Paesi sviluppati ha ormai raggiunto l’8%?

Inizialmente avevamo anche noi adottato questa idea, convinti che l’invecchiamento della popolazione, combinato con livelli crescenti di debito, banche centrali indipendenti e politiche fiscali prudenti, avrebbero reso le economie sviluppate inclini a una crescita più contenuta e a un contesto di disinflazione. Se a questo aggiungiamo il “dividendo di pace” giunto a seguito della fine della guerra fredda e l’espansione continua della globalizzazione, ecco la ricetta perfetta per tassi bassi per un periodo di tempo prolungato.

Questa tesi si era però mostrata problematica già prima della pandemia. La presidenza di Donald Trump ha concluso decenni di gestione fiscale prudente negli Stati Uniti e la crisi europea ha messo in pausa i Parametri di Maastricht. Allo stesso tempo, le tensioni commerciali tra Stati Uniti e Cina hanno messo in pericolo la globalizzazione. Ora la guerra in Ucraina potrebbe mettere fine al dividendo di pace e far salire a livelli preoccupanti i prezzi delle materie prime.

Fig. 2 – Spostamento laterale

Rendimento dei bond sovrani USA a 10 anni, %

Fonte: Pictet Asset Management, Bloomberg. Dati relativi al periodo 05/01/1962-01/07/2022.

Tuttavia, le tendenze demografiche non sono cambiate e continuano a indicare una riduzione della crescita economica nel lungo termine. Nel mondo sviluppato, la crescita della popolazione attiva è in costante declino da almeno un paio di decenni. Anche la crescita della produttività ha subìto un rallentamento (al di là delle distorsioni dovute alla pandemia). Riteniamo che l’aumento del debito pubblico continuerà a pesare sulla produttività.

Di solito, pensare ad abbassare i livelli di debito invece di effettuare investimenti nella crescita non è una strategia molto produttiva. Né sono d’aiuto i costi aggiuntivi per la rilocalizzazione e per la gestione del rischio della filiera in alcuni settori.

Di conseguenza, il trend a lungo termine continua a indicare tassi reali bassi. L’estensione dei rialzi dei tassi di riferimento da parte delle banche centrali è limitata dalle anemiche condizioni economiche nel mondo sviluppato, per di più aggravate dalla guerra in Ucraina, nonché dalla crisi immobiliare e dai lockdown da COVID in Cina.

La vera incognita è l’inflazione. A partire dalla grande crisi economica, le banche centrali hanno lottato contro la deflazione: una battaglia che sembrava stessero perdendo prima della pandemia.

L’inflazione ha iniziato a muoversi rapidamente oltre gli obiettivi delle banche centrali solo con i problemi delle filiere di approvvigionamento causati dal COVID e con la crescita esagerata degli stimoli monetari e fiscali. La persistenza di questo aumento dell’inflazione ha colto di sorpresa molti analisti, economisti e investitori, inclusi noi stessi. A gennaio 2022 era ormai chiaro che non solo l’inflazione era più radicata di quanto si pensasse in precedenza, ma che si stava diffondendo anche oltre generi alimentari, energia ed edilizia abitativa.

Dove andrà a finire l’inflazione nel 2022 e nel 2023? È la domanda che si fanno tutti. Secondo un sondaggio condotto da Bloomberg, le stime per gli Stati Uniti variano dal 4,9% al 9% per il 2022 e dal 2% al 5,2% per il 2023, con medie rispettive del 7,5% e del 3,4%. Il ventaglio delle previsioni è altrettanto ampio anche per l’Europa. Tra il 2012 e il 2020, invece, l’inflazione CPI statunitense aveva oscillato tra lo 0% e il 3% e i tassi base tra lo 0% e il 2,5%.

La nostra filosofia è sempre stata quella di non dipendere troppo dalle previsioni macroeconomiche. Vogliamo invece tenere in equilibrio il nostro portafoglio tra inflazione elevata e persistente e inflazione in calo.

Allo stesso tempo, tuttavia, è importante ammettere che è cambiato radicalmente il modo in cui le asset class a reddito fisso si comportano in relazione l’una all’altra.

L’inflazione più elevata e persistente ha invertito la correlazione tra i titoli di Stato e le attività più rischiose. In parole povere, l’inflazione più elevata è ora negativa per le asset class più rischiose, mentre l’inflazione più bassa è positiva.

Fig. 3 – Ritorno della volatilità

Indice ICE MOVE della volatilità dei titoli Treasury USA

Fonte: Pictet Asset Management, Bloomberg. Dati relativi al periodo 12/06/1988-03/07/2022.

La volatilità, inoltre, è tornata più forte che mai e non solo per via dell’incertezza sull’economia globale. Le banche centrali non stanno più frenando la volatilità attraverso il quantitative easing o la famigerata «Fed put» sui mercati azionari.

Siamo del parere che la volatilità sia destinata a restare e che le banche centrali si concentreranno sul controllo dell’inflazione. Dal punto di vista politico, il quantitative easing diventa sempre più difficile da giustificare in quanto sembra aver aggravato la disuguaglianza sociale. Di conseguenza, abbiamo ridotto il rischio nei nostri portafogli, sia sugli investimenti in titoli di Stato che sulle obbligazioni societarie.

Finché l’inflazione rimarrà superiore agli obiettivi della banca centrale, le correlazioni tra le attività a reddito fisso sono destinate a rimanere elevate, così come la volatilità del mercato.

Credibilità in gioco

Detto ciò, ci sono comunque notevoli differenze nel modo in cui le banche centrali rispondono a queste sfide.

La Banca d’Inghilterra, ad esempio, sembra essere molto più attenta a evitare di innescare una recessione, mentre la BCE è preoccupata dal rischio di una frammentazione all’interno dell’eurozona. La Reserve Bank of Australia (RBA), nel frattempo, è preoccupata per la bolla del mercato abitativo. Tutti e tre gli istituti potrebbero essere disposti ad assumersi rischi maggiori pur di proteggere la stabilità (e quindi compromettere la loro credibilità in termini di lotta all’inflazione).

Gli anni ’70 ci insegnano che questo tipo di approccio presenta delle inefficienze. La Fed (allora guidata da Arthur Burns) non riuscì a contenere l’inflazione dopo il primo shock petrolifero del 1973. Quando nel 1979 il mondo fu colpito da un secondo shock petrolifero, le aspettative sull’inflazione aumentarono, non lasciando al successore di Burns, Paul Volcker, altra scelta se non quella di intraprendere un’azione drastica, rialzando i tassi al 20%. Riteniamo che questo sia il motivo per cui la curva dei rendimenti statunitense è così piatta, mentre altre sono piuttosto ripide: i mercati ritengono che, senza altre priorità, la Fed riuscirà a frenare l’inflazione più rapidamente e i tassi si stabilizzeranno prima. Dal punto di vista degli investitori obbligazionari, preferiamo banche centrali che combattono l’inflazione in modo credibile.

Per la BCE non esistono scelte facili. Riuscirà a creare una rete di protezione credibile per evitare che i costi di finanziamento delle economie più deboli e indebitate (come l’Italia) sfuggano al controllo? Riuscirà, al contempo, a essere credibile nella lotta all’inflazione in un momento in cui l’eurozona sta affrontando uno shock commerciale dovuto alla guerra?

L’atteggiamento delle banche centrali

Abbiamo espresso la nostra convinzione in un lungo periodo di tassi bassi, sovrappesando la duration e il credito investment grade a lungo termine. Dovremmo ora assumere posizioni short su tassi brevi e credito? Dipende dall’atteggiamento delle banche centrali.

Se la banca centrale risulta essere credibile, come negli Stati Uniti, pensiamo che valga la pena detenere una quota maggiore della valuta di quel Paese, una maggiore duration (o obbligazioni a più lunga scadenza) e un po’ di credito investment grade di alta qualità.

Se la banca centrale non è credibile, si potrebbe pensare di mettersi in posizione corta sulla valuta del Paese, sulle sue obbligazioni e sul suo debito societario. Il problema dell’invertire la rotta in un momento in cui i mercati sono volatili è che la volatilità è nemica di ogni strategia.

A nostro avviso, inoltre, dare fiducia alle previsioni economiche quando la gamma di possibili scenari è molto ampia è un azzardo troppo grande.

I nostri portafogli obbligazionari globali hanno avuto un inizio d’anno difficile, soprattutto a causa del fatto che tutte le asset class obbligazionarie sono scese all’unisono. Abbiamo risposto riducendo il rischio e riconsiderando la strategia.

Ora riteniamo che, alla fine, tutto dipenda dall’inflazione (incerta) e dalla credibilità delle banche centrali, dove le azioni compiute parlano più delle parole.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa