La sostenibilità è importante: gli Stati Uniti danno priorità al cambiamento climatico

Il 16 agosto il Presidente degli Stati Uniti Joe Biden ha firmato l’Inflation Reduction Act (IRA). Malgrado il nome, a nostro avviso inciderà poco sull’inflazione a breve termine, che raggiungerà presto il suo picco ma poi si normalizzerà. La riteniamo un enorme passo avanti degli Stati Uniti nella lotta al cambiamento climatico. Inoltre, la consideriamo un ulteriore, piccolo successo per il capitale umano. In un’ampia indagine volta a misurare l’ansia climatica nei giovani, il 45% degli intervistati (di età compresa tra i 16 e i 25 anni) ha denunciato l’impatto negativo indotto sulla propria vita e sul proprio stato di salute dalla sensazione di costante deterioramento del clima.1 I rischi legati al COVID-19 diminuiscono e la vita ritrova una nuova normalità, ma questa legislazione sul clima può risollevare il morale, in particolare nel gruppo crescente di persone che indicano il cambiamento climatico tra i fattori di maggiore preoccupazione. In questo articolo ci concentriamo sugli aspetti dell’IRA legati alle energie rinnovabili, sulle opportunità di investimento che ne derivano e sulle nostre prospettive di crescita, valutazione e rischio a lungo termine.

Opportunità d’investimento

Questa legge avrà probabilmente un effetto di trasformazione a lungo termine, in quanto si tratta del più grande investimento pubblico nell’energia pulita nella storia degli Stati Uniti. Complessivamente, si stanzieranno 369 miliardi di dollari per i programmi climatici ed energetici, con implicazioni significative per gli investimenti.

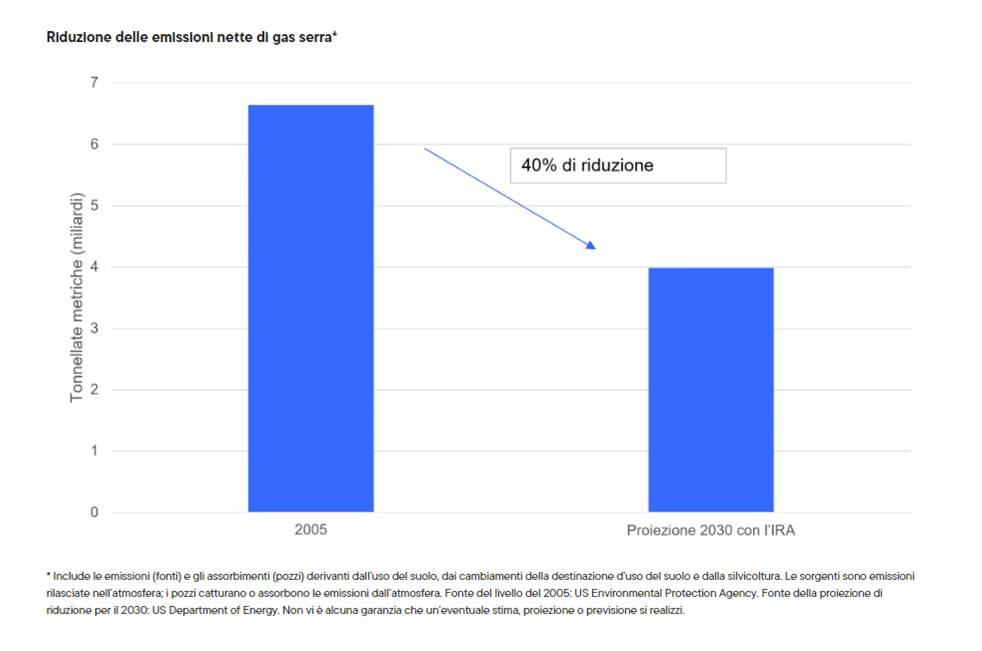

Gli Stati Uniti mirano a realizzare una riduzione del 50%-52% delle emissioni di gas serra (rispetto ai livelli del 2005) entro il 2030. Lo scarto tra le nostre emissioni attuali e l’obiettivo finale è elevato, ma le ultime previsioni mostrano che l’IRA potrebbe contribuire a ridurlo quasi di due terzi, abbattendo le emissioni annuali di un ulteriore miliardo di tonnellate metriche.

Questa legislazione incentiva la transizione verso le energie rinnovabili con crediti fiscali e di produzione più duraturi che potrebbero cambiare il modo in cui le aziende e i consumatori prendono le loro decisioni in tema di allocazione del capitale. In linea generale, riteniamo che prevarranno le seguenti tendenze vincenti:

- Le utility che derivano un vantaggio considerevole nella generazione di energia alternativa lo consolideranno, mentre quelle con un’esposizione trascurabile saranno incentivate a entrare nel settore.

- Le aziende produttrici di combustibili fossili con un piano di transizione credibile verso le energie rinnovabili beneficeranno degli sviluppi in atto.

- Esempi ci vengono dalle imprese più avanzate in rami di attività come la cattura e lo stoccaggio del carbonio nell’aria o la cattura del carbonio da aree ad alta intensità, come la produzione di prodotti chimici, cemento e acciaio.

- Fioriranno le nuove aziende che stanno creando tecnologie innovative per la cattura del carbonio e le aziende sostenute da venture capital in settori come le attrezzature eoliche e solari, i sistemi di batterie e di stoccaggio e le terre rare.

- I consumatori migreranno gradualmente verso i veicoli elettrici e i pannelli solari, accelerando forse i consumi nel tempo.

- Le aziende multisettoriali che vendono nei mercati della rete, delle infrastrutture e delle batterie elettriche beneficeranno a nostro avviso di un’evoluzione positiva.

Riconosciamo che il costo della transizione energetica è elevato, ma l’obiettivo della nuova legge è quello di influenzare il mercato ad adottare le energie rinnovabili. I tempi per arrivare al giorno in cui le nuove energie pulite costeranno quanto i metodi tradizionali, e poi inizieranno a scendere ulteriormente, sembrano accorciarsi.

Prospettive multi-asset

Analizzando l’IRA nel suo complesso, riteniamo che rappresenti una misura positiva per la crescita economica e la valorizzazione dei mercati finanziari statunitensi. L’impatto in termini di valorizzazioni di borsa è difficile da quantificare, ma riteniamo che potrebbe ridurre il rischio su un orizzonte di 10-15 anni, man mano che diminuiscono i potenziali danni climatici. Le compensazioni prelevabili dagli utili per azione sono modeste; la legislazione introduce un’imposta minima del 15% sui redditi societari annui superiori a 1 miliardo di dollari e un’accisa dell’1% sui riacquisti di azioni. Ciò potrebbe incentivare il pagamento di dividendi più elevati e/o le spese in conto capitale (utilizzate per la gestione o la crescita dell’azienda).

A un livello superiore, determiniamo le allocazioni degli asset sulla base di un quadro di riferimento per la crescita, l’inflazione, i tassi e le valutazioni e, nello specifico, rileviamo un modesto stimolo alla crescita proveniente dall’aumento della spesa per l’energia pulita, dalla maggiore formazione di posti di lavoro e dall’aumento della spesa in conto capitale con incentivi di più lunga durata. Prevediamo valutazioni azionarie leggermente più elevate nei settori precedentemente indicati come “vincenti”, grazie a una crescita maggiore e a un costo medio ponderato del capitale inferiore.

I mercati del reddito fisso dovrebbero aumentare il volume delle emissioni delle molteplici obbligazioni legate ai temi ambientali, sociali e della governance (ESG), fra cui green bond, social bond, sustainability bond, sustainability-linked bond, transition bond, SDG-linked bond e forse anche blue bond. Riteniamo che l’inflazione stia raggiungendo il suo picco, ma che rimarrà elevata fino alla seconda metà del 2023. Nel frattempo, vediamo una Federal Reserve (Fed) impegnata in un ciclo di stretta monetaria per riportare l’inflazione sotto controllo. Come ha dichiarato il presidente della Fed Powell: “I successi di Volcker sul fronte della disinflazione nei primi anni ’80 hanno fatto seguito a molti vani tentativi di ridurre l’inflazione nei 15 anni precedenti. Alla fine è stato necessario avviare un lungo periodo di politica monetaria molto restrittiva…” I mercati sono affamati di una svolta politica, ma noi restiamo pazienti. Osserviamo con attenzione gli indicatori di inflazione di seconda derivazione, come le strozzature della catena di approvvigionamento e la distruzione della domanda.

L’ascesa e la caduta del COVID-19 lascia il mondo in una condizione inedita e sempre più complessa. Tornando all’IRA, siamo convinti che aiuterà la crescita di lungo periodo e che abbia il potenziale per ridurre i premi di rischio nel tempo.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa