L’attività di M&A in Italia mostra un incremento nel 3Q19; in discesa le operazioni di Private Equity

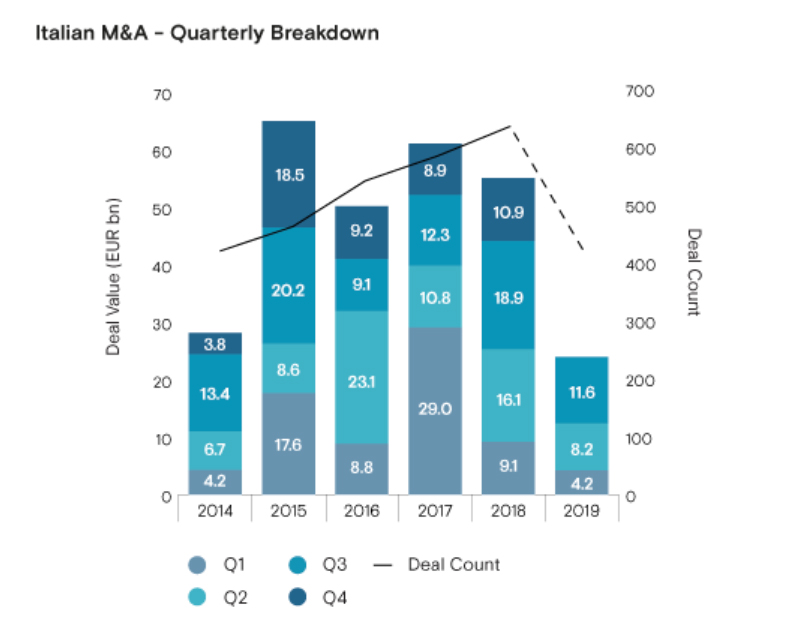

Mergermarket, il principale fornitore di dati e intelligence di M&A, rileva un miglioramento nell’attività di M&A in Italia nel terzo trimestre, segnando il più forte trimestre per valore dal 4Q18 Nel terzo trimestre sono state registrate 146 operazioni per un valore di 11,6 miliardi di euro, spingendo il valore da inizio anno a 24 miliardi di euro per un totale di 423 operazioni. Ciò rappresenta una diminuzione del 45,7% del valore rispetto allo stesso periodo del 2018 (44,1 miliardi di Euro). Il rallentamento delle operazioni di M&A rispecchia quello della produzione europea, che si è ridotta di circa del 25% rispetto al 2018. Movimenti significativi nei settori delle telecomunicazioni, Energia e Utilities hanno contribuito ad accrescere l’attività di questo trimestre. L’operazione di 5,3 miliardi di euro tra Telecom Italia, attraverso la sua controllata INWIT, e Vodafone è il più grande deal di quest’anno, e il secondo più grande target del settore delle telecomunicazioni in Italia dal 2016. L’operazione segue una tendenza del settore ben più ampia, che sta vedendo le aziende alla ricerca di occasioni al fine di condividere i costi di investimento necessari per il lancio del 5G.

La maggior parte dell’attività è stata generata dalla contrattazione interna, con 14,6 miliardi di euro erogati in 259 operazioni tra imprese italiane, rispetto a 9,3 miliardi di euro e 164 operazioni attribuibili agli investimenti esteri. Questa è la prima volta dal 2016 in cui l’attività di M&A nazionali hanno superato il valore in entrata.

I dati sono stati resi noti in occasione del 12º Forum Annuale M&A e Private Equity di Milano del 6 novembre.

Fonte: Mergermarket

La attività di private equity hanno registrato un rallentamento nel terzo trimestre con 28 acquisizioni per un valore di 648 milioni di euro registrando il valore trimestrale più basso dal quarto trimestre del 2016 (22 acquisizioni, 673 milioni di euro). Le cifre di quest’anno ammontano registrano 84 acquisizioni per un valore di 4,9 miliardi di euro, rispetto ai 15,2 miliardi di euro e alle 77 operazioni dello scorso anno.

Massimo Benedetti, PwC Deals Leader ha commentato: “Ci aspettiamo che il mercato M&A in Italia rimanga sostenuto nel 2021 da un serie di fattori favorevoli. Brexit ha spostato parte del focus dal Regno Unito all’Europa continentale. La ricerca di rendimento da parte del private equity anche tramite un processo di build up in un mercato ancora frazionato dovrebbe beneficiare il mercato italiano . Prevediamo infine in aumento le attività derivanti dal ridisegno di taluni grandi gruppi italiani con dismissioni o alleanze esterne per business units ritenute non strategiche.”

Filippo Modulo, Managing Partner di CHIOMENTI ha commentato: “L’incertezza non aiuta, tuttavia continuiamo a notare un forte interesse da parte degli investitori stranieri, sia di Private Equity che industriali, verso il mercato italiano. Stiamo anche notando assets con un chiaro spazio di consolidamento nonché passaggi generazionali in settori di business selezionati; passare dall’interesse al completamento delle operazioni è solo una questione di tempo.”

Alessandra Castelli, EMEA Public Markets Editor di Acuris ha commentato: “L’incertezza politica interna, a seguito del crollo del governo Lega Nord/ M5S, sulle minacce elettorali e la conseguente formazione di una nuova coalizione più moderata tra PD e M5S, unita a una visione macroeconomica sommessa, hanno contribuito a un calo delle operazioni quest’anno. Tuttavia, prevediamo che le operazioni di piccole e medie dimensioni nei prossimi mesi continueranno a contribuire alla maggior parte dell’attività di M&A italiana”.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa