M&A: l’automotive alla prova del cambiamento

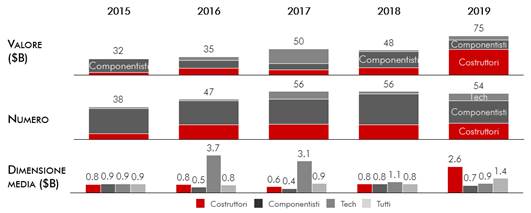

Consolidare, espandersi e acquisire nuove competenze sono i tre driver principali delle crescenti attività di M&A nel settore automobilistico. Dal 2015 al 2019 il volume delle transazioni globali è aumentato da 32 a 75 miliardi di dollari USA. Le transazioni sono state in media di 1,4 miliardi di dollari USA ciascuna, che corrisponde ad un aumento del valore medio di oltre il 50%, mentre il numero di transazioni effettuate da investitori strategici (con un volume di oltre 100 milioni di dollari) è aumentato di un buon 40%.

Nel 2019, nel settore automotive, sono state realizzate 54 transazioni, superiori ai 100 milioni di dollari. Nonostante la crisi COVID-19 e la profonda recessione che ne è conseguita, l’industria non è stata inattiva nemmeno nel 2020. Dopo un netto calo (soprattutto nel secondo trimestre, con solo 6 operazioni) sono state ben 35 le transazioni, per un volume totale di 25,8 miliardi di dollari per l’intero anno.

Figura 1: Evoluzione delle operazioni di M&A nel settore automobilistico globale

Fonte: Dealogic, Analisi Bain & Company; transazioni sopra i 100 M$ di valore

Fonte: Dealogic, Analisi Bain & Company; transazioni sopra i 100 M$ di valore

L’attività M&A è guidata dai componentisti

“Nelle transazioni avvenute dal 2015 ad oggi i più attivi sono stati senza dubbio i componentisti, in tutti i continenti. La loro quota del numero totale di operazioni varia dal 45% della Cina al 73% del continente americano. Solo in Cina i Costruttori (Case Auto) hanno una percentuale comparabile a quella dei componentisti. Ed è proprio in Cina e in tutta la regione Asia-Pacifico che le società tecnologiche stanno ora intervenendo sempre più in operazioni di fusione e acquisizione”, commenta Gianluca Di Loreto, Partner di Bain & Company.

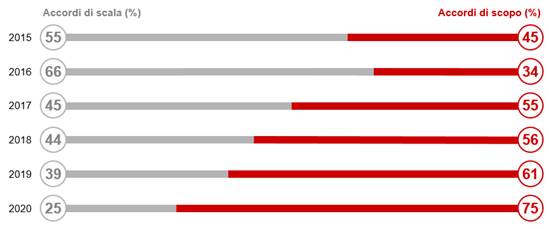

Il fatto che i tempi stiano cambiando è indicato anche dall’evoluzione della tipologia di operazioni. Tradizionalmente gli accordi ‘di scala’ hanno sempre dominato nel settore automobilistico: nel 2016 ben due terzi delle operazioni di M&A erano finalizzati proprio al raggiungimento di economie di scala. Al contrario, era solo il 39% nel 2019. Nello stesso periodo, la percentuale dei cosiddetti deal ‘di scopo’ è salita al 61% e addirittura al 75% nel 2020. I Costruttori in particolare stanno utilizzando la leva delle acquisizioni di scopo per espandersi e acquisire competenze aggiuntive. Questo trend conferma quanto stia diventando importante, per gli operatori classici del settore (Case auto e componentisti), acquisire nuove competenze ed entrare in nuove aree di business.

Figura 2: Nell’automotive prevalgono gli accordi di scopo

Fonte: Dealogic, Analisi Bain & Company; operazioni M&A sopra i 100 M$ di valore

Fonte: Dealogic, Analisi Bain & Company; operazioni M&A sopra i 100 M$ di valore

Dominare il cambiamento con i deal di scopo

Sia le Case automobilistiche che i componentisti, passando per le aziende di servizi, stanno reagendo ai profondi cambiamenti in atto nel settore della mobilità: centralità del cliente, guida autonoma/assistita, connettività, elettrificazione, mobilità condivisa. Tutti questi macro-trend esistono da ben prima del COVID-19, che però ha accelerato alcuni di essi. In particolare guida autonoma, connettività ed elettrificazione richiedono una expertise specifica nel mondo software e hardware, oltre che una velocità di innovazione molto più elevata. In tale contesto Costruttori e componentisti stanno stringendo rapporti con gli specialisti di questi settori; oltre agli investimenti azionari ed alle acquisizioni, anche le partnershipcommerciali svolgono un ruolo importante, al di là dei settori e anche fuori dai confini nazionali. I produttori di automobili, già ben affermati e consolidati, stanno ormai collaborando con i giganti dellaSilicon Valley, le aziende europee collaborano con gli “scalatori” cinesi, e le aziende da miliardi di dollari collaborano con le start-up. Persino la collaborazione tra concorrenti non è più un tabù, sdoganata dalla necessità di raggiungere economie di scala e condividere le spese di ricerca e sviluppo ed i relativi rischi strategici.

Il potenziale delle operazioni M&A è lontano dall’essersi esaurito

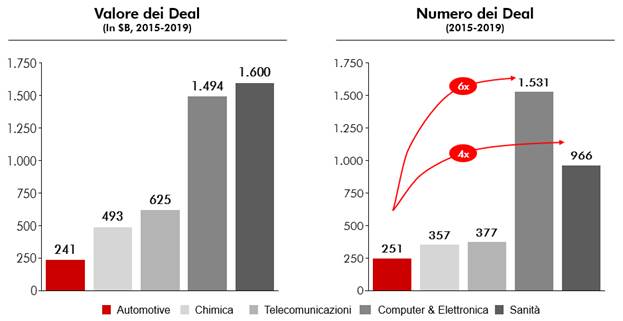

Se si fa un confronto fra settori, le operazioni di M&A nell’industria automobilistica sono ancora in numero piuttosto modesto. Nel periodo 2015-2019 il numero di deal nel settore sanitario, per esempio, è stato di 4 volte superiore, e per i produttori di computered elettronica anche 6 volte superiore. Utilizzare investimenti, acquisizioni e partnership come leva per arricchire la propria pipeline di innovazione e tenere il passo con il rapidissimo progresso: questo approccio potrebbe essere di ispirazione per Costruttori e componentisti automotive, in particolare quando si tratta di espandersi in nuove aree di business.

Figura 3: I settori ad alta intensità di ricerca si affidano molto di più a fusioni e acquisizioni

Fonte: Dealogic, Analisi Bain & Company; operazioni M&A sopra i 100 M$ di valore

Fonte: Dealogic, Analisi Bain & Company; operazioni M&A sopra i 100 M$ di valore

Si può prendere esempio dall’industria informatica ed elettronica: è in rapida evoluzione e accelera i cicli di sviluppo attraverso le acquisizioni, abbreviando così i tempi per il lancio di un nuovo prodotto sul mercato. Questo metodo è di gran lunga il più efficace se non altro perché la proporzione di hardware e software nei veicoli continua a crescere e i modelli di business delle industrie automobilistiche e high-tech stanno diventando sempre più simili. Di conseguenza, seguendo l’approccio tradizionale di fare affidamento principalmente sui propri reparti di ricerca e sviluppo, le case automobilistiche e i componentisti stanno ormai raggiungendo il limite. Piuttosto, vi è una crescente necessità di guidare progetti di innovazione oltre i tipici confini aziendali, per sviluppare nuove tecnologie, e assumere specialisti, con l’aiuto di investimenti inorganici.

“In questo contesto”, conclude Di Loreto, “le competenze in M&A, a lungo sottovalutate nel settore, stanno acquisendo un’importanza significativa anche nell’ambito automobilistico e stanno diventando parte integrante delle strategie aziendali. In tempi di disruption le strategie devono concentrarsi ancora più del solito su nuove aree di business, cioè su quei segmenti di mercato o di prodotto in cui sono leader i rispettivi candidati all’acquisizione. Acquisizioni e investimenti azionari possono aiutare le case automobilistiche e i componentisti nonché i fornitori di servizi a raggiungere una posizione di vertice o ad ampliarla”.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa