Sostenibilità, così i dati dimostrano che l’Esg è la chiave per trovare dividendi

Alcuni investitori credono ancora che reddito ed ESG si escludano a vicenda: a nostro avviso, questa posizione non solo è superata ma comporta un rischio significativo, poiché oggi l’ESG è centrale per qualsiasi investimento a lungo termine.

Il nostro approccio distintivo all’investimento nell’azionario globale a reddito

Al centro del nostro approccio agli investimenti nell’azionario globale ad alto dividendo vi sono tre caratteristiche chiave:

- La selezione di società con venti di coda assicurati da temi secolari a lungo termine che riteniamo si dimostreranno driver resilienti di crescita degli utili e dei dividendi

- L’individuazione di aziende leader all’interno di questi temi con dividendi interessanti e in crescita

- Una gestione forte sia dei rischi che delle opportunità ESG, che aiuti le aziende a superare i rischi non finanziari che possono avere un impatto finanziario significativo

Un pensiero non tradizionale

I fondi azionari globali a reddito si sono tradizionalmente concentrati su settori che assicurassero dividendi importanti, come il tabacco, l’alcol e l’energia.

I titoli di tabacco e alcol, ad esempio, sono stati a lungo considerati a prova di recessione e affidabili pagatori di dividendi, con la reputazione di buoni rendimenti. I rendimenti da dividendi degli indici MSCI ACW Energy e MSCI ACW Tobacco sono rispettivamente del 4,35% e del 6,02%, contro il 2% dell’indice MSCI AC World TR. Non sorprende, quindi, che questi settori abbiano attirato l’interesse dei fondi globali a dividendo. Tuttavia, non investiamo in nessuno di questi settori in quanto non soddisfano i nostri criteri ESG.

Rispetto al più ampio universo dell’azionario globale a reddito riteniamo che le aziende di questi settori affrontino sfide strutturali significative per la loro sostenibilità. Nonostante mostrino dividendi apparentemente interessanti, il nostro approccio all’investimento sostenibile le esclude dal nostro universo d’investimento.

Pur non investendo in questi settori ad alto rendimento, la previsione a 12 mesi per il rendimento da dividendi del fondo Mirabaud – Sustainable High Dividend Income è del 2,69%, contro il 2,04% dell’indice MSCI AC World TR.

La domanda è quindi: dove troviamo questi dividendi sostenibili?

ESG e crescita sostenibile dei dividendi

La qualità delle società che pagano dividendi può variare molto. Per questo adottiamo un approccio tematico identificando le forze che guidano il cambiamento e creano opportunità nell’economia globale. I nostri nove temi (energie rinnovabili; invecchiamento della popolazione; automazione; Esplosione di dati; salute&benessere; consumatore millennial; platform companies; real estate&infrastrutture; economia dei servizi) creano importanti venti di coda per le aziende e crediamo che consentano loro di far crescere gli utili e i dividendi più velocemente del mercato. Quindi selezioniamo leader globali di alta qualità.

Nelle strategie ad alto dividendo, è vitale che queste aziende possano mantenere una crescita sostenuta nei loro flussi di casa distribuibili dopo aver soddisfatto le proprie esigenze di spesa in conto capitale. Questa è una fase del loro ciclo di vita in cui stanno restituendo somme significative di capitale agli azionisti attraverso i dividendi.

La maggior parte del nostro portafoglio è costituita da società con rating investment grade, alti rendimenti da flussi di casa distribuibili e bilanci molto solidi. Tutti i nomi in portafoglio stanno aumentando i propri dividendi e non dipendono dalla ricerca dei massimi rendimenti da dividendo.

L’integrazione di solidi parametri ESG nel nostro processo di selezione è altrettanto importante.

Riteniamo che le aziende di qualità superiore con esposizione ai nostri nove temi e politiche ESG incisive siano in grado di far crescere i dividendi in modo sostenibile.

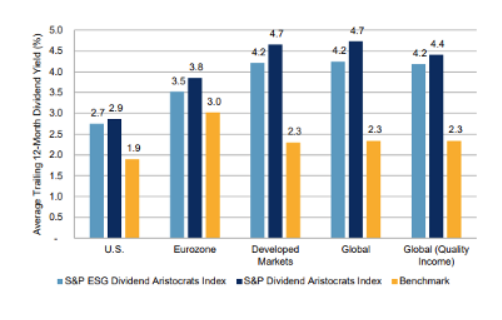

La tabella illustra il rendimento medio storico dei dividendi dei 12 mesi precedenti degli indici regionali S&P ESG Dividend Aristocrats rispetto ai rispettivi indici S&P Dividend Aristocrats e agli indici di riferimento generali.

Rendimento medio dei dividendi dei 12 mesi precedenti leggermente inferiore agli indici S&P Dividend Aristocrats

L’S&P Dividend Aristocrats comprende società che hanno aumentato i propri dividendi in ciascuno degli ultimi 25

Il punto è che focalizzarsi su società con forti credenziali ESG non significa sacrificare il rendimento.

La diminuzione del dividend yield dei rispettivi benchmark ESG regionali è relativamente contenuta. Crediamo che tale diminuzione sia più che compensata dalla maggiore sostenibilità dei dividendi e, circostanza ancor più significativa, dalla sostenibilità della crescita dei dividendi offerta dall’integrazione dei fattori ESG.

In sintesi, i benefici superano i costi.

Abbiamo adottato misure significative per rafforzare i nostri processi ESG e continueremo a farlo: di recente abbiamo approfondito sensibilmente l’engagement con le aziende in cui investiamo.

Integrando i criteri ESG, possiamo trovare società che pagano dividendi con pratiche commerciali sostenibili ed etiche: una combinazione che, crediamo, rafforza i principi dell’investimento a dividendo sostenibile.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa