Mercato obbligazionario: cosa osservare questa settimana

Questa settimana il focus di mercato è sull’aumento dei casi di Covid-19 e l’inflazione. La questione del tetto del debito USA, di fatto, terrà sotto controllo i rendimenti a lungo termine negli Stati Uniti, stimolando la volatilità nei mercati monetari. Allo stesso modo, la mancanza di garanzie e le nuove misure di lockdown stanno comprimendo gli spread nell’area euro. Tuttavia, l’inclinazione meno accomodate dei policymakers su entrambe le sponde dell’Atlantico indica che i rendimenti non rimarranno a lungo nel range. Una volta sollevato il coperchio, le pressioni inflazionistiche li spingeranno più in alto. Pertanto, è lecito ipotizzare un continuo appiattimento ribassista delle curve dei rendimenti.

Treasury USA: la volatilità nel money market tiene sotto controllo i rendimenti a lungo termine, ma l’inflazione…

Questa settimana, gli investitori dovranno concentrarsi sui verbali della Fed pubblicati mercoledì, sui numeri sull’inflazione e sull’annuncio della Casa Bianca relativo alla nomina del presidente della Federal Reserve. I verbali della Fed potrebbero svelare i dettagli relativi alla decisione che ha portato al tapering questo mese. Inoltre evidenzierà le preoccupazioni dei membri del FOMC rispetto alle pressioni inflazionistiche. La scorsa settimana, diversi esponenti della Fed hanno parlato dell’accelerazione del tapering e dell’aumento dei tassi di interesse nel 2022. Tra questi, il vicepresidente Richard Clarida che ha invocato un tavolo per accelerare il tapering e consentire alla banca centrale di aumentare i tassi di interesse in tempi rapidi.

È giunta notizia oggi che Biden ha confermato Jerome Powell come Presidente della Fed, ma che Leal Brainard sarà vice presidente. La curva dei rendimenti procede an appiattirsi indicando che tale scelta portera’ la banca centrale americana a politiche meno accomodanti.

L’indice di spesa per consumi personali, uno dei dati sull’inflazione più seguiti dalla Federal Reserve, sarà pubblicato mercoledì. L’indice PCE core deflator YoY dovrebbe salire al 4,1%, il più alto da oltre 31 anni. Come accennato nelle precedenti edizioni di “Mercato del reddito fisso: la settimana a venire”, prevediamo che le pressioni inflazionistiche continueranno a salire e l’aumento degli affitti, delle abitazioni e dei salari renderà l’inflazione più evidente, mettendo in disaccordo la narrativa transitoria dei politici.

Di conseguenza, sebbene la curva dei rendimenti USA si sia già sostanzialmente appiattita, questo trend aumenterà. L’unica differenza è che una volta risolta la questione del tetto del debito, i rendimenti a lungo termine dovranno crescere insieme a quelli a breve termine, mettendo a rischio i crediti più deboli.

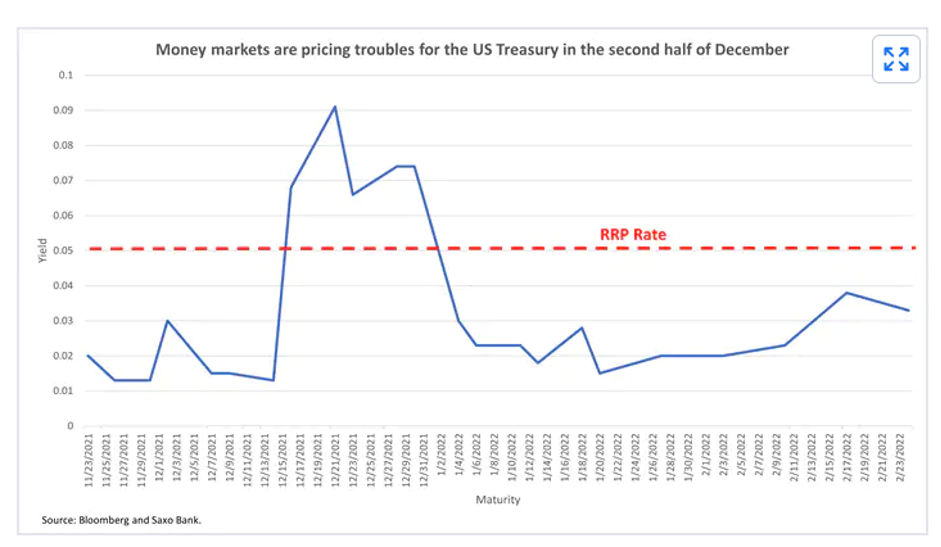

Il tetto del debito sarà un tema cruciale per dicembre. Janet Yellen ha affermato che il Tesoro statunitense finirà la liquidità subito dopo il 3 dicembre se non verrà trovato un accordo. Tuttavia, i mercati monetari hanno iniziato l’ipotesi che ci sia un’insolvenza durante la seconda metà di dicembre. In effetti, l’asta di 4 settimane di buoni del Tesoro della scorsa settimana è stata valutata con un rendimento dello 0,11%, più del doppio del tasso della Reverse Repurchase facility. Prevediamo che la volatilità nei mercati monetari continuerà a rimanere elevata fino a quando il tetto del debito non sarà revocato o sospeso. Fino ad allora, la parte lunga della curva dei rendimenti servirà da rifugio, facendo sì che i rendimenti rimangano compressi. Tuttavia, una volta superato l’ostacolo del tetto del debito, i tassi a lungo termine riprenderanno a salire.

Sovrani europei: rendimenti ancora compressi per via di scarso collateral e dell’impennata dei casi Covid

In Europa, i governi stanno imponendo nuove misure di blocco a causa dell’aumento dei casi di Covid-19, causando un calo significativo dei rendimenti. Tuttavia, le forze inflazionistiche sono già state messe in moto. Un altro lockdown potrebbe acutizzare ulteriormente l’inflazione poiché i consumi passeranno dai servizi ai beni, esercitando una maggiore pressione sui prezzi. Nel frattempo, i politici hanno iniziato ad aprirsi alla possibilità che il rischio di inflazione al rialzo possa persistere per tutto l’inverno. Pertanto, è improbabile che le aspettative di aumenti a breve termine vengano invertite nonostante le nuove misure in atto.

Tuttavia, la mancanza di collateral nell’area dell’euro contribuisce a mantenere compressi i rendimenti a breve termine in tutta l’area dell’euro, compresa la periferia. Allo stesso tempo, gli swap con la stessa scadenza si sono ampliati aggiustandosti alle aspettative di rialzo dei tassi di interesse. La richiesta di collateral rimarrà forte fino alla fine dell’anno. Tuttavia, il 2022 si apre a un rischio di rialzo dei tassi di rendimenti, poiché la domanda di collateral inizierà a calare e la parte anteriore della curva dei rendimenti si sposterà più in alto in base alle aspettative di rialzo dei tassi di interesse.

Tuttavia, sembra troppo presto per chiedere rendimenti più elevati nell’area euro, poiché molto dipende ancora dai rendimenti negli Stati Uniti e dalla riunione della BCE di dicembre. Supponiamo che più paesi in tutta l’area dell’euro impongano misure di blocco. In tal caso, la BCE potrebbe cercare di estendere il programma di acquisto di obbligazioni PEPP dopo marzo, comprimendo ulteriormente i rendimenti. Le prossime settimane che precedono il Natale saranno fondamentali per dare una direzione ai sovrani europei e statudinensi.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa