Private Equity, Deloitte Private: secondo semestre da record in Italia

Nonostante le incertezze macroeconomiche riscontrate durante l’intero 2022, anno caratterizzato da forti fenomeni inflattivi e disordini geopolitici, il settore italiano del Private Equity conferma nuovamente un trend positivo ormai in atto da diversi anni, mostrando durante la seconda parte dell’anno una forte resilienza e una grande capacità di adattamento ai cambiamenti globali in atto. Quanto emerge dalla quarantunesima edizione della Deloitte Private Equity Survey è infatti un’outlook stabile da parte degli operatori del settore. Durante il secondo semestre del 2022 il numero dei deal registrati tocca un record assoluto, pari a 281, in rialzo sia nei confronti dello stesso periodo del 2021 (241) che del primo semestre 2022 (212).

Le aspettative degli operatori di PE per la prima metà del 2023 restano piuttosto positive anche per effetto di alcuni segnali di raffreddamento dei costi di produzione e dei prezzi al consumo osservati sul finire del 202.

La metà degli operatori intervistati prevede per la prima metà del 2023 un panorama macroeconomico stabile, mentre scende al 44,6% la quota di chi attende un rallentamento (contro il 60,9% della passata edizione), testimoniando un approccio di prudente ottimismo nei confronti del futuro. A sottoscrivere ciò, il Deloitte PE Confidence Index per il primo semestre del 2023, sulla base dei dati raccolti nelle PE Survey condotte dalla prima edizione ad oggi, si assesta su un valore di 101 punti a cui corrisponde un numero di deal atteso pari a 231.

È questo il quadro del settore che emerge dal report semestrale Private Equity Confidence Survey di Deloitte Private, elaborato con il supporto di AIFI (Associazione Italiana del Private Equity, Venture Capital e Private Debt).

“Il secondo semestre del 2022 riesce a smentire le aspettative meno positive espresse dagli operatori durante la prima metà dell’anno, chiudendo un anno record sia per quanto riguarda il numero di operazioni che in termini di controvalore complessivo. I rischi macroeconomici e geopolitici che hanno scosso l’economia globale durante l’anno passato sembrano essere stati ridimensionati in termini di impatto sul mercato del Private Equity, il quale continua a cavalcare con entusiasmo i trend trasformativi in atto nell’economia italiana” – dichiara Elio Milantoni, Head of Deloitte Corporate Finance Advisory. “Nonostante ciò, particolare attenzione e cautela viene posta nei confronti delle politiche monetarie restrittive e del rincaro dei prezzi dell’energia, che negli ultimi 6 mesi hanno dimostrato di costituire i due fattori di rischio più concreti per il mercato, rappresentando dunque uno gli elementi cruciali da monitorare nell’anno a venire”.

A seguito dell’aumento del costo del debito la struttura dei deal segue un approccio prudenziale, sorretto da un’ancora vasta disponibilità liquida

A seguito di un aumento a livello globale dei tassi di interesse, gli operatori confermano quanto già testimoniato durante la prima parte del 2022, ovvero un più cauto utilizzo della leva finanziaria durante le acquisizioni, in netto contrasto con il trend degli anni precedenti. Solo il 5,4% dei rispondenti dichiara infatti di aver prediletto dei livelli di debito su EBITDA maggiori al 4x durante il passato semestre, contro il 14,4% dello stesso periodo nel 2021.

Previsioni 2023

Per quanto riguarda le previsioni per la prima parte del 2023, il 64,3% dei rispondenti dichiara di aspettarsi una percentuale media di equity applicata agli investimenti inferiore al 61%, in netto aumento rispetto agli ultimi sei mesi (+10,0 p.p.), testimoniando la rinnovata volontà degli operatori di adottare strutture dei deal meno rischiose.

La grande disponibilità di liquidità accumulata durante gli ultimi anni dall’economia italiana è prevista giocare un ruolo fondamentale nel controbattere la crescita del costo del debito, abilitando i fondi di private equity ad adottare le strutture finanziare più caute di cui necessitano. A supporto di ciò, non solo il 55,4% dei rispondenti alla Survey dichiara che proseguirà le attività di fundraising nel 2023, ma il 71,4% conferma anche che impiegherà nelle società del proprio portafoglio i fondi messi a disposizione da PNRR e NextGenerationEU, contribuendo ulteriormente a mitigare la necessità di accesso al capitale di debito.

Ulteriore diminuzione dei multipli di mercato e rallentamento dei disinvestimenti

Per il secondo semestre di fila, le aspettative degli operatori intervistati prevedono una netta diminuzione dei multipli di mercato, con il 71,4% degli operatori che prevede un calo di questi valori compreso tra lo 0% e il -20%.

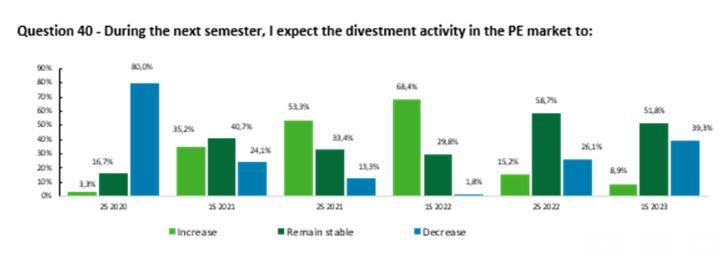

Conseguente a queste aspettative, il 48,2% degli operatori prevede che i valori di cessione diminuiranno durante la prima parte del 2023, l’incidenza più alta registrata dal secondo semestre del 2020.

L’impatto della diminuzione dei valori attesi delle società italiane in portafoglio durante il prossimo semestre, e la conseguente erosione dei ritorni dei fondi che le detengono, spingono dunque il 39,3% dei rispondenti a credere che l’attività di disinvestimento diminuirà ulteriormente (+13,2 p.p. rispetto alla passata edizione), costringendo gli operatori a modificare il proprio approccio alla gestione del portafoglio, puntando a strategie di creazione di valore a lungo termine.

All’interno di un panorama che necessita di valorizzare holding period più estesi, diventano centrali dunque le strategie a lungo termine come quelle ESG, come dimostrato dal 40,5% dei rispondenti che dichiara di implementare politiche e piani ESG o di favorire l’ESG value creation nelle società in portafoglio, e il 49,1% che vede un aumento dell’importanza di queste tematiche nei prossimi 5 anni.

“Nonostante l’attività di investimento non sia prevista rallentare, è importante considerare gli impatti della diminuzione del numero di disinvestimenti sul mercato del Private Equity italiano, guidata da un calo delle valutazioni che fino ad un anno fa avevano visto una costante crescita” – dichiara Elio Milantoni; “Il necessario spostamento verso strategie a lungo termine lascia spazio infatti a tematiche di sviluppo ESG, che diventano importanti strumenti di creazione del valore per le aziende presenti nell’ecosistema italiano e gli investitore che ne curano la crescita”.

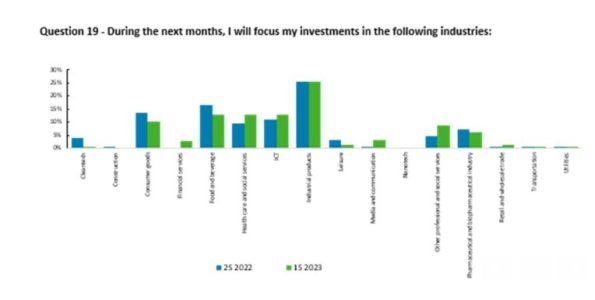

Industrial products, ICT, e Healthcare si dimostrano nuovamente i settori più interessanti per gli operatori – calano Food and Beverage e Consumer Goods

Secondo la survey di Deloitte Private, viene confermato un’ulteriore aumento dell’interesse da parte degli operatori di Private Equity italiani nei confronti dei settori Industrial products, ICT, e Healthcare and social services, e Media and communication i quali registrano aspettative in rialzo in termini di investimenti durante il secondo semestre dei 2022. Cala invece leggermente l’interesse nei confronti di Consumer goods, Food and beverage, Pharmaceutical and biopharmaceutical industry e Cleantech.

In termini di tipologie di deal, durante il prossimo semestre è previsto rimanere forte l’interesse nei confronti di operazioni di maggioranza, con l’82,1% delle preferenze espresse dagli operatori. In linea con il trend riscontrato nella passata edizione, rimane nullo l’interesse nei confronti ci operazioni di co-investimento con altri fondi.

Cresce ulteriormente l’interesse per le operazioni di LBO/Replacement, che registra il 41,1% delle preferenze, mentre cala dal 30,4% al 25,0% la quota di operatori che prediligerà operazioni di Supporto a MBO/MBI.

A testimonianza di un approccio generalmente più cauto da parte degli operatori nei confronti degli investimenti ad elevato rischio, scende a zero l’interesse nei confronti di Start-up financing, a favore di operazioni di Expansion Capital, che registrano un aumento dell’interesse dal 21,7% al 26,8% rispetto al semestre passato.

In termini geografici, infine, crescono ulteriormente le preferenze degli investitori nei confronti del Nord Italia, salendo all’89,2% (+4,5 p.p. rispetto al semestre passato), a discapito del Sud Italia, il quale non registra alcun interesse da parte dei rispondenti durante questa Survey.

Scende al 5,4% (-3,3 p.p.) anche l’interesse nei confronti del Centro, mentre cresce dal 4,3% al 5,4% la quota degli operatori che dichiara di essersi dedicata ad operazioni al di fuori dei confini italiani durante il passato semestre.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa