Negli ultimi 12 mesi il costo di un mutuo è cresciuto del 29% per il tasso fisso e del 22% per il variabile

Mutui Under 36 e rinegoziazione dei mutui ipotecari: cosa aspettarsi dalle nuove norme?

Con l’approvazione della Legge di Bilancio si è avuta finalmente l’ufficialità: ritornano i mutui giovani per tutto il 2023. A fine novembre un emendamento al decreto Aiuti Ter aveva sbloccato la situazione di completo impasse – che esisteva ormai dal secondo trimestre del 2022 e che era stata causata da un buco normativo che non aumentava un così repentino aumento dei tassi nel corso dell’anno – consentendo agli under 36 di tornare ad usufruire dei tassi agevolati anche per le offerte a tasso fisso e della garanzia statale sui mutui acquisto prima casa fino all’80% del valore dell’immobile. La Legge di Bilancio 2023 prevede un prolungamento di questa nuova metodologia per calcolare il tasso massimo fino a fine marzo 2023, e soprattutto l’estensione della defiscalizzazione e della garanzia statale fino a fine anno, permettendo così agli under 36 di comprare la tanto agognata casa. Per godere delle agevolazioni bisogna avere un ISEE inferiore ai 40.000 euro.

La novità a sorpresa del governo è il recupero di una norma del 2012, a firma governo Monti, che permette a chi ha siglato un contratto di mutuo ipotecario di passare dal tasso variabile (puro, non con cap) al tasso fisso con la propria Banca. Questa norma sulla rinegoziazione prevede alcuni requisiti di accesso: il valore del mutuo non può superare i 200.000 euro, l’ISEE del mutuatario deve essere inferiore a 35.000 euro e non ci devono essere insolvenze nei pagamenti. Il nuovo tasso fisso viene definito applicando lo spread del contratto precedente al tasso minore tra l’Eurirs a 10 anni e l’Eurirs pari alla durata residua del mutuo. La richiesta deve essere indirizzata direttamente alla propria banca, non attraverso intermediari o siti di comparazione, per tutti i mutui stipulati prima del 1° gennaio 2023.

Facendo un esempio pratico: un mutuatario che ha acceso un finanziamento a tasso variabile da 160.000 euro a venti anni a luglio 2022 con un tasso composto dall’Euribor a 1 mesi e da uno spread 1,2% attualmente pagherebbe una rata di 894 € (a luglio 715 €). Con la rinegoziazione del mutuo il mutuatario potrebbe passare a un tasso fisso di 3,82%, dato dall’Eurirs a 19 anni (2,62%, pari alla durata rimanente del mutuo, oggi leggermente inferiore all’Eurirs a 10 anni) a cui si aggiunge lo spread di 1,2%. Così la rata fissa sarebbe di 954 €, il 7% in più, ma permetterebbe di non incorrere in ulteriori aumenti. Questa soluzione sarebbe solo leggermente meno conveniente di una surroga (anch’essa a costo zero), in cui si otterrebbe con la migliore offerta una rata di 945 € con un tasso fisso del 3,75%.

Infine, il governo ha anche prorogato la possibilità di sospendere le rate del mutuo per tutto il 2023 attraverso il Fondo Gasparrini di solidarietà sui mutui prima casa. Il procedimento non è cambiato ed è abbastanza lento: dopo la richiesta è necessario aspettare l’approvazione e accettare un allungamento del piano di ammortamento del mutuo.

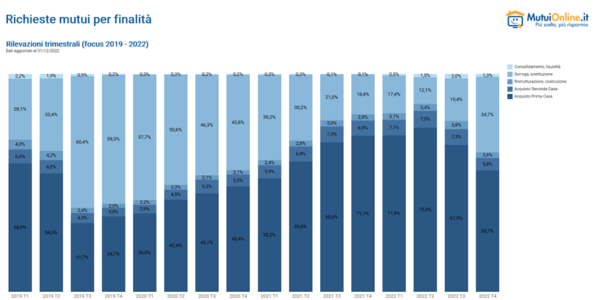

Bisognerà aspettare ancora qualche settimana per vedere se l’estensione della normativa sui mutui giovani avrà un effetto su un mercato dei mutui che, secondo i dati di Assofin di novembre 2022, cala del 21,3% anno su anno, con una leggera ripresa delle surroghe (da -81,9% di ottobre al -69,3% di novembre) ma con un inasprimento del calo dei mutui acquisto prima casa (-17,4%, a ottobre era -11,7%).

Alessio Santarelli, Direttore Generale della Divisione Broking di Gruppo MutuiOnline e AD di MutuiOnline S.p.A., dichiara: “L’estensione della norma sui mutui under 36 per tutto il 2023 è un’ottima notizia per i giovani e per il mercato dei mutui. L’impatto della norma è stato fino ad ora molto significativo: nel primo trimestre dello scorso anno le richieste da parte dei giovani rappresentavano quasi la metà del totale, in netta crescita rispetto al 30% medio registrato prima dell’entrata in vigore del decreto a giugno 2021, ed erano di nuovo calate al 36% del totale nell’ultimo trimestre del 2022. Si auspica che il prolungamento della norma permetta a molti giovani di acquistare la loro prima casa in un contesto dove oggi più che mai l’accesso ad un mutuo è sempre più difficile, motivo per cui la comparazione delle offerte e il supporto con consulenti esperti assuma un ruolo chiave.”

Anno 2022: la fine dell’era dei tassi zero

Vediamo come si è trasformata la rata di un aspirante mutuatario nel giro di un anno, prendendo il caso di un impiegato trentacinquenne residente a Milano che richiede un mutuo ventennale da 160.000 euro per un immobile del valore di 200.000 euro. A febbraio 2022, quando l’era dei tassi zero non era ancora terminata, il miglior tasso fisso su MutuiOnline.itera 0,80% con rata di 722 €; il miglior tasso variabile aveva un Tan dello 0,40% con rata di 694 €. Facendo la stessa simulazione a gennaio 2023 scopriamo che, per un fisso, il miglior Tan è salito a 3,58% con rata di 934 €, e il miglior variabile ha Tan 2,61% e rata 846 €. Si tratta di un aumento del 29% per il tasso fisso e del 22% per il tasso variabile! Comparando le offerte medie e non la migliore offerta l’aumento del costo sarebbe oltre il 30%, a dimostrazione della convenienza della comparazione soprattutto in momenti di tassi alti.

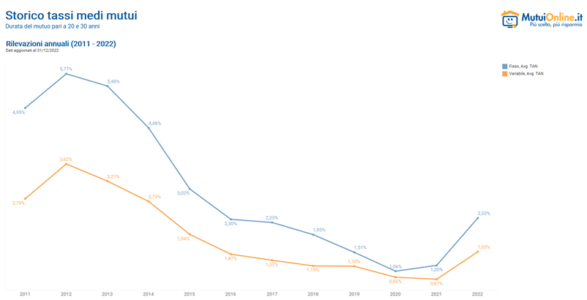

Questi aumenti sono evidenziati anche dai dati di sintesi 2022 dell’Osservatorio di MutuiOnline.it: in media i tassi a 20 e 30 anni sono tornati sui livelli del 2016 e si sono attestati sul 2,33% il fisso e sull’1,53% il variabile, in impennata rispetto al 2021.

Incertezza del mercato: tasso fisso o tasso variabile?

Nell’ultimo trimestre dell’anno appena concluso si è assistito ad un continuo aumento dei tassi variabili, spinti dagli aumenti dei tassi di riferimento da parte della BCE, e a una sostanziale stabilizzazione, se non leggero calo, dei tassi fissi. A 2022 chiuso quindi la differenza tra il costo medio dei mutui fissi (3,42%) e variabili (2,91%) raggiunge circa 50 punti base, in forte riduzione rispetto ai 173 punti base di luglio, quando il tasso fisso era già oltre il 3% e il variabile sotto l’1,5%.

Questa situazione ha agito da volano per il ritorno delle surroghe (raddoppiate sul totale del mix rispetto al pari periodo del 2021), spinte soprattutto da mutuatari con contratti a tasso variabile che desiderano passare al fisso per mettersi al riparo da ulteriori rincari. In questo momento infatti i mutui a tasso variabile sono una scommessa molto rischiosa: Christine Lagarde a dicembre è stata chiara circa i prossimi aumenti del costo dei depositi e quindi del tasso variabile, tanto che la maggior parte degli analisti ipotizzano ulteriori aumenti di 150 bps per poi tornare a calare nella seconda metà dell’anno.

Dall’altra parte l’indice Eurirs a 20 e 30 anni è stabile dal mese di settembre, e così sono stabili anche i mutui a tasso fisso. L’Eurirs a 30 anni nell’ultimo mese è stato svariati giorni più basso dell’Euribor a 3 mesi (ieri hanno chiuso rispettivamente a 2,21% e 2,29%), situazione molto rara – l’ultima volta era successo nel 2008 – e sintomo di aspettative economiche recessive.

In questo scenario è difficile prevedere esattamente cosa succederà e, dato il calo del costo dell’energia rilevato nelle ultime settimane, non è impossibile che l’inflazione diminuisca riportando i tassi sotto controllo. In ogni caso per chi desidera comprare una casa è importante ricordare che si tratta di un investimento a lungo termine, e in quanto tale non bisogna farsi influenzare troppo dalla situazione odierna, anche pensando che una surroga sarà sempre possibile in futuro.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa