Cinque motivi per cui è ancora un buon momento per investire

Se si guarda alla storia dei mercati finanziari degli ultimi anni non si può negare che il sistema abbia saputo autoregolarsi, evolversi, smussare i propri limiti e garantire agli investitori un percorso di crescita costante, reggendo in maniera solida di fronte a crisi rilevanti come la grande recessione del 2008 o la pandemia da Covid.

Negli ultimi tempi abbiamo assistito alla fine della fase espansiva guidata dall’innovazione tecnologica, che ha aumentato la produttività e compresso i costi, alla recrudescenza delle tensioni geopolitiche e al rallentamento della globalizzazione. È necessario osservare da vicino queste tendenze, prestando attenzione a non confondere il breve con il lungo termine ed evitando di compromettere i propri investimenti. Sono almeno cinque i motivi per cui avere ancora fiducia nel sistema economico e finanziario.

1. Battere l’inflazione

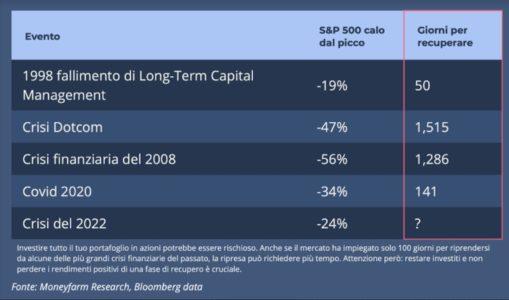

In periodi di elevata volatilità è facile farsi prendere dallo sconforto e decidere di disinvestire parte del proprio capitale o provare a “battere il mercato”, cioè vendere per anticipare la fase negativa, poi magari rientrare al momento che si ritiene “giusto”. Si tratta di scelte che, pur comprensibili, non si dimostrano vincenti nel lungo periodo perché i tempi di recupero dei mercati sono imprevedibili e molto variabili: a riprendersi dal Covid hanno impiegato poco più di quattro mesi, ma se guardiamo alle ultime quattro crisi finanziarie (grafico sotto) notiamo che altre riprese hanno richiesto fino a quattro anni.

Indipendentemente da questo, crediamo che la scelta migliore sia investire o restare investiti per battere un’inflazione che nel 2023 non vedremo scendere sotto il 2% né negli Stati Uniti né in Europa, anziché provare a battere il mercato, così da non perdere i rendimenti positivi delle fasi di recupero.

2. Il premio al rischio resta significativo sia per l’azionario che per l’obbligazionario

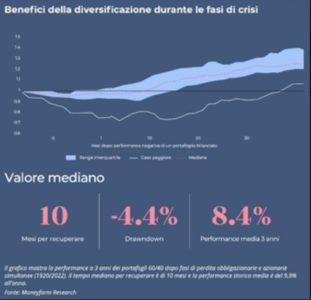

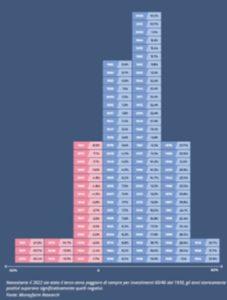

Nonostante la liquidità oggi possa sembrare un’alternativa attraente, a nostro avviso l’approccio diversificato è quello vincente. Storicamente, infatti, i portafogli multi-asset impiegano meno di 10 mesi per raggiungere il pareggio dopo un periodo di crisi (grafico sotto a sinistra). È vero che il 2022 è stato il terzo anno peggiore dal 1930 per i portafogli multi-asset, ma gli anni storicamente positivi superano in modo schiacciante quelli negativi (grafico sotto a destra).

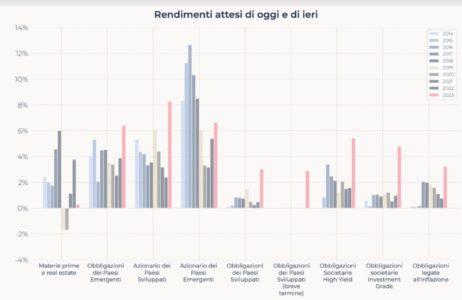

Nei prossimi 10 anni ci aspettiamo rendimenti più alti di quelli che avevamo preventivato negli anni passati per la maggior parte delle asset class (si veda la colonna rosa, relativa al 2023, nel grafico sotto). L’azionario dei paesi sviluppati è l’asset class destinata a generare i maggiori rendimenti, con un premio al rischio piuttosto rilevante (5%), trainato da dividendi e crescita degli utili attesi ancora forti. Anche gli emergenti ci sembrano promettenti, soprattutto grazie a prospettive in linea con i valori storici per quanto riguarda le esportazioni. Rispetto all’obbligazionario, i rendimenti attesi sono i più alti degli ultimi 10 anni. La differenza tra la performance obbligazionaria a breve e quella a lungo termine non è molto significativa, il che implica che l’aumento del rischio duration non dovrebbe fornire una sovraperformance, anche se ha ancora senso come diversificatore. Infine, con le aspettative di inflazione a lungo termine che rimangono ancorate, le obbligazioni legate all’inflazione dovrebbero rendere come le controparti nominali. Per quanto riguarda le obbligazioni societarie, le prospettive sono piuttosto buone grazie a rendimenti elevati e tassi di insolvenza attesi piuttosto bassi. I rendimenti dell’high yield (titoli che investono in aziende con un merito creditizio inferiore) sono superiori solo di poco a quelli dell’investment grade (titoli che investono in aziende con un merito creditizio migliore). Le obbligazioni governative dei mercati emergenti registrano il miglior rendimento atteso a lungo termine del comparto.

3. Raggiungere obiettivi di medio termine

Ogni risparmiatore ha in mente degli obiettivi da raggiungere nei prossimi anni: l’educazione dei figli, l’acquisto di un immobile, il matrimonio. Si tratta di spese importanti che richiedono una pianificazione finanziaria di medio-lungo periodo. Storicamente i mercati azionari hanno vissuto molte fasi di ribasso e di rialzo. Un mercato ribassista, per definizione, è identificato da una caduta del 20% o più, mentre in caso di perdite tra il 10% e il 20% si parla di correzioni. Ebbene, la storia insegna che alle correzioni segue sempre un rimbalzo, che solitamente determina una performance più forte entro un anno.

Si parla spesso di una recessione imminente. La recessione incide sugli utili societari, che a loro volta si traducono in performance di mercato negative, tuttavia i mercati tendono ad anticipare le tendenze economiche. Le performance di mercato negative tendono a verificarsi nei sei mesi precedenti una recessione ed è proprio durante una recessione economica che i mercati iniziano a riprendersi (tabella sotto).

4. L’era della Great Moderation non è finita

I mercati hanno più fiducia nella capacità delle banche centrali di controllare l’inflazione di quanto queste abbiano in sé stesse. Noi crediamo che l’inflazione possa essere domata e che la prospettiva di un nuovo periodo di stabilità economica sia concreta. Con le loro ultime mosse le banche centrali hanno dimostrato di voler fermamente continuare a dare la priorità alla lotta all’inflazione, anche nonostante le recenti turbolenze sul sistema bancario causate dal secondo più grave fallimento di un istituto bancario nella storia degli Stati Uniti. Powell è stato chiaro: per quest’anno non è previsto alcun taglio dei tassi, anzi un ulteriore inasprimento della politica monetaria potrebbe essere all’orizzonte. È lecito aspettarsi una maggiore cautela dalla BCE, ma anche l’istituto di Francoforte a metà marzo ha alzato i tassi (di 50 pb) per la sesta seduta consecutiva, mostrando uguale determinazione.

L’inflazione alle stelle e la politica monetaria messa in atto per combatterla sono state la causa principale del massiccio aumento della correlazione tra asset rischiosi e asset sicuri nel 2022 che si può apprezzare nel grafico sotto.

Tuttavia, questa situazione si verifica in circostanze straordinarie, non è la regola della storia dei mercati finanziari e ci aspettiamo una normalizzazione della correlazione nel medio-lungo periodo in linea con gli ultimi 20 anni, che pure includono la crisi finanziaria globale del 2008, la pandemia di Covid del 2020 e la guerra in Ucraina.

5. La transizione verde non ha perso slancio

Dopo la forte crescita nel 2020 e nel 2021 sia in termini di asset under management sia di performance, il 2022 è stato un anno particolare per gli investimenti ESG. Il conflitto in Ucraina e l’impennata dell’inflazione hanno rappresentato una sfida per la transizione verde, e i fondi socialmente responsabili che non hanno investito in attività legate alla filiera dei combustibili fossili hanno generalmente sottoperformato gli investimenti tradizionali, poiché non sono stati supportati dall’impennata dei prezzi delle materie prime (grafico sotto). Tuttavia noi crediamo che la sfida per salvare il pianeta sarà un catalizzatore sempre più forte di investimenti, nel lungo termine ci sarà un’accelerazione verso l’energia pulita e questa non può che essere una buona notizia per gli investimenti ESG. La crisi energetica ha fatto capire a vari governi l’importanza delle energie rinnovabili e di altre fonti di energia per ridurre la dipendenza dai combustibili fossili della Russia prima del 2030.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa