Società affermate come Hertz, Cirque du Soleil, fino al gigante statunitense dei grandi magazzini Neiman Marcus, sono solo alcune che di recente hanno presentato istanza di fallimento in un contesto di lockdown indotti dalla pandemia. Considerati gli ulteriori imminenti fallimenti e i tassi di insolvenza in forte aumento, gli investimenti high yield valgono il rischio per il vostro portafoglio?

La buona notizia è che un’azione decisiva da parte della Federal Reserve – incluso un programma di acquisto di obbligazioni societarie – indica che difficilmente si verificherà una grave correzione del mercato come quella registrata a marzo. E sebbene nessuno possa prevedere il futuro, le obbligazioni high yield hanno tenuto bene dopo le precedenti recessioni.

Qui di seguito, il gestore di portafoglio a reddito fisso Shannon Ward risponde ad alcune domande ed esprime il suo parere sull’ondata di fallimenti e sul loro impatto sul mercato obbligazionario high yield statunitense:

Negli Stati Uniti il tasso di insolvenza è del 6,2%, il triplo rispetto allo scorso anno. Quali sono le tue aspettative per il resto dell’anno?

Il tasso di insolvenza è molto basso da lungo tempo. Il normale ciclo di insolvenza, pari a circa il 3% l’anno, è al di sotto di tale livello da diversi anni, ma ora stiamo osservando una ripresa. Prevedo che i tassi di insolvenza continueranno a salire fino al prossimo anno, non sarei sorpreso se arrivassero a poco meno del 10%. Come gestore attivo di investimenti obbligazionari high yield, questa non è una cosa di poco conto. Sto cercando di valutare ed evitare le insolvenze.

Le chiusure delle attività economiche dovute al COVID-19 hanno colpito duramente le società, le quali hanno dovuto assumere nuovo debito, ricorrere alle proprie linee di credito revolving e/o sfruttare i programmi di aiuti governativi. Ma più a lungo durerà la pandemia, più sarà probabile che le società esauriranno questi bacini di liquidità e saranno costrette a negoziare accordi con i loro creditori o a presentare istanza di fallimento.

Quali sono i settori più vulnerabili?

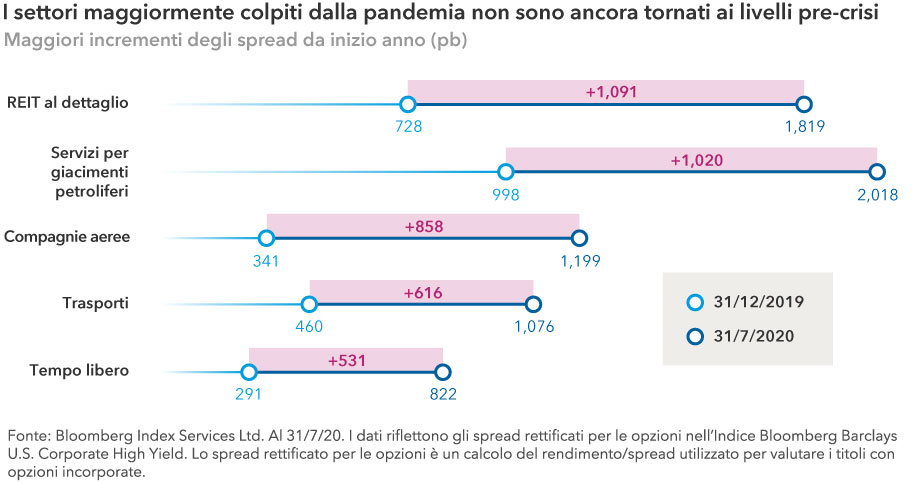

Non sorprende che le società costrette a ridursi drasticamente a causa dei lockdown costituiscano una parte considerevole delle insolvenze e dei fallimenti osservati finora, penso ai rivenditori al dettaglio come GNC e J. C. Penney. Ne sono un esempio anche le società energetiche come Chesapeake Energy, che devono fare i conti con prezzi del petrolio costantemente bassi.

Abbiamo messo questi settori e società sotto osservazione da tempo, in quanto erano in difficoltà già prima della pandemia. Le società al dettaglio reali con ampia presenza fisica sono invece alle prese con il massiccio spostamento verso l’e-commerce. Nel settore dell’energia, lo scisto e il fracking hanno suscitato un considerevole entusiasmo e gli investitori hanno investito grandi capitali in queste società quando i prezzi del petrolio erano più alti. Ma ora quell’entusiasmo si sta ritorcendo contro.

La causa non è quasi mai una sola. Le insolvenze di solito non sono dovute a un unico fattore, in quanto vi sono generalmente vari elementi che portano le società al punto di rottura, come la leva finanziaria. Molte delle società fallite di recente hanno assunto molto debito negli ultimi anni, pertanto le loro insolvenze si sono formate nel corso di vari anni.

In un effetto a catena, anche le società immobiliari che possiedono centri commerciali potrebbero affrontare qualche difficoltà, poiché il rimborso del loro debito dipende dai pagamenti dei canoni di affitto da parte dei rivenditori al dettaglio. I negozi più piccoli che contano sul traffico dei grandi magazzini e che non hanno una forte presenza online continueranno a registrare difficoltà quando i grandi anchor store andranno via.

Gli investimenti high yield sono peculiari delle singole società. Puoi fare un esempio di una società le cui obbligazioni high yield hanno ottenuto buoni risultati?

Un esempio è Sprint. La società era ritenuta dal settore come la più debole dei quattro provider di comunicazioni wireless statunitensi e il suo bilancio eccessivamente carico di debito le rendeva difficile investire nel miglioramento della rete. Il nostro parere era che la società e il suo spettro avevano un valore strategico e che le obbligazioni erano negoziate con uno sconto eccessivo.

Quando T-Mobile, con rating investment grade (BBB/Baa e superiore), ha accettato di acquistare la società e ha finalmente ricevuto l’approvazione normativa per procedere alla fusione, il valore delle sue obbligazioni è salito vertiginosamente. Il tutto ha richiesto anni e il percorso è stato caratterizzato da molti colpi di scena.

Puoi citare un esempio di un investimento che si è rivelato deludente?

Come ho detto in precedenza, l’approvazione normativa per le acquisizioni può davvero spostare i prezzi delle obbligazioni. In questo caso, possedevo le obbligazioni di una tipografia che aveva accettato di fondersi con un concorrente di qualità superiore. L’aspettativa generale era che la fusione avrebbe ottenuto l’approvazione normativa, mentre invece è stata inaspettatamente ritenuta anticoncorrenziale e pertanto l’operazione non è andata a buon fine.

La performance della società ha sofferto durante il prolungato periodo di incertezza, mentre la fusione era sotto esame da parte del governo, e quando l’acquisizione è stata annullata le obbligazioni hanno registrato un calo.

Cosa succede agli investitori in obbligazioni high yield quando una società presenta istanza di tutela giudiziaria per fallimento?

La procedura fallimentare dà alle società il tempo di occuparsi dei propri debiti e impedisce ai creditori di agire senza l’approvazione del tribunale. Molte operazioni sono prestabilite, in modo tale che per quando la società presenta istanza di fallimento, i creditori hanno già concordato un piano di riorganizzazione. Durante il periodo che va fino alla presentazione effettiva dell’istanza, noi come investitori decidiamo cosa desideriamo fare con l’investimento.

Quando la società è in bancarotta, abbiamo generalmente già deciso se la vogliamo mantenere effettuando una ristrutturazione. Rivalutiamo inoltre costantemente la nostra tesi di investimento quando emergono nuove informazioni o si verificano nuovi eventi.

Possiamo effettuare e abbiamo effettuato investimenti, come ad esempio il dip (debtor-in-possession) financing, per aiutare le società durante la procedura fallimentare. Possediamo anche il patrimonio netto post-riorganizzazione, o le azioni che abbiamo ricevuto a titolo di pagamento nell’ambito della procedura giudiziaria. Ovviamente non è qualcosa che facciamo regolarmente, ma è un modo per preservare il capitale.

Dove stai individuando opportunità nel mercato high yield?

Durante la fase peggiore del crollo del mercato di marzo e aprile, sono emerse molte opportunità negli emittenti high yield con rating più elevato e nei cosiddetti “fallen angel” (società declassate da investment grade ad high yield). Ma la maggior parte di queste obbligazioni di qualità più elevata hanno recuperato fino a raggiungere i livelli pre-crisi. Al 31 luglio 2020 il mercato dei titoli con rating BB è cresciuto fino a raggiungere circa il 55% del mercato high yield; stiamo pertanto effettuando investimenti in questo mercato, in particolare con le nuove emissioni high yield in rialzo del 48% rispetto allo scorso anno.

Sto individuando ulteriori opportunità anche più in basso nella fascia dei rating high yield. Molte di queste società riusciranno ad affrontare la pandemia, ma molti investitori semplicemente non hanno il tempo, la competenza, o la flessibilità di mandato per investire in questo settore. Data la base più piccola di investitori, il mercato delle società con rating inferiore è molto meno efficiente e pertanto c’è più opportunità di differenziare e trovare valore.

Ma bisogna stare attenti perché alcune di queste società potrebbero non riprendersi del tutto. È qui che il nostro approccio minuzioso incentrato sulle singole società e sui singoli titoli può fare la differenza.

Il programma della Federal Reserve per l’acquisto del debito societario ha aiutato le società high yield?

La Fed è lì per risolvere i problemi sistemici. Non vuole che i mercati dei Treasury vadano in tilt, che i mutui precipitino e che le grandi società investment grade non siano in grado di rimborsare il debito. I programmi di acquisti obbligazionari hanno contribuito alla riapertura dei mercati ad aprile e hanno aiutato molte società ad accumulare la liquidità necessaria per superare la crisi. Hanno anche infuso ad altri creditori la fiducia nel prestito, pertanto il quantitativo effettivo di debito acquistato dalla Fed è stato limitato.

La Fed ha anche programmi speciali per le industrie più colpite dalla pandemia, come le compagnie aeree e gli ospedali. Uno di questi programmi prevede il versamento di anticipi sulle ricevute Medicare in modo che i fornitori di servizi sanitari possano ottenere i contanti più velocemente.

Tuttavia, l’impatto dei programmi della Fed si attenua sempre di più man mano che calano i rating del debito.

Cosa possiamo imparare dal salvataggio delle società automobilistiche e finanziarie da parte della Fed durante la crisi finanziaria del 2008–09?

Questa volta, con le sue misure la Fed ha puntato a mantenere la liquidità nei mercati e a consentire che il capitale continuasse ad essere fornito. Non è un salvataggio diretto di società come allora. La Fed sta tentando di offrire il supporto necessario affinché i mercati pubblici possano superare la crisi.

La lezione principale che mi viene in mente è che, invece di essere lì a raccogliere i pezzi quando le grandi società di importanza sistemica si sgretolano, la Fed ha giocato d’anticipo ed è venuta in soccorso molto presto in modo da non far crollare intere industrie. Penso che sia un modo molto migliore di intervenire.

Gli investitori high yield sono adeguatamente ricompensati per i rischi aggiuntivi che stanno assumendo?

Le persone si concentrano comprensibilmente su eventi di primo piano, come fallimenti e insolvenze. Ma nonostante l’aumento del tasso di insolvenza, le insolvenze sono rare e le società in gravi difficoltà costituiscono un piccolo sottoinsieme dell’universo high yield.

Malgrado l’aumento delle insolvenze, i rendimenti della classe di attivi high yield sono stati solidi negli ultimi mesi. L’indice high yield che seguiamo è tornato al 25,5% dal punto più basso di marzo e al 31 luglio 2020 è in rialzo dello 0,64% per l’anno.

In particolare nel lungo termine, i rendimenti sulle obbligazioni high yield possono offrire agli investitori un significativo incremento del reddito rispetto ad altri investimenti nel debito, e per alcuni investitori le obbligazioni high yield funzionano bene nell’ambito di un portafoglio diversificato.

Cosa significa un aumento dei fallimenti per chi cerca di risparmiare per la pensione?

Ritengo che un aumento dei fallimenti abbia un impatto relativamente contenuto sulla maggior parte degli investitori. Le insolvenze colpiscono una piccola parte del mercato high yield e molti investitori hanno ridotte allocazioni alla classe di attivi high yield. Nel tempo, l’extra rendimento dovrebbe compensare il rischio di insolvenza insito in questa classe di attivi. È questo l'”affare” che stiamo cercando di fare.

.jpg)

.jpg)

.jpg)

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa