UBS Global Real Estate Bubble Index 2020: A Milano gli immobili presentano valutazioni eque

Lo UBS Global Real Estate Bubble Index 2020, studio annuale del Chief Investment Office di UBS Global Wealth Management, indica un rischio bolla o una significativa sopravvalutazione dei mercati immobiliari nella maggior parte delle città valutate.

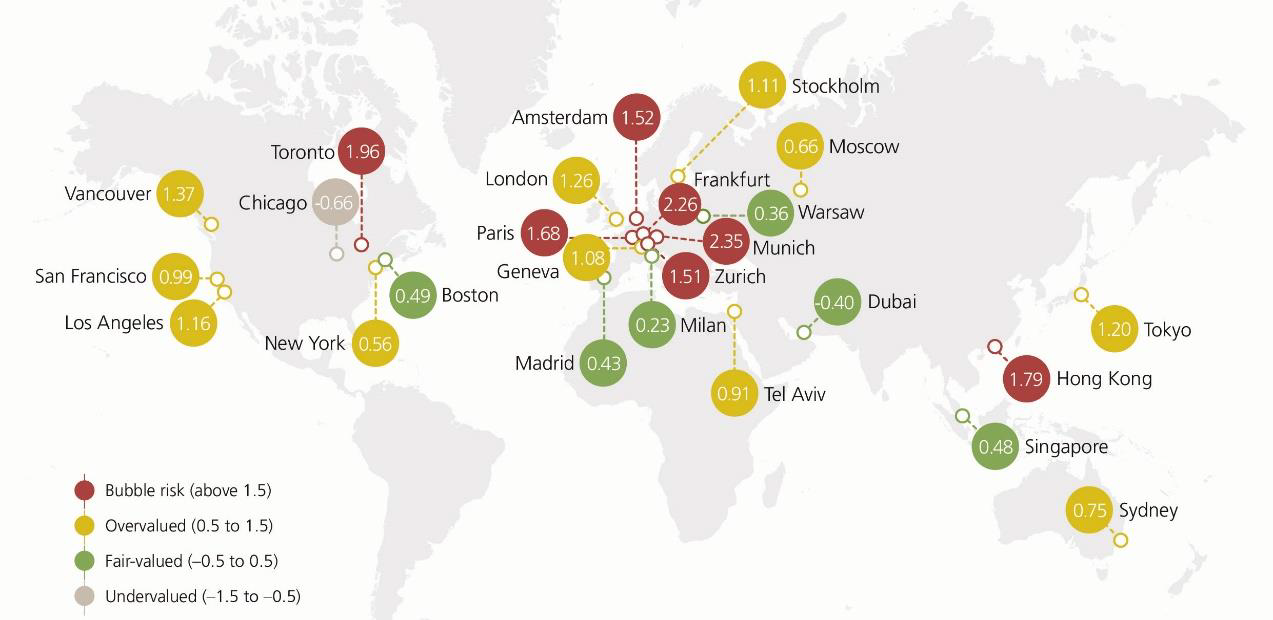

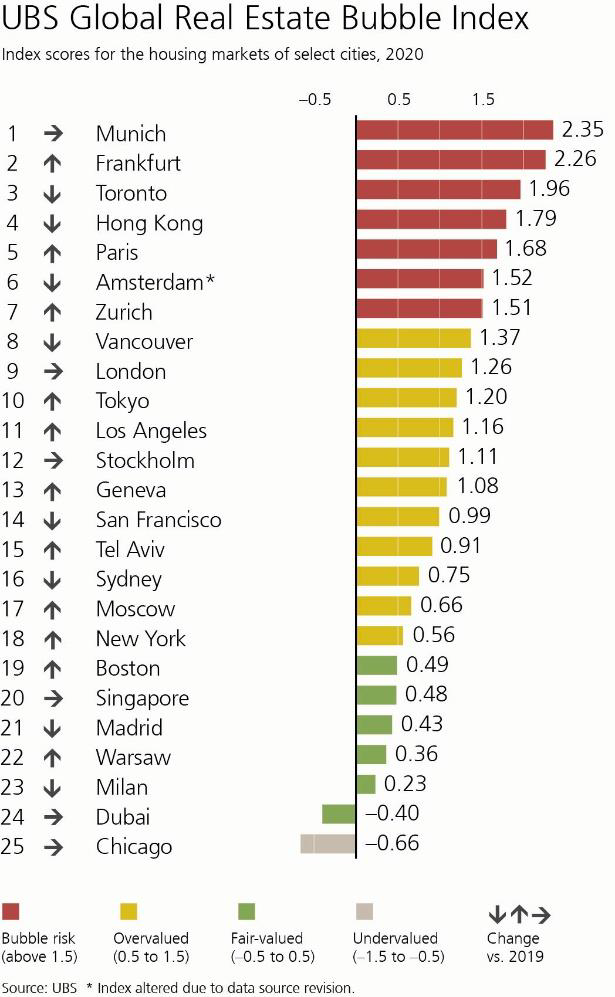

I prezzi sono aumentati in media, con l’Europa che mostra la maggior parte delle città a rischio L’Eurozona si distingue come la regione con i mercati immobiliari più surriscaldati. Monaco e Francoforte sono in cima alla classifica. Parigi e Amsterdam seguono da vicino, entrando in territorio di rischio bolla a fianco delle due città tedesche. Analogamente, anche Zurigo, Toronto e Hong Kong presentano forti squilibri. A differenza dell’anno scorso, il mercato immobiliare di Vancouver si trova ora in fascia sopravvalutata, insieme a Londra, San Francisco, Los Angeles e, in misura minore, New York. Boston, Singapore e Dubai presentano ancora valutazioni eque. Lo stesso vale per Varsavia, che è stata inclusa nello studio per la prima volta. Chicago rimane sottovalutata ed è l’unico mercato a trovarsi in questa situazione.

Mediamente, i tassi di crescita dei prezzi annuali rettificati per l’inflazione nelle città prese in esame hanno subito un’accelerazione negli ultimi quattro trimestri. In molte metropoli europee i prezzi sono saliti di oltre il 5%, con Monaco, Francoforte e Varsavia in testa. La crescita dei prezzi nelle città asiatiche e americane, con l’eccezione di Sydney, è rimasta in un range a singola cifra medio-bassa. Madrid, San Francisco, Dubai e Hong Kong sono le uniche città ad avere registrato un calo dei prezzi. L’ultima volta in cui si è registrato un minor numero di città con una crescita dei prezzi negativa risale al 2006.

UBS Global Real Estate Bubble Index: Overview, 2020

I governi hanno sostenuto la resilienza del mercato, ma l’incertezza incombe

Nonostante la pandemia, nella prima metà del 2020 i mercati immobiliari sono rimasti resilienti. Lo studio individua tre motivi principali. In primo luogo, i prezzi delle abitazioni sono un indicatore economico retrospettivo e riescono a riflettere una recessione economica solo con un certo ritardo. In secondo luogo, la maggior parte dei potenziali acquirenti di immobili non ha subito perdite di reddito dirette nel primo semestre del 2020. Le agevolazioni creditizie per le imprese e i programmi di lavoro a orario ridotto hanno attenuato le ricadute della crisi. In terzo luogo, i governi hanno sostenuto i proprietari di immobili in molte città durante i periodi di lockdown. I sussidi per l’edilizia abitativa sono stati aumentati, le tasse sono state ridotte e le procedure di pignoramento sono state sospese.

Mark Haefele, Chief Investment Officer di UBS Global Wealth Management, sostiene: “Rimane incerta l’influenza che l’aumento della disoccupazione e le fosche prospettive di reddito delle famiglie avranno sui prezzi degli immobili. Tuttavia, è chiaro che l’attuale accelerazione non è sostenibile nel breve periodo. Le locazioni sono già diminuite nella maggior parte delle città, il che indica che probabilmente emergerà una fase di correzione quando i sussidi verranno meno e la pressione sui redditi aumenterà”.

Le elevate valutazioni di mercato e le incerte prospettive a breve termine mettono a fuoco la traiettoria a più lungo termine dell’edilizia residenziale cittadina. Da un lato, rimangono in vigore i principali fattori di apprezzamento dell’edilizia abitativa urbana, ovvero opportunità di lavoro e servizi superiori, bassi costi di finanziamento e crescita limitata dell’offerta. Dall’altro, la pandemia sembra accelerare lo spostamento della crescita demografica dalle città alle aree metropolitane.

Claudio Saputelli, Head of Real Estate di UBS Global Wealth Management, spiega: “L’ascesa del telelavoro mette in discussione la necessità di vivere vicino ai centri urbani. La pressione sui redditi delle famiglie fa sì che molte persone si trasferiscano in zone suburbane più accessibili. Inoltre, le città già indebitate o economicamente più deboli dovranno rispondere a questa crisi economica con aumenti delle tasse o tagli alla spesa pubblica, nessuno dei quali è di buon auspicio per i prezzi degli immobili.

Considerati nel loro insieme, questi fattori rendono probabili alcuni effetti negativi a lungo termine sulla domanda di alloggi urbani”.

Paolo Federici, Market Head di UBS Global Wealth Management in Italia, commenta: “Nonostante gli effetti della pandemia soprattutto nella prima metà del 2020, il mercato immobiliare milanese continua a essere molto resiliente e abbiamo assistito addirittura a un aumento dei prezzi dell’1,5% nel corso degli ultimi 4 trimestri. Se da un lato l’incremento del telelavoro e l’impatto del COVID-19 sul turismo e sui grandi eventi hanno avuto ripercussioni negative sul centro città e spinto la domanda verso aree semi centrali, dall’altro continuerà a esserci una richiesta di abitazioni nell’area metropolitana a condizione che la ripresa economica in corso a Milano non rallenti. Inoltre, prevediamo che la crescita demografica positiva, le condizioni di finanziamento interessanti nonché il rapporto favorevole tra il costo degli immobili e i redditi dei residenti, dovrebbero continuare a sostenere la ripresa del settore immobiliare nel medio termine”.

Matthias Holzhey, autore principale dello studio e Head of Swiss Real Estate Investments di UBS Global Wealth Management, aggiunge: “Le attuali città a rischio bolla sembrano resistere relativamente bene alla crisi del coronavirus. Le economie locali di Monaco, Toronto e Hong Kong si riprenderanno probabilmente rapidamente. Ma anche in assenza di un’ampia correzione di mercato, il potenziale di ulteriori plusvalenze sembra esaurito. In particolare, le prospettive per gli investimenti buy-to-let sono scarse, dato l’elevato rapporto prezzo/locazione”.

UBS Global Real Estate Bubble Index: indice dei mercati immobiliari di alcune selezionate città, 2020

Prospettive regionali

Svizzera

Zurigo ha registrato il più forte tasso di crescita dei prezzi di tutte le regioni economiche svizzere nell’ultimo decennio. Il suo mercato immobiliare è stato caratterizzato da un’espansione relativamente rapida dell’offerta, con la stragrande maggioranza degli edifici che alla fine vengono affittati. Il mercato degli immobili a uso proprio si è prosciugato, mentre la crisi del coronavirus non ha quasi lasciato tracce.

Infatti, gli alloggi situati vicino al centro di Zurigo hanno beneficiato di una domanda crescente. L’elevata disponibilità a pagare riflette sia le aspettative di un ulteriore aumento dei prezzi sia la domanda sostenuta di investimenti. In linea con questi sviluppi, la città entra in territorio di rischio bolla.

Zurigo inoltre continua a superare Ginevra sia per prezzo che per indice. Dopo il recente aumento dei prezzi, tuttavia, il mercato immobiliare ginevrino si è ripreso dalle perdite subite nel periodo tra il 2013 e il 2016. Inoltre, i bassi tassi ipotecari rendono interessanti gli immobili a uso proprio alla luce delle locazioni gonfiate del mercato e la città beneficia della sua posizione internazionale, pur continuando ad attrarre cittadini stranieri nonostante i vincoli di accessibilità economica.

Europa

I punteggi dell’indice di tutte le città dell’Eurozona analizzate sono aumentati negli ultimi quattro trimestri, con valutazioni che sono già le più alte al mondo. Gli squilibri stanno aumentando ulteriormente sulla scia di costi di finanziamento estremamente bassi, che non sono in linea con la forza delle economie locali. In particolare, i prezzi a Francoforte e Monaco sono più che raddoppiati nell’ultimo decennio.

Al contrario, Londra ha registrato il secondo più debole sviluppo dei prezzi di tutte le città analizzate dal 2016. Nonostante ciò, la città rimane in territorio sopravvalutato, ma i problemi di accessibilità economica, l’incertezza politica e un contesto fiscale e normativo più severo stanno esercitando un’ulteriore pressione sui prezzi delle abitazioni. Ci aspettiamo che gli acquirenti stranieri approfittino della sterlina più debole e dei prezzi più bassi, sostenendo così il livello dei prezzi a medio termine.

Stati Uniti

I punteggi dell’indice sono stati relativamente stabili negli ultimi cinque anni nelle città della East Coast. Per contro, i mercati della West Coast si sono sviluppati in modo meno coerente. A Los Angeles i punteggi dell’indice hanno continuato a crescere, mentre a San Francisco le valutazioni sono diminuite a causa del calo dei prezzi delle abitazioni. Nel complesso, il calo dei tassi ipotecari a livelli storicamente bassi sostiene i prezzi degli immobili statunitensi. Ma le variazioni di prezzo nelle città analizzate seguono la media nazionale. La crescita della domanda interna alle singole città è rallentata poiché i cittadini si trasferiscono in periferia a causa di problemi di accessibilità economica e dell’impatto del COVID-19. La continua migrazione verso Stati a basso costo e più favorevoli a livello fiscale, aziendale e normativo ha accelerato questa tendenza.

Medio Oriente

Negli ultimi 30 anni Tel Aviv ha registrato una crescita dei prezzi tra le più altre nelle città coperte in questo report. Attualmente, i prezzi degli immobili sono di nuovo in aumento a causa delle condizioni di finanziamento più accomodanti e della scarsa offerta di alloggi. Il governo ha abbassato l’imposta sull’acquisto di seconde case, incoraggiando gli investimenti nel mercato immobiliare. Il mercato immobiliare di Dubai ha invece raggiunto un nuovo minimo ciclico. Dall’ultimo picco del 2014, i prezzi sono scesi di oltre il 35% e il punteggio di valutazione è prossimo ai livelli di depressione. Gli effetti positivi sui prezzi derivanti dall’elevata crescita demografica e da una più accomodante regolamentazione sui mutui vengono compensati dalla costante crescita dell’offerta e dalla debolezza dei prezzi del petrolio.

Asia Pacifico

I prezzi delle abitazioni sia a Hong Kong che a Singapore sono rimasti abbastanza stabili nel primo semestre dell’anno. Ma mentre i prezzi reali a Hong Kong sono più alti di oltre il 50% rispetto a 10 anni fa, i prezzi a Singapore sono rimasti praticamente invariati in questo periodo. L’inasprimento normativo si è dimostrato molto efficace nel frenare la crescita dei prezzi a Singapore nell’ultimo decennio. Le incerte prospettive economiche stanno pesando sulle prospettive di mercato in entrambe le città, ma nel medio termine è probabile che la domanda rimanga elevata, dato il loro ruolo chiave nella regione. Tokyo si è trasformata in uno dei mercati immobiliari più dinamici della regione, rafforzato dalla forte crescita demografica e dalle condizioni di finanziamento interessanti. A Sydney, gli standard di prestito più accomodanti e i tagli dei tassi della RBA hanno acceso un fuoco di paglia negli ultimi trimestri, con un modesto ma probabilmente fugace recupero dei prezzi.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa