Fattori noti e incognite al termine di un anno turbolento

All’indomani dello scoppio dell’epidemia, la nostra ricerca si è concentrata sulla potenziale diffusione del virus visto il suo impatto non solo sulle aziende ma anche sui privati, in ambiti che spaziano dai viaggi e dal settore sanitario alle banche e al commercio al dettaglio. Se i dati di cui disponevamo si limitavano al numero di test, di ospedalizzazioni e di decessi, i nostri team di ricerca si sono concentrati su diagnostica, trattamento e sviluppo di vaccini. In prospettiva, è importante chiedersi quando saranno disponibili vaccini efficaci, in che misura saranno tali e a chi saranno somministrati.

Il rapporto tra elementi noti e incognite svolge un ruolo chiave. Sappiamo che sono stati già annunciati tre vaccini i cui tassi di efficacia superano il 90% (un livello molto incoraggiante se pensiamo che in genere i vaccini sono approvati quando mostrano un’efficacia del 50%), ma non sappiamo ancora quali differenze intercorrano tra di essi. Sappiamo che l’adozione da parte del grande pubblico sarà rapida, ma non sappiamo quale sarà il livello di reticenza di alcuni sottogruppi.

Sappiamo che la fine della pandemia è prossima, ma è probabile che i fondamentali subiscano inizialmente un deterioramento dal momento che molte economie continuano a chiudere; la situazione quindi peggiorerà prima di migliorare.

I mercati hanno cominciato a proiettarsi oltre il breve termine e a concentrarsi sul panorama più roseo che ci aspetta all’indomani della ripresa trainata dai vaccini. Se prima i listini apparivano vulnerabili a qualsiasi impennata del numero di test positivi o delle ospedalizzazioni, ora sembrano più ottimisti.

Ma come si configurerà questa ripresa? Ad aprile, le nostre previsioni originarie erano che la ripresa avrebbe avuto una forma a “U” e che l’attività economica sarebbe ritornata ai livelli pre-pandemia entro la fine del 2022. Tuttavia, l’elevata efficacia dei farmaci di Moderna e di altri gruppi ci indurrebbe a credere che nel 2021 la ripresa dalla pandemia potrebbe essere più rapida del previsto.

L’economia potrebbe quindi riprendere quota con un anticipo di addirittura nove mesi rispetto alle precedenti previsioni, il che implicherebbe un ritorno ai livelli pre-pandemia già agli inizi del 2022 se non alla fine del 2021. L’essenziale per noi è rimanere investiti nelle società che supereranno la crisi e che in ultima istanza beneficeranno della riapertura delle economie.

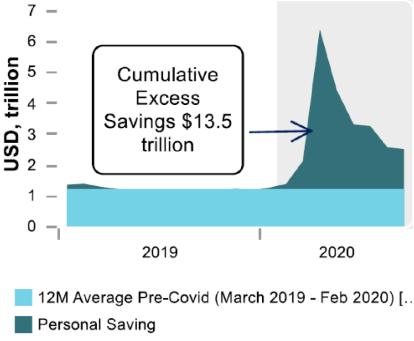

Dall’inizio della pandemia e dei lockdown, i consumatori sembrano più propensi a comprare online articoli che prima preferivano acquistare in punti vendita fisici, come abbigliamento e calzature. La tendenza a favore dell’e-commerce ha quindi evidenziato un’accelerazione. Se a ciò si aggiunge l’accumulo dei risparmi personali dovuto all’impossibilità dei consumatori di spendere nella stessa misura in cui erano abituati, si prospetta una potenziale esplosione della domanda inespressa nel 2021. Ci attendiamo che la crescita più rapida della spesa si registrerà nei settori che offrono “esperienze” più colpiti dalla pandemia (ad esempio, tempo libero e viaggi), piuttosto che in quelli delle “cose” (lavatrici e automobili), un trend del resto già in atto da qualche anno.

Figura 1: l’aumento vertiginoso del risparmio negli Stati Uniti

Fonte: Calcoli Hutchins Center basati sui dati del Bureau of Economic Analysis, a novembre 2020.

Detto ciò, la ripresa assumerà forme complesse di cui sarà opportuno tenere conto. Potrebbe essere un errore ritenere che i viaggi in aereo e la permanenza negli alberghi torneranno ai livelli pre-crisi. La digitalizzazione dell’economia e la diffusione delle video conferenze rendono improbabile che i viaggi d’affari e la spesa aziendale torneranno ai livelli precedenti la pandemia. Pertanto, quando emergeremo dalla paralisi dovuta al Covid, alcuni gruppi alberghieri e alcune compagnie aeree orientati al settore aziendale potrebbero beneficiare in misura minore rispetto a società che puntano maggiormente sul tempo libero.

Panorama politico statunitense: favorevole alle azioni e al credito?

La vittoria di Joe Biden a novembre sembra aver creato una spaccatura all’interno del governo statunitense, sebbene il ballottaggio in Georgia potrebbe assegnare ai Democratici un controllo marginale del Senato, oltre a quello della Camera dei Rappresentanti.

Le implicazioni sono di tre tipi. In primo luogo, Biden si presenta come un leader più stabile e coerente e crediamo che risanerà le divisioni interne e le relazioni internazionali. Il presidente eletto ha ad esempio accennato a un rientro nell’Accordo di Parigi sul clima, il che inciderebbe positivamente sul rallentamento del cambiamento climatico, favorendo anche il riallineamento degli Stati Uniti con altre nazioni. Prevediamo inoltre che continuerà ad adottare una linea dura con la Cina, adottando tuttavia toni diversi e un approccio più coerente. Biden intratterrà sicuramente rapporti più produttivi con l’Europa, in particolare con Germania e Francia, dopo il deterioramento delle relazioni negli ultimi quattro anni.

Ci attendiamo la riconferma dello status quo (sicuramente sul piano fiscale), uno dei motivi per cui il mercato ha reagito con così tanto entusiasmo ai recenti annunci sui vaccini: oltre alle implicazioni positive di tali notizie, gli investitori hanno ritenuto che Biden probabilmente non alzerà le imposte nella misura promessa in campagna elettorale in ragione del probabile assetto del parlamento. Questo ha placato i timori di chi paventava uno “haircut” del 5%-10% sugli utili delle aziende in caso di aumento dell’aliquota fiscale.

D’altro canto, un Congresso diviso renderebbe probabilmente impossibile l’approvazione del piano di stimolo di Biden basato su una dispendiosa proposta di legge sulle infrastrutture, sebbene in passato entrambe le parti si siano mostrate favorevoli.

Ci troviamo quindi in una situazione intermedia, discretamente favorevole ai mercati azionari e obbligazionari e certamente positiva per utility, beni di prima necessità, immobili e tecnologia USA, ma che potrebbe avere implicazioni negative per finanza, energia e salute (finanza ed energia dovrebbero beneficiare della ripresa e del vaccino, ma ne beneficerebbero ancora di più se lo stimolo fosse più elevato).

Brexit: i negoziati raggiungono un punto cruciale

Sebbene si tratti di un tema più circoscritto, la Brexit potrebbe avere implicazioni di portata molto più ampia, riguardanti anche le relazioni commerciali del Regno Unito con gli USA e con l’Europa.

Con l’incombere della scadenza del 31 dicembre, dovremmo apprendere presto se le parti hanno finalmente trovato un’intesa, se i negoziati sono falliti o se il procrastinare ha raggiunto un punto tale da consentire alle parti di infrangere le regole ed estendere le trattative. L’esito più probabile è che si giunga a una qualche forma di accordo in cui le parti potrebbero peraltro concordare di rimandare alcune decisioni a una data futura.

Detto questo, vorrei esaminare il mercato azionario britannico, per il quale il 2021 riveste un’importanza cruciale. Il Regno Unito ha attraversato un periodo estremamente difficile, segnato dal permanere delle incertezze sulla Brexit, da turbolenze politiche e dalla pandemia. Le società del paese appaiono convenienti, come dimostra l’aumento delle operazioni di fusione e acquisizione. Ritengo quindi che qualsiasi notizia positiva, che si tratti di vaccino, di Brexit o di altro ancora, potrebbe innescare un rialzo delle azioni britanniche nel 2021.

Opportunità sui mercati: la qualità dovrebbe continuare a premiare

Al termine della crisi finanziaria del 2009, sui mercati si è diffusa l’euforia, soprattutto nei due trimestri successivi al marzo di quell’anno, quando i titoli sensibili alla congiuntura hanno messo a segno ottime performance. Analoghi sviluppi si osservano oggi, ma data l’entità senza precedenti degli stimoli e degli interventi dei governi, il livello di indebitamento sarà persino superiore a quello registrato dopo il 2009; è pertanto improbabile che lo slancio della ripresa perduri. Di conseguenza, emergerà un mondo caratterizzato da bassa inflazione, bassa crescita e bassi tassi d’interesse; un panorama per certi versi simile a quello del decennio scorso. In questo scenario, non riteniamo che lo stile value tradizionale possa sovraperformare nel più lungo periodo.

Sebbene un elevato deficit fiscale sia di certo potenzialmente inflazionistico, è improbabile che l’eventuale inflazione persista per due motivi: il primo è che esiste un’elevata capacità inutilizzata all’interno dell’economia (misurata dal tasso di disoccupazione e dal basso utilizzo di capacità industriale); in secondo luogo, se si manifesterà, l’inflazione sarà accompagnata dall’aumento dei tassi di interesse, che rapidamente smorzerà la crescita per via del costo del servizio degli elevati livelli di debito.

Mettiamo pertanto in guardia dalla corsa allo stile value e ai titoli con performance deboli a prescindere dalle prospettive e invitiamo gli investitori a diffidare delle trappole di valore.

Tale contesto favorirà invece le tipologie d’investimento privilegiate da Columbia Threadneedle Investments: attivi a lungo termine e società caratterizzate da una crescita duratura che continuano ad apprezzarsi, in quanto dotate di tutte le caratteristiche che ricerchiamo in un’impresa: rendimenti sostenibili trainati da un considerevole “economic moat”, un ottimo profilo nell’ottica delle cinque forze di Porter, solide credenziali ambientali, sociali e di governance e un vantaggio competitivo sostenibile.

La volatilità rimarrà probabilmente elevata nel 2021, ma sarebbe un errore reagire istintivamente a forti movimenti dei mercati. In qualità di investitori, dobbiamo mantenere i nostri posizionamenti strategici e concentrarci sul più lungo periodo. Desideriamo che i nostri portafogli includano elementi di rischio, ma deve trattarsi di rischio controllato.

Azioni regionali

Gli investitori devono essere preparati al proseguimento dei trend strutturali attuali, quali la digitalizzazione e l’automazione, tenendo anche conto dello slancio impresso dalla pandemia alla crescita dell’e-commerce. Le azioni che beneficiano di questi trend continueranno a sovraperformare nel 2020 e riteniamo che faranno altrettanto anche in futuro. Prevediamo inoltre che aree cicliche duramente colpite dal Covid-19, come viaggi e intrattenimento, metteranno a segno un recupero nel momento in cui inizierà la ripresa. Detto ciò, gli investitori non dovrebbero trascurare nemmeno le società che hanno sottoperformato durante la pandemia ma che dispongono della solidità finanziaria e dei modelli di business per espandere le proprie quote di mercato.

Per quanto riguarda specifiche regioni, si tratta di confrontare le prospettive a breve con quelle a lungo termine. Le azioni britanniche sono chiaramente più convenienti rispetto a quelle di altri mercati e potrebbero risultare avvantaggiate qualora la ripresa che prevediamo nei prossimi 9-12 mesi dovesse concretizzarsi; l’Europa si trova a mio avviso in una posizione simile. Nel più lungo periodo ravvisiamo potenziale negli Stati Uniti e nei mercati asiatici/emergenti.

Negli Stati Uniti, il mercato è più ampio che altrove e il settore tecnologico è tra i primi al mondo in termini di digitalizzazione, ma la ripresa fa più fatica a decollare.

Come sempre nel caso dei mercati emergenti, ravvisiamo paesi in procinto di crescere e altri in difficoltà, tra cui Brasile e India (che tuttavia rappresentano una parte minore dell’universo emergente). Il mercato emergente più grande è naturalmente quello della Cina, prima economia ad emergere dal Covid-19 e in crescita quest’anno. Altri paesi si trovano in diversi stadi della ripresa, la quale dipenderà anche dalla rapidità con cui si potranno effettuare vaccinazioni di massa; riteniamo tuttavia che la Cina sia in prima fila, mentre l’India o i mercati dell’America latina sono rimasti più indietro.

In Giappone, Yoshihide Suga, il successore del premier Shinzo Abe, rappresenta decisamente il candidato della continuità. Si è espresso positivamente sulla continuazione del percorso che ha visto il paese abbracciare la corporate governance e le riforme normative, la trasformazione digitale e un contesto più appetibile per turisti e lavoratori stranieri. L’economia giapponese è significativamente esposta all’industria, soprattutto agli investimenti cinesi, il che ci induce a formulare prospettive più rosee per le azioni nipponiche in vista della ripresa, anche se le dinamiche demografiche del Giappone continuano a rappresentare un ostacolo.

Credito: prediligere i titoli investment grade

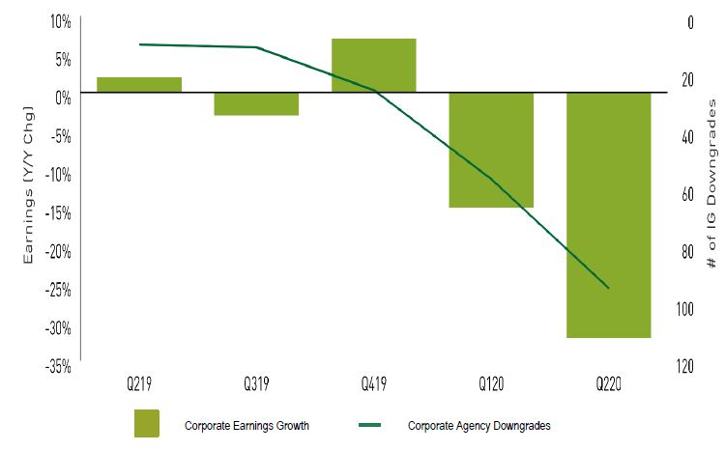

I mercati investment grade hanno beneficiato direttamente di misure di stimolo fiscale quali i piani di acquisto di obbligazioni societarie e i programmi di cassa integrazione. Ravvisiamo rischi di declassamento nel momento in cui tali misure verranno a mancare, ma i rischi sono maggiori nel segmento high yield dove gli investitori dovranno esercitare cautela data la maggiore leva finanziaria. Non tutte queste società riusciranno a sopravvivere; se la leva finanziaria elevata è legata alla leva operativa, come spesso avviene, è opportuno muoversi con estrema prudenza (Figura 2). Vediamo quindi con favore un certo livello di rischio nel credito, ma crediamo che sia meglio cercarlo nel segmento investment grade piuttosto che in quello high yield.

Figura 2: previsti un calo degli utili e un aumento dei declassamenti

Fonte: S&P Global Market Intelligence, Bloomberg e Moody’s, a settembre 2020.

Gestione attiva incentrata sulla ricerca

Collaborando a stretto contatto su tutte le principali classi di attivi, i nostri team di ricerca si avvalgono di dati e strumenti analitici, quali l’apprendimento automatico e l’intelligenza aumentata, al fine di trasformare le informazioni in spunti prospettici che conferiscono un reale valore aggiunto alle decisioni d’investimento, permettendo così di conseguire risultati stabili e replicabili per i nostri clienti. L’intensità della ricerca è il pilastro del nostro processo d’investimento.

Quest’anno le nostre analisi si sono concentrate sul Covid-19 e sul suo impatto in ambiti quali quello sanitario, economico e di mercato, nonché sulle implicazioni a lungo termine. L’esito di tali ricerche ci ha aiutato a formulare opinioni sull’evoluzione del virus, sullo sviluppo di un vaccino e sulla ripresa economica. La stretta interazione tra i nostri analisti, il team di ricerca e i nostri gestori di fondi, che ci permette di formulare opinioni ben ragionate e fondate, pone le basi di ciò che definiamo la “strada da seguire”. È da questa collaborazione che sono emerse nel corso di tutto l’anno le idee che ci hanno consentito di offrire valore ai nostri clienti.

In qualità di gestori attivi, abbiamo ottenuto ottimi risultati durante la crisi sanitaria facendo affidamento sulle nostre conoscenze e competenze, sul nostro spirito collaborativo e sulle nostre capacità di ricerca, che ci hanno aiutato a mantenere la calma. A prescindere da ciò che ci attende nel 2021, questo approccio, abbinato alle esperienze maturate nel 2020, ci consentirà di posizionarci al meglio per affrontare con successo i mercati finanziari e creare valore per i nostri clienti.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa