Coinex: i bond su Bitcoin come soluzione all’era dei dazi di Trump

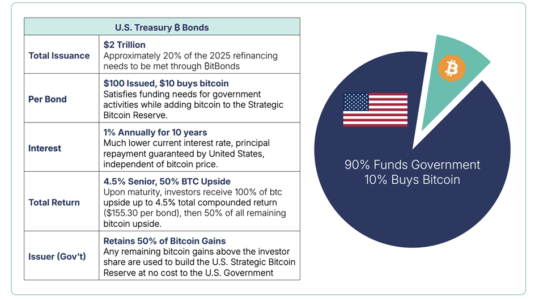

– I Bitcoin Bond sono stati proposti dal Bitcoin Policy Institute: sono titoli ibridi che combinano le caratteristiche delle obbligazioni tradizionali con le criptovalute

– Ipotetici Bitbond con un rendimento fisso dell’1% più la rivalutazione dei Bitcoin potrebbero finanziare progetti pubblici e alleviare l’elevato onere del debito degli Stati Uniti

L’aggressiva strategia tariffaria di Donald Trump ha avuto ripercussioni sull’economia globale, scatenando una significativa volatilità sui mercati finanziari. Essendo un asset ad alto rischio, la criptovaluta si è dimostrata particolarmente vulnerabile a queste perturbazioni. Sotto il peso delle politiche tariffarie di Trump, il 7 aprile il prezzo di Bitcoin è crollato a un minimo di circa 74.500 dollari da inizio anno, riflettendo l’intensa pressione avvertita dal mercato delle criptovalute.

In mezzo a questa turbolenza, la Federal Reserve non ha mostrato alcuna inclinazione a tagli di emergenza dei tassi di interesse. Dazi elevati alimentano inevitabilmente l’inflazione, come dimostrato dai dati in aumento, rendendo le riduzioni dei tassi una risposta improbabile, dato il mandato della Fed. Questa dinamica suggerisce un imminente mercato ribassista per le criptovalute nel 2025.

Eppure, una simile recessione è davvero inevitabile? Una recente proposta del Bitcoin Policy Institute, un’organizzazione non-profit statunitense, offre una potenziale contromisura: i titoli del Tesoro potenziati da Bitcoin. Sebbene questo concetto non abbia il sostegno ufficiale del Governo statunitense, potrebbe rappresentare una soluzione vantaggiosa per le attuali sfide economiche del Paese. I bond su Bitcoin potrebbero affrontare la crescente crisi del debito statunitense, iniettando al contempo liquidità nel mercato Bitcoin, senza dover dipendere dai tagli dei tassi della Federal Reserve. Questo articolo approfondisce l’importanza dei bond su Bitcoin, la loro natura, il loro funzionamento e il loro potenziale di influenzare il prezzo di Bitcoin in un mondo post-dazi.

Perché bisogna prestare attenzione ai bond su Bitcoin?

I bond su Bitcoin potrebbero ridefinire il panorama finanziario collegando il debito pubblico alle criptovalute, con profonde implicazioni per il futuro andamento del prezzo di Bitcoin. Ecco perché meritano attenzione:

● Il sostegno del governo spinge Bitcoin: se gli Stati Uniti emettessero obbligazioni Bitcoin, si tratterebbe di un’approvazione storica della criptovaluta da parte di un importante governo. Questo potrebbe legittimare Bitcoin a livello globale, attraendo investitori istituzionali e innescando un’adozione diffusa, fattori chiave per la crescita dei prezzi.

● Enorme potere d’acquisto: immaginiamo 1.000 miliardi di dollari in obbligazioni Bitcoin emesse, con il 10% (100 miliardi di dollari) utilizzato per acquistare Bitcoin. Data la capitalizzazione di mercato di Bitcoin di circa 1.000 miliardi di dollari, questo afflusso potrebbe aumentare significativamente la domanda, spingendo i prezzi al rialzo.

● Un ciclo di amplificazione dei prezzi: man mano che gli acquisti governativi spingono il prezzo di Bitcoin verso l’alto, i bond su Bitcoin diventano più attraenti per gli investitori, portando potenzialmente a una maggiore emissione di obbligazioni. Questo ciclo potrebbe amplificare il valore di Bitcoin nel tempo.

I bond su Bitcoin non sono solo uno strumento di politica fiscale: potrebbero fungere da catalizzatore per il prossimo grande rally di Bitcoin, rendendoli uno sviluppo cruciale sia per gli investitori che per il mercato delle criptovalute.

Cosa sono i bond su Bitcoin?

I bond su Bitcoin, o BitBond, sono titoli di debito ibridi che combinano la stabilità delle obbligazioni tradizionali con il potenziale di crescita di Bitcoin (BTC). Emessi da governi o società, i BitBond raccolgono capitali per progetti, allocando una parte dei fondi all’acquisto di Bitcoin. Gli investitori ricevono un tasso di interesse fisso più una quota dell’apprezzamento del prezzo di Bitcoin, rendendo le BitBond un ponte innovativo tra gli investimenti a reddito fisso convenzionali e il mondo volatile delle criptovalute.

A differenza delle obbligazioni tradizionali, che offrono esclusivamente rendimenti fissi, o degli investimenti diretti in Bitcoin, che espongono i detentori a una volatilità significativa, i BitBond combinano entrambi gli elementi. Questa doppia struttura attrae gli investitori che cercano un reddito prevedibile insieme all’esposizione alle criptovalute, senza le complessità della gestione degli asset digitali. Per gli emittenti, i BitBond sfruttano il crescente interesse per le criptovalute, ampliando la loro base di investitori e allineandosi alle tendenze finanziarie moderne.

Come funzionano i bond su Bitcoin?

Processo di emissione. Secondo la proposta del Bitcoin Policy Institute, i bond su Bitcoin saranno emessi da entità come governi che finanziano infrastrutture pubbliche o aziende che finanziano l’espansione. L’emissione rispecchia le obbligazioni tradizionali, ma introduce una novità in ambito cripto valutario: una percentuale del ricavato viene investita in Bitcoin, detenuta in modo sicuro per la durata dell’obbligazione.

Meccanismi operativi. I bond su Bitcoin operano attraverso un processo strutturato che integra debito e criptovalute:

● Emissione: il Tesoro vende obbligazioni, raccogliendo fondi come in qualsiasi altra emissione obbligazionaria.

● Acquisto di Bitcoin: il 10% del ricavato acquista Bitcoin, detenuto in un portafoglio controllato dal governo, mentre il restante 90% viene utilizzato per finanziare le operazioni governative.

● Pagamento degli interessi: gli investitori ricevono l’1% annuo (10 dollari per ogni obbligazione da 1.000 dollari).

● Distribuzione degli utili: l’apprezzamento di Bitcoin viene monitorato; gli investitori rivendicano i guadagni e il governo trattiene le eccedenze; i guadagni derivanti dall’apprezzamento di Bitcoin arrivano fino al 4,5% annuo composto sull’allocazione del 10%.

Allocazione degli investimenti. La strategia di allocazione è una caratteristica fondamentale:

● Il 90% dei fondi sostiene il progetto dell’emittente, che si tratti di costruire strade, impianti di energia rinnovabile, operazioni governative o iniziative aziendali.

● Il 10% dei fondi viene utilizzato per acquistare Bitcoin, conservato in un portafoglio di custodia fino alla scadenza o a un periodo di rimborso predefinito.

Questa suddivisione garantisce il raggiungimento dell’obiettivo primario di raccolta di capitali, introducendo al contempo il potenziale di rialzo di Bitcoin.

Struttura dei rendimenti. Gli investitori beneficiano di due flussi di entrate:

1. Tasso di interesse fisso: un rendimento annuo costante (ad esempio, l’1% per 10 anni) sull’intero investimento, simile alle obbligazioni tradizionali.

2. Apprezzamento di Bitcoin: una quota limitata dell’aumento di prezzo di Bitcoin (ad esempio, fino al 4,5% composto annualmente sull’allocazione del 10%). I guadagni eccedenti il limite vengono generalmente suddivisi tra investitori ed emittente (ad esempio, 50/50).

Fonte: Bitcoin Policy Institute

Esempio ipotetico. Immaginiamo un BitBond da 100 milioni di dollari:

● 90 milioni di dollari finanziano le operazioni governative.

● 10 milioni di dollari acquistano Bitcoin a 50.000 dollari (ipotetici) per BTC, acquisendo 200 BTC.

● Gli investitori guadagnano l’1% annuo (1 milione di dollari) sui 100 milioni di dollari.

● Se Bitcoin sale a 100.000 dollari alla scadenza, i 10 milioni di dollari diventano 20 milioni di dollari. Gli investitori ricevono un rendimento limitato (ad esempio, 14,5 milioni di dollari in totale), con l’emittente e gli investitori che condividono la parte eccedente (5,5 milioni di dollari divisi per due).

Questo esempio evidenzia l’attrattività equilibrata dei BitBond: stabilità più crescita.

Come i bond su Bitcoin potrebbero affrontare la crisi del debito statunitense: le motivazioni alla base dei bond su Bitcoin

Il potenziale interesse del governo statunitense per i bond su Bitcoin deriva dalle pressanti sfide fiscali. Il debito pubblico statunitense, con circa 9.000 miliardi di dollari di debito federale in scadenza nei prossimi dodici mesi e oltre 14.000 miliardi di dollari nei prossimi tre anni, rappresenta una sfida significativa per i decisori politici (Hohns & Pines, n.d.). I bond su Bitcoin combinano la stabilità dei titoli del Tesoro con il potenziale delle criptovalute. Ecco come i bond su Bitcoin potrebbero risolvere il dilemma del debito statunitense:

Riduzione dei tassi di interesse sul debito. Offrendo un tasso di interesse dell’1%, inferiore ai rendimenti tipici dei titoli del Tesoro, i bond su Bitcoin potrebbero ridurre i costi di indebitamento complessivi. Ciò potrebbe far risparmiare miliardi all’anno al governo statunitense, alleggerendo l’onere del debito grazie alla riduzione delle spese di indebitamento del governo. Il rialzo di Bitcoin compensa il tasso ridotto, rendendo i titoli competitivi. In caso di successo, questo potrebbe creare un precedente per futuri strumenti di debito, aiutando il governo a contrarre prestiti a costi più bassi in un contesto di elevato debito.

Costruzione di una riserva di Bitcoin. L’emissione di bond su Bitcoin posizionerebbe gli Stati Uniti come uno dei principali detentori di Bitcoin, creando una riserva strategica. Questo potrebbe:

● Proteggersi dall’inflazione in caso di indebolimento del dollaro.

● Rafforzare il ruolo dell’America nell’economia digitale.

● Aumentare la leva geopolitica con la crescente popolarità delle criptovalute a livello globale.

Fattori economici e politici. Politicamente, i bond su Bitcoin si allineano a una leadership innovativa e lungimirante, potenzialmente interessanti in un’era post-tariffaria incentrata sulla resilienza economica. Economicamente, affrontano i problemi strutturali del debito, attingendo al contempo al crescente mercato delle criptovalute, offrendo una soluzione proattiva alle sfide fiscali a lungo termine.

L’impatto dei BitBond sul prezzo di Bitcoin

Mentre il mercato attualmente basa le sue aspettative di rialzo di Bitcoin sui tagli dei tassi della Federal Reserve, molti credono che solo tassi di interesse più bassi possano sbloccare la liquidità necessaria a far salire i prezzi delle criptovalute. Tuttavia, questa visione trascura la notevole ripresa di Bitcoin da circa 15.000 dollari all’inizio del 2023 (CoinMarketCap, 2025), un periodo in cui la Fed stava ancora aumentando i tassi, ma la liquidità rimaneva abbondante. Ciò suggerisce che i tagli dei tassi non siano l’unico meccanismo per iniettare liquidità nel mercato.

All’epoca, l’arbitraggio tramite lo yen giapponese era una fonte primaria di liquidità per i mercati finanziari. Oggi, con lo yen che mostra segnali di imminenti aumenti dei tassi e il dollaro statunitense che sta subendo modeste riduzioni dei tassi, le condizioni che un tempo alimentavano l’arbitraggio basato sullo yen stanno svanendo. Di conseguenza, il mercato delle criptovalute necessita urgentemente di una nuova via per la liquidità. Considerata la recente posizione aggressiva del presidente della Federal Reserve, Jerome Powell, tagli significativi dei tassi sembrano improbabili nel breve termine, rendendo soluzioni alternative come i Bitbond un’opzione allettante.

Il Bitcoin Policy Institute stima che l’emissione completa di bond su Bitcoin potrebbe raccogliere fino a 2.000 miliardi di dollari, una somma che rappresenta solo il 20% del fabbisogno di rifinanziamento del debito statunitense previsto per il 2025. Secondo questo piano, il 10% dei proventi, pari a 200 miliardi di dollari, verrebbe destinato all’acquisto di Bitcoin, iniettando una notevole pressione all’acquisto sul mercato.

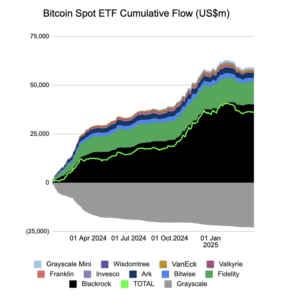

Per contestualizzare, gli ETF Bitcoin hanno registrato un afflusso netto di circa 60 miliardi di dollari nel 2024, determinando un’impennata dei prezzi del 119% in quell’anno. In particolare, questa cifra di 60 miliardi di dollari rappresenta solo circa un terzo dei 200 miliardi di dollari previsti per l’acquisto di Bitcoin tramite l’iniziativa obbligazionaria. Se il concetto di bond su Bitcoin dovesse concretizzarsi, il conseguente afflusso di capitali potrebbe realisticamente spingere il prezzo di Bitcoin oltre i 200.000 dollari, secondo le previsioni di alcuni analisti.

Fonte: Farside

I Bitbond potrebbero avere un duplice scopo: consentire al governo di raccogliere fondi a bassi tassi di interesse e, allo stesso tempo, inondare il mercato di liquidità indipendentemente dalla politica della Fed. Questo crea un potenziale scenario vantaggioso per tutti. Sebbene ancora in fase concettuale, l’idea è in linea con gli interessi di diverse parti interessate, tra cui il mercato delle criptovalute e le esigenze di finanziamento del governo. Non è improbabile che il governo degli Stati Uniti possa prendere in considerazione l’adozione di un simile approccio in futuro.

Il trading a margine su Bitcoin

Il prezzo di Bitcoin ha recentemente subito un calo prolungato, ma i segnali emergenti suggeriscono che questa tendenza al ribasso potrebbe perdere slancio. L’analisi tecnica indica uno spazio limitato per ulteriori cali a breve termine, indicando una potenziale stabilizzazione. I dati on-chain rafforzano questa ipotesi: quando Bitcoin è sceso nell’intervallo tra i 74.000 dollari e i 76.000dollari si è verificata una notevole attività di acquisto, con ingenti fondi che si sono mobilitati per acquisire BTC. Questa impennata suggerisce che l’attuale zona di prezzo potrebbe affermarsi come livello di supporto a breve termine, suggerendo una dinamica di mercato in evoluzione.

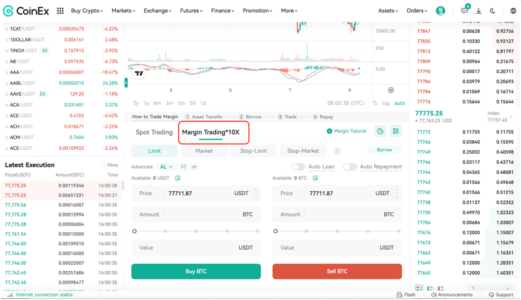

Per i trader che vogliono misurarsi con questo scenario in evoluzione ma dispongono di fondi limitati, la funzionalità di trading a margine, offerta anche da CoinEx, rappresenta un’opzione interessante. Immaginiamo di iniziare con 100 USDT, prendere in prestito altri 400 USDT e aprire una posizione BTC/USDT durante questo periodo di consolidamento. Se il mercato dovesse mostrare un trend rialzista, i rendimenti potrebbero superare di gran lunga quelli del trading spot standard. CoinEx semplifica il processo: permette di trasferire senza problemi fondi dal proprio conto spot al conto a margine, accedendo facilmente ai prestiti e ottimizzando la propria strategia con il minimo sforzo.

Il trading a margine permette di amplificare il proprio potenziale, offrendo uno strumento flessibile per migliorare i risultati. Trasferire asset sul proprio conto a margine, prendere in prestito USDT e aprire una posizione long su Bitcoin ai livelli odierni. Quando le condizioni migliorano, chiudere la propria operazione, saldare il prestito e mettere al sicuro i propri guadagni. Il trading a margine di CoinEx offre un modo accessibile e di grande impatto per partecipare al prossimo capitolo di Bitcoin.

Conclusione

I bond su Bitcoin (BitBond) rappresentano una fusione rivoluzionaria tra necessità fiscali e potenziale delle criptovalute, destinati a ridefinire sia il finanziamento pubblico che il ruolo di Bitcoin in un’economia post-tariffaria. Offrendo un modesto tasso di interesse dell’1%, ben al di sotto dei rendimenti tipici dei titoli del Tesoro, i BitBond consentono al governo statunitense di far fronte al suo enorme debito con costi di finanziamento inferiori, con un potenziale risparmio annuo di miliardi. La struttura innovativa alloca il 90% dei fondi a operazioni critiche, come il servizio del debito o le infrastrutture, investendo il 10% in Bitcoin, sfruttandone la crescita per generare entrate in eccesso.

Oltre alla riduzione del debito, i BitBond promettono di rimodellare il panorama delle criptovalute. La loro capacità di iniettare liquidità nel mercato Bitcoin senza tagli dei tassi da parte della Federal Reserve offre un’ancora di salvezza in un contesto di volatilità dovuta ai dazi. Combinando stabilità, innovazione ed esposizione alle criptovalute, i BitBond uniscono finanza tradizionale e asset digitali, posizionando Bitcoin come pietra angolare di un’economia incentrata sul digitale. Mentre i decisori politici e gli investitori affrontano le sfide post-tariffarie, BitBond si distingue come una soluzione visionaria, con il potenziale di incrementare il valore di Bitcoin e garantire il futuro finanziario degli Stati Uniti.

LMF green

LMF green Mente e denaro

Mente e denaro Sala Stampa

Sala Stampa