Tra Contrasti e Opportunità: Le Prospettive per i Mercati Azionari e Obbligazionari

È in pausa il rialzo dei mercati azionari globali con i mercati statunitensi in particolare

che hanno continuato a digerire i guadagni post-elettorali. Ciò non sorprende affatto,

poiché i rialzi iniziali nel periodo successivo alle elezioni sono arrivati molto rapidamente

e intensamente, il che normalmente richiede ai mercati una fase di consolidamento. Basti

pensare che in sole poche sedute successive alle elezioni americane il mercato aveva già

registrato rialzi vicini al 5%, di fatto già incorporando totalmente l’effetto che il possibile

taglio delle tasse avrebbe sugli utili aziendali. Nel frattempo continua il nervosismo nel

mondo obbligazionario, che vede tassi in generale rialzo.

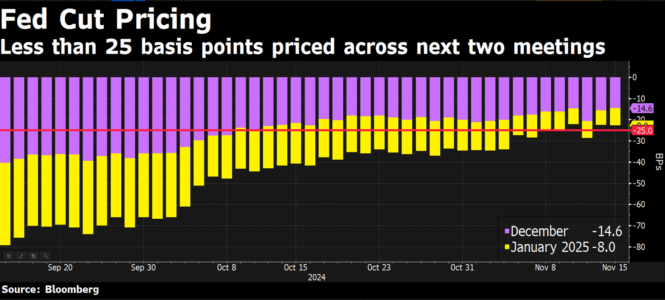

I mercati azionari sono stati anche appesantiti dalle parole di Powel che, intervenendo

da Dallas, ha avvertito che la fed non ha fretta di tagliare i tassi in un contesto di economia

americana che rimane forte. Come conseguenza la probabilità di un taglio dei tassi a

dicembre è stata portata dal mercato al 55% rispetto all`80% precedente e salgono

anche le probabilità di vedere solo 1 tagli di tassi da 25 centesimi entro la metà del 2025.

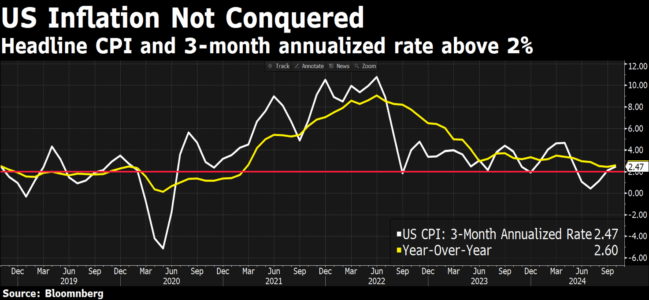

Sul fronte macro abbiamo visto un’inflazione americana misurata dal CPI uscita in linea

alle attese e sono stati Fugati pertanto alcuni timori latenti del mercato obbligazionario,

che temevano invece un dato al di sopra delle aspettative. Leggermente al di sopra delle

aspettative, è risultato invece il dato di PPI che misura l’inflazione dal lato dei costi di

produzione, infine, le richieste iniziali di sussidi di disoccupazione sono state 217.000,

contro le 224.500 previste dal consenso, il che indica un mercato del lavoro statunitense

resiliente.

Al di là di indici azionari quasi sui massimi, che farebbero pensare ad una lettura semplice

dei mercati, la realtà è che si vive una fase molto articolata, con tanti apparenti contrasti

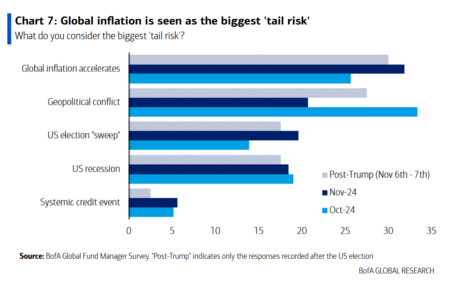

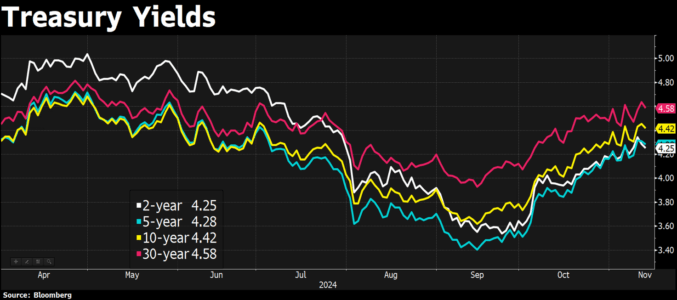

che andiamo ora ad evidenziare. Mentre la narrazione sui mercati è incentrata sul Trump Trade, l’aumento dei

rendimenti obbligazionari è continuato con il 2 anni ora al 4,35% e il 10 anni che si

avvicina al 4,45%. Entrambi erano al di sotto o al 3,6% solo 6 settimane fa, un

movimento sicuramente straordinario in un lasso di tempo molto breve e guidato da un

significativo incremento di nuovi rischi inflattivi, con l’inflazione che ritorna il principale

rischio agli occhi degli investitori.

Ma, mentre i rendimenti obbligazionari sono aumentati, i mercati azionari si sono spinti

su nuovi massimi ignorando finora l’aumento dei tassi, e questo scenario potrebbe

continuare se il decennale Americano si mantenesse sotto il livello anche psicologico del

5%. Ma i rendimenti contano davvero ed anche le azioni potrebbero finire sotto pressione

a un certo punto se il decennale dovesse arrivare a toccare il 5%.

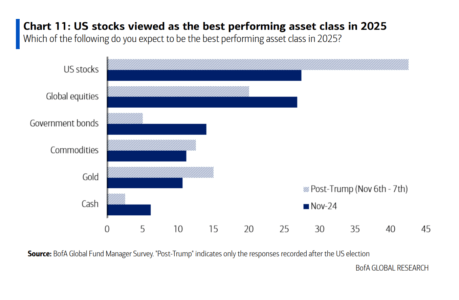

Questo sentimento di grande ottimismo verso gli stati uniti è ben rappresentato anche

dalla Fund management survey per il mese di novembre di Bank of America, che alla

domanda quale vedete essere la migliore asset class per il 2025 vede il 45% degli

investitori istituzionali rispondere gli equity americani, rispetto al 25% pre-elezioni.

Il punto chiave per gli investitori è essere consapevoli dei rischi a breve termine presenti

in un mercato Americano nel complesso sopravvalutato, nonostante una visione rialzista

più forte nel lungo periodo guidata da un ciclo di utili ancora in espansione e da settori

all’interno del mercato che hanno già vissuto una recessione di utili. Continuiamo a

guardare con maggiore attenzione proprio a questi settori che presentano un adeguato

margine di sicurezza e dove le aspettative sono sui minimi.

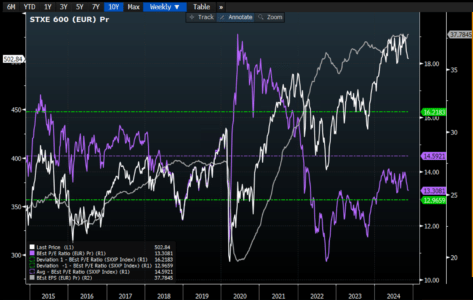

Molto diversa è invece la situazione in Europa, con un’economia in evidente difficoltà, che

dovrà gestire i nuovi dazzi imposti da Trump ed un contesto di crescite economiche e di

utili societari molto meno attrattiva rispetto agli stati uniti. A fronte di queste negatività

abbiamo però delle valutazioni che si trovano al massimo sconto di sempre rispetto a

quelle americane con un rapporto prezzo utili di 13.5 sulla parte bassa della forchetta

valutativa degli ultimi 10 anni, che si confronta rispetto al 23 americano, evidenziando

uno sconto del 40% con alcuni settori particolarmente interessanti come quello dei

consumi non discrezionali o quello del lusso che stanno vivendo uno dei peggiori de-

rating e recessione di utili della loro storia.

Come nel caso della sopravalutazione del mercato americano, anche qui nessuno può

sapere il momento in cui gli investitori torneranno a scoprire questi settori, il consenso

potrebbe continuare ancora per un po’ il suo percorso di tagli delle stime, ma sappiamo

il consenso essere sempre in ritardo ed il mercato essere facilmente sorpreso

positivamente quando si sconta il peggio. È il caso del titolo burberry, per fare un

esempio, un’azienda indubbiamente in difficoltà che soffre di errori strategici e

manageriali, che ha riportato risultati in linea alle attese registrando un 20% di calo del

fatturato unito a perdite operative, ma che sono stati accolti con un rialzo del 20% del

titolo. Con un titolo che perde infatti dai massimi circa il 70% ed utili azzerati, con tutti

gli analisti (quindi il consenso) che consigliano la vendita e continuano a tagliare gli utili,

non è difficile pensare che basti davvero poco per fare risalire il titolo ed invertire

violentemente la rotta. Serve però moltissima pazienza e consapevolezza che, oltre ad

essere impossibile prendere i minimi, si è anche molto decorrelati rispetto ad un mercato che può continuare a premiare le solite storie e narrative ancora per molto tempo, prima

di ripagarti.

LMF green

LMF green Mente e denaro

Mente e denaro Sala Stampa

Sala Stampa