Pictet Asset Management. Asia: un terreno fertile per gli investimenti Event Drive

A cura di Jon Withaar, Head of Asian Special Situations e Jean-Damien Cavalier, Senior Client Portfolio Manager di Pictet Asset Management

- In un contesto di mercato globale a dir poco febbrile, gli investitori si sono mostrati cauti sull’Asia. Ciò non significa che verranno a mancare le opportunità di investimento, ma solo che sarà necessario un approccio più articolato.

- In tale contesto, gli investitori dovrebbero pensare a una strategia “market neutral” incentrata sugli extra rendimenti non dipendenti dall’orientamento del mercato, ma piuttosto trainati dalle attività aziendali e dalle riforme regionali. Gli investitori dovrebbero cercare strategie in grado di sfruttare le condizioni straordinariamente favorevoli senza esporsi al rumore di fondo degli effetti macroeconomici. Per chi desidera investire in questo modo, l’Asia offre il punto d’incontro ideale tra crescita, riforme e opportunità.

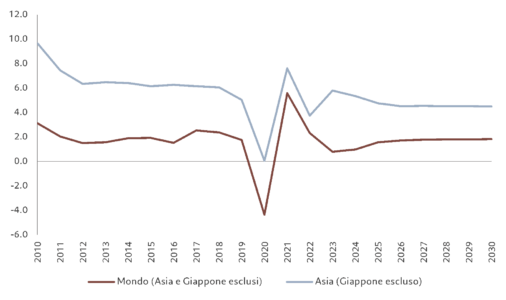

- Sembra che l’Asia continuerà a essere il motore della crescita globale nei prossimi anni. Gli economisti di Pictet Asset Management prevedono un tasso di crescita annuo del 5% al netto dell’inflazione asiatica (Giappone escluso) per i prossimi cinque anni, contro l’1,2% del resto del mondo.

All’avanguardia nel mondo

Parliamo di una delle regioni più dinamiche al mondo. All’interno dei suoi ampi confini, ci sono aziende all’avanguardia che operano nell’innovazione tecnologica, altre sono giganti in settori ancora in fase di maturazione, altre ancora sono in rapida espansione accanto alle loro economie domestiche, che sono tra quelle che crescono più rapidamente al mondo. E proprio in questo momento, la regione attraversa una fase di cambiamento radicale, spinto dalla ripresa post-pandemia, da un aumento dei tassi d’interesse globali e da investitori in cerca di crescita, sempre più limitata in Occidente.

Tutte insieme, queste forze creano nell’intera Asia una miriade di opportunità per gli investitori che si concentrano su eventi societari come fusioni e acquisizioni, offerte pubbliche iniziali e altre importanti attività di raccolta di capitali.

Certo, l’Asia non è stata immune dalle sfide poste all’economia globale dall’inflazione, dalla pandemia e dalla guerra in Ucraina. Nel corso dell’ultimo anno, quasi tutte le asset class della regione hanno arrancato, mentre queste forze pesavano sul sentiment degli investitori. Eppure, nonostante i timori globali legati alla liquidità a medio termine e l’irrequietezza degli investitori, ci sono diversi motivi per essere ottimisti.

A conti fatti, esistono fattori locali che in parte isolano l’Asia dalle turbolenze dell’economia globale. La Cina ha riaperto e ciò ha scatenato la domanda repressa e il turismo verso l’estero. L’economia giapponese sta germogliando, mentre le riforme della sua corporate governance iniziano a dare i primi frutti. Inoltre, i dati demografici favorevoli proteggono l’Asia emergente dal rallentamento dell’economia globale: non solo si prevede che eviterà la recessione, ma l’FMI pronostica che, entro il 2024, sarà la regione a più rapida crescita al mondo[1].

Eppure, nonostante tutte le attrattive che l’Asia offre agli investitori che operano sulla scia delle trasformazioni societarie e delle modifiche normative, l’area rimane il “selvaggio Oriente”, poco conosciuto e nel quale si investe poco, soprattutto rispetto ai mercati nordamericani ed europei, ben più affermati.

Occhi puntati sul Total Return

In un contesto di mercato globale a dir poco febbrile, gli investitori si sono mostrati cauti sull’Asia. In effetti, le strategie d’investimento più sensibili all’andamento del mercato hanno storicamente deluso quando i mercati stagnavano o erano in calo. La storia, inoltre, ci dice che è probabile che queste turbolenze di mercato persisteranno, poiché gli eccessi speculativi di oltre un decennio di investimenti in uno scenario di tassi d’interesse prossimi allo zero si scontrano con l’aumento dell’inflazione, la deglobalizzazione e il rallentamento della crescita economica. Un contesto simile è associato a un lungo periodo di stagnazione degli utili azionari e del mercato obbligazionario e a livelli più elevati di stress finanziario per imprese e famiglie. In breve, un ritorno alle condizioni di mercato rialziste appare improbabile in un futuro prossimo. Ciò non significa che verranno a mancare le opportunità di investimento, ma solo che sarà necessario un approccio più articolato.

In tale contesto, gli investitori dovrebbero pensare a una strategia “market neutral” incentrata sugli extra rendimenti non dipendenti dall’orientamento del mercato, ma piuttosto trainati dalle attività aziendali e dalle riforme regionali. Gli investitori dovrebbero cercare strategie in grado di sfruttare le condizioni straordinariamente favorevoli della regione senza esporsi al rumore di fondo degli effetti macroeconomici. Se da un lato la volatilità del contesto macro alimenta gli eventi societari, dall’altro gli investitori non vogliono necessariamente essere esposti a tali tendenze globali. Per chi desidera investire in questo modo, l’Asia offre il punto d’incontro ideale tra crescita, riforme e opportunità.

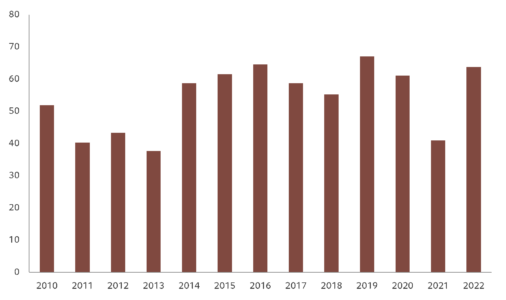

Fig. 1 – Una macchina da IPO (offerta pubblica iniziale)

IPO di società asiatiche vs globali, %, numero di operazioni

Fonte: Bloomberg, Pictet Asset Management. Dati relativi al periodo dal 31/12/2009 al 31/12/2022.

Per chi desidera investire in questo modo, l’Asia offre il punto d’incontro ideale tra crescita, riforme e opportunità. Dal Giappone (che resta uno dei Paesi più ricchi e sviluppati al mondo) al Vietnam, un mercato di frontiera dal potenziale quasi illimitato. Dalla Thailandia, con la sua valuta stabile come la roccia, alla grande potenza del silicio di Taiwan. Dalla Cina all’India, i due colossi globali, senza dimenticare l’Australia, un Paese ricco di risorse naturali indispensabili.

La natura e la varietà delle attività aziendali è amplissima: fusioni e acquisizioni; ristrutturazioni e vendite di asset; offerte pubbliche iniziali (si veda la Fig. 1) e aumenti di capitale; buyback azionari; trasformazione del commercio all’ingrosso. Tutto questo presenta una serie interessante di opportunità per gli investitori che desiderano beneficiare dei cambiamenti strutturali tenendo sotto controllo il rischio, indipendentemente dall’andamento del mercato.

Categorie di opportunità

Utilizzando approcci differenti e concentrandoci sulla ricerca di valore per gli investitori, suddividiamo gli eventi societari e le “special situations” in tre categorie.

La prima comprende una serie di catalizzatori ben definiti, in cui l’evento scatenante (o catalizzatore) è noto, ma il mercato non gli ha ancora attribuito un valore. Questo processo di determinazione dei prezzi può essere tanto più lungo e inefficiente quanto meno liquidi o più trascurati sono i mercati (come accade in gran parte dell’Asia), il che crea opportunità per investitori dinamici e ben informati. Questi catalizzatori definiti includono tutte le operazioni dei mercati azionari, come offerte pubbliche iniziali, block trade o emissioni di titoli secondari. Anche gli sviluppi normativi possono scatenare profondi cambiamenti nelle prospettive di un’azienda, lo stesso dicasi per le “special situations” come doppie quotazioni, ristrutturazioni o spin-off. Un’opportunità di investimento è costituita anche dal ribilanciamento dei componenti di un indice: i fondi indicizzati e gli investitori “long-only” venderanno i titoli in uscita dall’indice, acquistando quelli in entrata. La varietà e la diffusione geografica di questi eventi catalizzatori e il fatto che si verifichino di frequente in tutti i mercati, li rendono una fonte diversificata di rendimenti in eccesso.

La seconda categoria di eventi societari è rappresentata dalle fusioni e acquisizioni (M&A), che portano rendimenti consistenti, decorrelati e a bassa volatilità. Questo perché, pur in presenza di una modifica del controllo societario (a differenza degli altri catalizzatori definiti), il loro successo dipende semplicemente da un processo giuridico e normativo piuttosto che essere legato a movimenti del mercato.

Infine, ci sono i cosiddetti “pre-eventi”. Trattasi di fonti di rendimento in eccesso particolarmente volatili, in quanto presuppongono la previsione di importanti eventi societari grazie all’analisi approfondita e alla competenza in determinati settori e mercati. In questo ambito, il rischio di portafoglio è però mitigato da un processo sistematico di gestione del rischio e da un approccio disciplinato al “position sizing”, oltre a investimenti simultanei a copertura delle due categorie di eventi societari descritti in precedenza.

La combinazione di questi tre approcci può quindi convertire opportunità cicliche in una strategia universale.

Asia: un panorama ricco

È superfluo ricordare la diversità delle economie e l’entità delle opportunità in questa regione. Sembra che l’Asia continuerà a essere il motore della crescita globale nei prossimi anni. Gli economisti di Pictet Asset Management prevedono un tasso di crescita annuo del 5% al netto dell’inflazione asiatica (Giappone escluso) per i prossimi cinque anni, contro l’1,2% del resto del mondo (si veda la Fig. 2).

Il Giappone è una delle economie più evolute al mondo e sta riemergendo dopo 30 anni di mercato azionario ribassista anche grazie alle riforme della corporate governance, costate anni di lavoro. La Corea del Sud (a sua volta un mercato fortemente deprezzato) ha tratto insegnamento dal successo giapponese ed è nelle prime fasi di applicazione del proprio codice di governance. Sta inoltre prendendo piede l’attivismo dal basso, a lungo considerato un argomento tabù in Corea.

Fig. 2 – La grande potenza asiatica

Crescita del PIL reale, %

Fonte: Refinitiv, CEIC, previsioni Pictet Asset Management a partire dal 2023. Dati relativi al periodo dal 31/12/2009 al 10/05/2023.

Hong Kong, messa a dura prova dai rigidi protocolli COVID-19 e dei persistenti timori di carattere geopolitico, ha reagito con una recente e significativa espansione dei suoi programmi di trading transfrontaliero Stock Connect, accrescendone l’importanza come canale di investimento sia in entrata che in uscita dalla Cina.

Il Sud-Est asiatico, che beneficia notevolmente della diversificazione verso poli produttivi più economici, ha visto impennarsi gli investimenti esteri diretti nella regione malgrado il contesto macroeconomico. Il risultato è stato che nel 2022 gli investimenti regionali in M&A hanno toccato il massimo storico.

L’Australia è un Paese ricco di risorse e quelle fondamentali per la transizione energetica (litio, nichel, rame, gas) stanno attirando investimenti significativi; questo rinnovato interesse per l’esplorazione sfocia nella scoperta di numerosi nuovi giacimenti.

Infine l’India, ora il Paese più popoloso al mondo, potrebbe finalmente iniziare a mantenere le proprie promesse. Grazie all’attuazione di ampie riforme normative seguite allo scandalo del mercato azionario che ha coinvolto il Gruppo Adani, gli investitori iniziano a beneficiare di un mercato sempre più trasparente ed efficiente.

Questi fattori strutturali prettamente regionali creano e continueranno a creare eventi societari in tutta l’area, indipendentemente dalla direzione intrapresa dai mercati.

Sono in corso grandi cambiamenti e le opportunità abbondano

Oltre ad adeguarsi all’incertezza macroeconomica globale, questa regione sta attraversando anche un’evoluzione spinta dall’interno.

Ad esempio, la riapertura della Cina dopo la pandemia di COVID-19 e l’allentamento di varie normative stanno già portando a una ripresa dell’attività commerciale. Le riforme dei mercati finanziari consentono un accesso al mercato cinese senza precedenti, mentre Pechino continua a incoraggiare il consolidamento e la razionalizzazione in settori come siderurgia, trasporti, energie rinnovabili e servizi di pubblica utilità. Allo stesso tempo, le turbolenze nel settore immobiliare cinese offrono significative opportunità per una sua ristrutturazione, come già accaduto in cicli precedenti.

In Giappone, le recenti riforme volte a modernizzare la struttura della governance societaria hanno creato una serie di nuove opportunità di investimento. Questi cambiamenti hanno aiutato a migliorare l’engagement con gli azionisti, ad aumentare il rendimento azionario delle aziende, a stimolare una razionalizzazione delle partecipazioni incrociate inefficienti e a ottimizzare le politiche relative ai rendimenti degli azionisti. L’efficacia di questi provvedimenti si manifesta nei livelli record di buyback, dividendi e proposte da parte degli azionisti attivisti. A sua volta, tutto ciò ha creato opportunità di investimento incentrate sull’eliminazione delle partecipazioni incrociate, sulle rettifiche al flottante dell’indice e su provvedimenti volti a restituire capitale agli azionisti, per citarne solo alcune.

Per il Giappone, questo è solo l’inizio. Sulla base dei rapporti P/E, le aziende giapponesi sono le più convenienti del mondo sviluppato, oltre ad avere il livello d’indebitamento più basso: due fattori che potrebbero innescare un boom di fusioni e acquisizioni (M&A), che potrebbe ricevere un ulteriore impulso da fondi di private equity altamente liquidi. Il Giappone, inoltre, è rimasto l’unico Paese sviluppato con tassi d’interesse molto bassi, il che rende conveniente il finanziamento delle M&A.

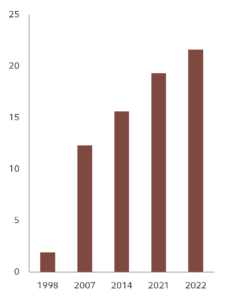

Fig. 3 – Mania delle fusioni

Percentuale dell’attività M&A in Asia rispetto a quella globale, per volume delle operazioni in USD

Fonte: Bloomberg, Pictet Asset Management. Dati relativi al periodo dal 31/12/1997 al 31/12/2022.

E poi c’è il Sud-est asiatico, che prevediamo sarà il motore della crescita mondiale per il prossimo decennio, arrivando a rimpiazzare gli Stati Uniti, l’Europa e persino la Cina. Il valore delle transazioni di M&A in questa regione ha raggiunto livelli record nel 2022 e si prevede che rimarrà elevato anche nel 2023.

L’attività complessiva di M&A in tutta l’Asia rappresenta una percentuale persino superiore rispetto alle operazioni di M&A globali, in crescita dal 2% del totale nel 1998 sino al 22% nel 2022 (Fig. 3), il che rende l’Asia una scelta ideale per le strategie Event Driven.

Infatti, sono moltissimi i fattori che rendono l’Asia un terreno di caccia ideale per gli investitori che si concentrano sugli eventi societari. Economie forti e in crescita sono sinonimo di aziende forti e in crescita, affamate di capitali e desiderose di espandersi ricorrendo all’M&A. Allo stesso tempo, però, le turbolenze a livello normativo e macroeconomico ci indicano anche che il trend generale positivo è caratterizzata da una notevole irrequietezza. Molti investitori sono diffidenti nei confronti di questo tipo di incertezza, ma, in questo contesto, una strategia Market Neutral ed Event Driven, che evita scommesse macroeconomiche e valutarie e ricorre a un’analisi societaria dettagliata e a uno controllo intensivo del rischio, può generare rendimenti stabili e interessanti.

Le informazioni, opinioni e stime contenute nel presente documento riflettono un’opinione espressa alla data originale di pubblicazione e sono soggette a rischi e incertezze che potrebbero far sì che i risultati reali differiscano in maniera sostanziale da quelli qui presentati.

Il Gruppo Pictet

Fondato a Ginevra nel 1805, il Gruppo Pictet è uno dei principali gestori patrimoniali e del risparmio indipendenti in Europa. Con un patrimonio gestito e amministrato che ammonta a circa 620 miliardi di euro al 31 dicembre 2022, il Gruppo è controllato e gestito da otto soci e mantiene gli stessi principi di titolarità e successione in essere fin dalla fondazione. Il Gruppo Pictet, con oltre 5.300 dipendenti, ha il suo quartier generale a Ginevra e altre sedi nei seguenti centri finanziari: Amsterdam, Barcellona, Basilea, Bruxelles, Dubai, Francoforte, Hong Kong, Londra, Losanna, Lussemburgo, Madrid, Milano, Montreal, Monaco di Baviera, Nassau, New York, Osaka, Parigi, Principato di Monaco, Roma, Shanghai, Singapore, Stoccarda, Taipei, Tel Aviv, Tokyo, Torino, Verona e Zurigo. Pictet Asset Management (“Pictet AM”) comprende tutte le controllate e le divisioni del Gruppo Pictet che svolgono attività di asset management e gestione fondi istituzionali. Fra i principali clienti si annoverano alcuni dei maggiori fondi pensione, fondi sovrani e istituti finanziari a livello mondiale.

[1] https://www.imf.org/en/Publications/WEO/Issues/2023/01/31/world-economic-outlook-update-january-2023

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa