Crescita in calo in Europa e recessione rimandata negli Stati Uniti

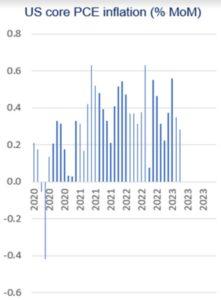

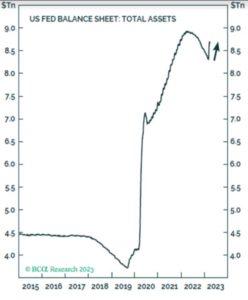

La Federal Reserve statunitense ha portato i tassi da zero al 5-5,25% nel corso degli ultimi 15 mesi, mentre il rendimento del Treasury USA decennale è aumentato dall’1,5% dello scorso anno al 4,25%. Da allora ha evidenziato una flessione a causa del crollo di Silicon Valley Bank, Signature Bank e First Republic Bank. Le turbolenze nel settore bancario sono state solo il secondo evento imprevisto. I rialzi dei tassi e i rendimenti elevati avevano già causato perdite mark-to-market sulle obbligazioni, spingendo i depositanti statunitensi ad abbandonare le banche per rivolgersi ai fondi del mercato monetario. I listini azionari si sono mostrati resilienti, un comportamento ascrivibile ad aspettative di tagli dei tassi nel prosieguo dell’anno. Ma l’inflazione rimane ostinatamente alta: il PCE core statunitense, rappresentativo dei prezzi di beni e servizi acquistati dai consumatori, potrebbe superare il 3,5% a fine anno, ben al di sopra del target del 2%. Tuttavia, la Fed non sta rallentando i rialzi dei tassi, privilegiando altre leve per mantenere la stabilità bancaria (vedi Figura 1).

Si osservano lunghi ritardi in entrambi i cicli di inasprimento e allentamento: occorrono in media 16 mesi dal momento in cui la Fed smette di alzare i tassi (e 10 mesi dopo il primo taglio dei tassi) prima che finisca una recessione. Quindi, anche se la Fed dovesse interrompere i rialzi adesso, l’effetto impiegherebbe mesi per manifestarsi. In futuro questi aumenti avranno probabilmente un impatto sui prestiti, sulla redditività aziendale e sul mercato del lavoro. L’occupazione segue il ciclo dei profitti in quanto le aziende licenziano i lavoratori per tutelare gli utili; l’aumento della disoccupazione segnala una recessione. Non abbiamo ancora osservato un’evoluzione in questo senso, nonostante il tasso di disoccupazione abbia evidenziato un andamento piatto dall’estate 2022.

Europa e Stati Uniti a confronto

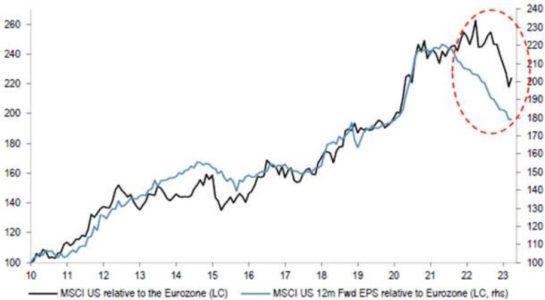

Nonostante l’entrata in recessione (la crescita è stata del -0,1% sia nel quarto trimestre del 2022 che nel primo trimestre 2023), le azioni europee hanno sovraperformato le loro omologhe statunitensi del 30% dallo scorso autunno. Un inverno mite, il calo dei prezzi energetici e la riapertura della Cina hanno dato impulso agli indici PMI e agli utili dell’Eurozona, interrompendo la sottoperformance osservata dalla crisi finanziaria globale, effetto di una preferenza per i titoli value e dell’assenza di crescita strutturale. I prezzi in Europa non si sono raffreddati: a marzo l’inflazione complessiva e quella core hanno toccato lo 0,9% e l’1,2% su base mensile, pertanto i rialzi dei tassi d’interesse proseguiranno. Inoltre, molti dei problemi che interessano il settore bancario statunitense non esistono in Europa: le banche europee sono più forti di quanto non lo fossero durante la crisi finanziaria globale, non devono fare i conti con una crisi di solvibilità e non sono esposte al rischio di tasso d’interesse (il crescente costo del capitale semplicemente rallenterà la crescita economica e l’inflazione); i portafogli obbligazionari delle banche europee sono più contenuti; il quantitative easing in Europa prosegue mentre gli Stati Uniti hanno iniziato un ciclo di inasprimento; l’esposizione al debito rappresenta il 17% dei depositi europei rispetto al 25% negli Stati Uniti, il che significa che le banche europee possono sostenere maggiori deflussi prima di dover vendere obbligazioni.

Dal punto di vista dei mercati, anche se l’Europa ha sovraperformato gli Stati Uniti negli ultimi sei mesi, i mercati statunitensi restano onerosi a oltre 18 volte il P/E prospettico. Un tasso privo di rischio del 5% e un rendimento delle obbligazioni decennali statunitensi al di sopra del dividend yield USA di certo non aiutano. Per quanto riguarda il raffronto tra dividendi e rendimenti obbligazionari, l’Europa offre un panorama più interessante. Il premio al rischio azionario è al minimo da 15 anni, lasciando poco spazio a shock negativi; nonostante margini resilienti, la crescita degli utili è scarsa. I titoli industriali hanno registrato un rally dall’autunno con l’avvicinarsi dell’ultimo rialzo dei tassi. Secondo alcuni ci troviamo all’inizio di un nuovo ciclo, ma noi abbiamo qualche dubbio al riguardo. Nell’azionario, la leadership settoriale è difensiva sia prima che dopo un cambiamento nel ciclo; ciò significa titoli con caratteristiche obbligazionarie come quelli appartenenti ai settori tecnologico, della sanità e dei beni di prima necessità. La tecnologia ha sovraperformato e sta scontando eccessivamente il previsto calo dei rendimenti. Il prezzo del settore tecnologico è ai massimi storici. Neutrale a livello settoriale, l’Europa appare più conveniente degli Stati Uniti di oltre una deviazione standard: gli Stati Uniti hanno quindi sottoperformato per un motivo (Figura 2). Il Regno Unito continua ad apparire eccezionalmente conveniente, con il dividend yield più elevato, una distribuzione del 40% e un beta inferiore a 1 rispetto all’MSCI World Index.

Figura 2: utili per azione USA rispetto a Eurozona e performance relativa

Fonte: IBES, aprile 2023

Il futuro

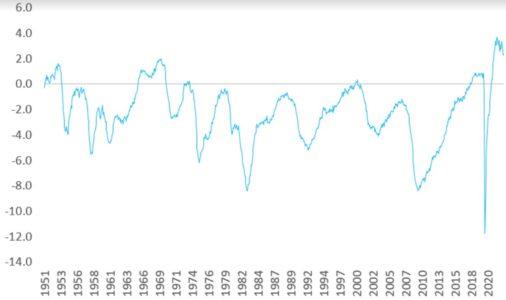

L’inflazione sta calando, la disoccupazione è ai minimi e le banche centrali sono prossime alla fine dei rialzi dei tassi d’interesse. Ma il calo dell’inflazione potrebbe indicare che l’eccesso di domanda legato agli extra-risparmi accumulati durante la pandemia (che hanno sostenuto l’economia) sta diminuendo. Se ciò dovesse influenzare la curva dell’offerta, la disoccupazione potrebbe aumentare e la produzione diminuire, innescando uno shock di mercato. Il numero di posti di lavoro vacanti è in calo ormai da tempo, ma il tasso di disoccupazione è basso. In precedenza, quando i posti vacanti diminuivano la disoccupazione saliva. La differenza oggi sta nel divario venutosi a creare all’indomani della pandemia tra posti di lavoro e lavoratori, tra domanda e offerta di lavoro, che ha raggiunto un massimo di quasi il 4% all’indomani del Covid (Figura 3). In uno stato di piena occupazione, le aziende competono per i lavoratori offrendo retribuzioni più elevate. Se non c’è una crescita di produttività, la domanda alimenta l’inflazione di stipendi e prezzi.

Figura 3: il divario tra posti di lavoro e lavoratori ha raggiunto un massimo storico nel 2022 negli Stati

Fonte: BCA Research, aprile 2023. Il divario tra posti di lavoro e lavoratori corrisponde alla differenza tra domanda di manodopera (somma di offerte di lavoro e lavoro in ambito civile) e offerta di manodopera (forza lavoro civile) espressa come percentuale dell’offerta di manodopera.

Normalmente, quando la domanda di manodopera si indebolisce, i posti di lavoro vacanti e la crescita dei salari scendono. Essendoci stato un eccesso di domanda di manodopera, il calo dei posti vacanti non ha intaccato la fiducia nella ricerca di nuovi posti di lavoro. Il PIL, che è legato alla crescita dell’occupazione, è rimasto positivo nonostante il rallentamento della domanda. Questo rallentamento fa abbassare l’inflazione, da cui i titoli che annunciano uno scenario “Goldilocks”. Il problema è quando il calo della domanda incontra l’offerta aggregata: se la domanda continua a scendere ciò avrà un impatto su posti di lavoro e produzione, innescando una recessione. Questo probabilmente si verificherà con l’indebolimento del mercato immobiliare dovuto ai rialzi dei tassi d’interesse e a criteri di concessione dei prestiti più rigidi, pertanto l’eccesso di risparmio accumulato durante la pandemia si sta assottigliando.

La forza tattica delle azioni USA potrebbe non durare: la recessione del Paese è stata rimandata, non scongiurata. In Europa, invece, i flussi di credito hanno indebolito la crescita economica, analogamente a retribuzioni e occupazione. Ma grazie all’eccesso di risparmio, alla solidità finanziaria delle famiglie, al calo dei prezzi energetici e all’allentamento della politica fiscale – con l’avvio del piano NextGenerationEU – questa recessione non sembra troppo profonda.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa