Le obbligazioni bancarie europee mostrano un’ansia sorprendente

Il settore bancario europeo si è dimostrato resistente dopo il salvataggio del Credit Suisse, ma le obbligazioni AT1 non si sono ancora riprese del tutto, il che le rende ancora più interessanti, a nostro avviso.

A marzo, le obbligazioni AT1 delle banche, acronimo di Additional Capital One Bond, hanno acquisito una notorietà inaspettata a causa dell’innovativo salvataggio del Credit Suisse (CS). All’epoca, sia gli investitori che gli emittenti temevano che il modello svizzero potesse costituire un precedente, ovvero che il capitale AT1 potesse essere nuovamente utilizzato per coprire le perdite prima del previsto. Finora, però, ciò non è accaduto, innanzitutto perché si trattava di una peculiarità svizzera, che la BCE ha immediatamente etichettato come non applicabile alle banche dell’area dell’euro. Inoltre, l’incidente del CS non ha scatenato una conflagrazione nel settore bancario europeo.

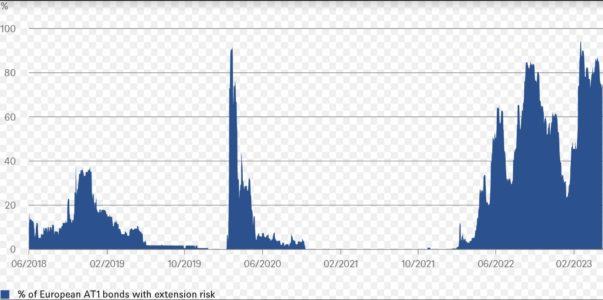

Tuttavia, l’episodio del CS non ha lasciato indenne il mercato delle obbligazioni AT1, come mostra il nostro grafico della settimana. Il grafico può essere letto come un indicatore di stress, perché mostra come molte delle obbligazioni AT1 in circolazione siano prezzate come se avessero durata perpetua, cioè come se gli emittenti non esercitassero mai il loro diritto di richiamarle. Ci possono essere ragioni per cui una banca non richiama le proprie obbligazioni AT1 in circolazione, ma è una pratica di mercato più che comune per le banche richiamare le proprie obbligazioni ed emetterne di nuove.

Percentuale di obbligazioni AT1 prezzate come se fossero detenute in perpetuo

Fonti: Bloomberg Finance L.P., DWS Investment GmbH al 31.5.2013

Il nostro grafico, tuttavia, rivela un’anomalia notevole, in quanto il livello di stress è all’incirca lo stesso di quello registrato durante la crisi di marzo. Questo non è in linea con la nostra visione dello stato del settore bancario europeo, che consideriamo ben capitalizzato e con sufficiente liquidità. Non corrisponde nemmeno a ciò che indicano i prezzi delle azioni o delle assicurazioni contro le insolvenze delle obbligazioni delle istituzioni finanziarie. E soprattutto non corrisponde a quanto si vede attualmente sul mercato.

Ad eccezione di sei emissioni obbligazionarie – che corrispondono solo all’1% circa del mercato AT1 – tutte le obbligazioni AT1 sono state richiamate al primo momento possibile. Anche quando non era ottimale per ragioni economiche. E così le banche sembrano ancora temere il rischio reputazionale. “Dal nostro punto di vista, le obbligazioni AT1 presentano un prezzo troppo alto per il rischio, che può essere dovuto solo al fatto che interi gruppi di investitori hanno abbandonato questo segmento dopo l’incidente del CS. A nostro avviso, ciò rende questo segmento ancora più interessante al momento”, afferma Michael Liller, Senior Credit Portfolio Manager di DWS.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa