Il panorama degli investimenti nel 2024

Interruzione dell’eccezionalismo statunitense

La crescita economica rallenterà. Lo stesso farà l’inflazione, ma non tanto quanto sperato. I rendimenti azionari saranno meno brillanti, ma le obbligazioni faranno meglio. Lo status degli Stati Uniti come prima potenza sui mercati azionari globali si attenuerà, mentre, per una volta, le azioni europee sorprenderanno in positivo. Allo stesso tempo, le economie dei mercati emergenti (ME) supereranno quelle dei Paesi sviluppati, sebbene i punti interrogativi sull’economia cinese ci facciano preferire, nell’ambito dei ME, le obbligazioni alle azioni. È poco probabile che il rischio geopolitico diminuisca in modo significativo, visto che i Paesi emergenti saranno responsabili per la metà delle elezioni che si terranno durante l’anno, il che probabilmente comporterà un leggero aumento della volatilità di mercato. Complessivamente, il 2024 non sarà un anno eccezionale per gli investitori. Allo stesso tempo, però, ci aspettiamo che la stretta correlazione tra le asset class che ha caratterizzato i mercati negli ultimi anni, in cui azioni e obbligazioni si sono mosse di pari passo, si attenui. Ciò dovrebbe consentire ai portafogli bilanciati di mostrare una migliore diversificazione (si veda la Fig.1).

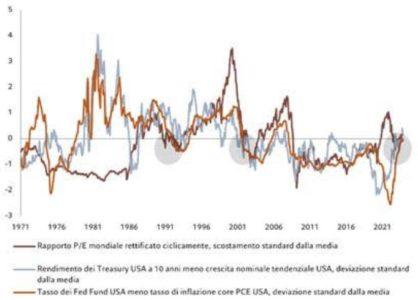

Fig.1 – Ritorno ai fondamentali

Rapporto price-to-earnings azionario globale, rendimento obbligazionario USA e tasso reale dei Fed Fund USA, deviazione standard dalla media

Fonte: Refinitiv, Pictet Asset Management. Dati dal 08/01/1971 al 08/11/2023.

Il contesto economico non è particolarmente promettente: crescita stagnante nelle economie sviluppate, disoccupazione in aumento e inflazione che si rifiuta ostinatamente di tornare ai target delle banche centrali saranno caratteristiche salienti del panorama degli investimenti. Prevediamo una flessione dell’inflazione nelle economie sviluppate al 3,0% per il 2024 (dal 4,7% del 2023). Le banche centrali sono però ancora provate dal non essere riuscite a evitare che l’inflazione finisse fuori controllo ed è quindi improbabile che si lancino in un ciclo di allentamento molto accomodante fino a quando il livello dei prezzi rimarrà superiore al target. Detto questo, la Bank of England sarà presumibilmente la prima delle grandi banche centrali a tagliare i tassi. La minaccia di una recessione potrebbe significare che l’istituto inizierà a tagliare già a maggio. Ci aspettiamo che la Federal Reserve statunitense sarà più cauta nel dare inizio ai tagli rispetto a quanto atteso al momento dal mercato, ma prevediamo ancora due tagli nella seconda metà dell’anno e lo stesso per la Banca Centrale Europea.

Nel complesso, pensiamo che le maggiori economie mondiali possano evitare la recessione. Dopo l’espansione dell’1,5% nel 2023, per le economie sviluppate prevediamo una crescita dello 0,8%, con un rallentamento di quella statunitense dal 2,4% allo 0,9%. Per gli Stati Uniti, riteniamo che il mercato sia indeciso tra una recessione e un atterraggio morbido e sottovaluti la possibilità di una crescita anemica. Allo stesso tempo, l’assenza di bolle di mercato manifeste (bilanci societari solidi, valutazioni non eccessive e nessun segnale di euforia degli investitori) rende improbabile che un eventuale rovescio inneschi un ciclo di risposte fortemente negative. Le condizioni economiche nei Paesi emergenti saranno notevolmente migliori. Per il 2024, prevediamo per le economie dei mercati emergenti una solida crescita del 3,9%, rispetto al 3,7% del 2023 e al 2,8% dell’anno precedente. Questa sarà probabilmente sostenuta da una ripresa della Cina dai minimi di quest’anno. Il rallentamento della crescita economica nominale nei Paesi sviluppati farà rallentare anche quella degli utili societari, in particolare nel primo semestre. Ma anche in caso di un eventuale rimbalzo nel corso dell’anno prevediamo rendimenti azionari globali intorno al 5% per il 2024, in calo dalla doppia cifra del 2023. Per contro, le obbligazioni dovrebbero beneficiare di un calo dell’inflazione e di un inizio del ciclo di allentamento delle banche centrali. Prevediamo che i rendimenti obbligazionari globali scendano di circa 50 punti base, il che dovrebbe offrire agli investitori un total return del 7% rispetto a quello di quest’anno, pari praticamente a zero.

Tuttavia, sarebbe imprudente ignorare i rischi di coda dello scenario che abbiamo definito. Esiste una probabilità significativa che, nella bramosia di riportare l’inflazione al target, le banche centrali esagerino con la stretta di politica monetaria, facendo scattare una recessione, un rischio che stimiamo al 25%. In alternativa, riteniamo che vi sia una probabilità del 15% di stagflazione (nuova accelerazione dell’inflazione anche con un rallentamento dell’economia), soprattutto in caso di uno shock energetico innescato da eventi globali. E poi ci sono i rischi geopolitici. Le criticità regionali vanno moltiplicandosi. Non si intravedono segni di soluzione nella guerra Russia-Ucraina. Il conflitto tra Israele e Hamas a Gaza minaccia di allargarsi. In breve, il 2024 sarà per gli investitori un anno positivo per tornare a concentrarsi sui fondamentali nazionali e settoriali, adottare un approccio scrupoloso, concentrarsi su titoli e crediti di qualità, sovrappesando le obbligazioni sovrane.

Regioni e settori azionari: la rinascita dell’Europa

Le azioni globali sono sulla buona strada per generare rendimenti buoni nel 2024, anche se non spettacolari. Dopo essere rimasta indietro rispetto agli Stati Uniti negli ultimi mesi del 2023, ora il momento dell’Europa sembra essere arrivato. La riduzione dei margini di crescita globali dovrebbe, inoltre, portare i settori difensivi a fare meglio dei titoli growth più ciclici. Gli utili societari attraverseranno una fase di debolezza per via del rallentamento della crescita delle vendite e della pressione sui margini di profitto dovuta all’aumento dei costi di finanziamento e dei salari reali. I nostri modelli economici ci portano a prevedere una crescita degli utili globali di circa il 4% per il prossimo anno, il 6% in meno rispetto alle stime degli analisti. Il divario tra le aspettative di utili del mercato e le nostre proiezioni è più accentuato negli Stati Uniti, dove prevediamo un rallentamento della crescita economica causato dall’effetto ancora non scontato del rialzo dei tassi di interesse. I risparmi dei consumatori vanno esaurendosi e le aziende stanno iniziando a tagliare le spese in conto capitale, come effettivamente suggerito dai nostri modelli, che prevedono una contrazione dei cosiddetti “non-residential investment”. Considerato che un indebolimento dell’economia tende a colpire gli utili societari, per il 2024 prevediamo un’inversione della recente sovraperformance delle azioni statunitensi.

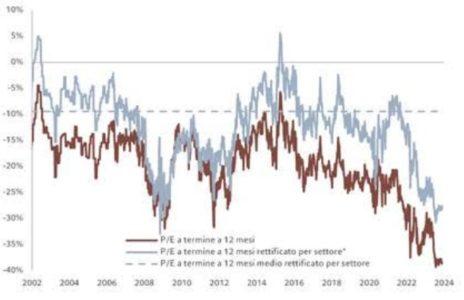

L’Europa, invece, dovrebbe andare meglio. Qui le aspettative sugli utili sono molto più contenute e lasciano meno spazio a delusioni. Il sentiment ribassista degli investitori dovrebbe gradualmente migliorare con la ripresa dell’economia: con il risollevarsi della produzione, prevediamo che la crescita del PIL dell’eurozona aumenterà allo 0,7% nel 2024, in linea con la crescita statunitense (rispetto al -2% del 2023). Le ragioni di un investimento a favore dell’Europa acquistano validità ancora maggiore se si considerano le valutazioni e il posizionamento. Gli scambi nel Vecchio Continente avvengono con un rapporto price-to-earnings a termine su 12 mesi pari a 12 volte, rispetto alle 19 volte degli Stati Uniti (si veda la Fig.2). Anche rettificato per le differenze settoriali, tale sconto di valutazioni risulta essere senza precedenti.

Fig.2 – Valore in Europa

Rapporto price-to-earnings a termine a 12 mesi MSCI EMU (rettificato per settore, equipesato)

Fonte: Refinitiv Datastream, MSCI, IBES, Pictet Asset Management. *Valutazioni settoriali riponderate in base alle ponderazioni MSCI ACWI. Dati relativi al periodo dal 01/01/2002 al 21/11/2023.

Vediamo del potenziale anche in Giappone, dove le revisioni degli utili hanno reso risultati migliori rispetto al resto del mondo sviluppato; il Paese dovrebbe godere ancora del vento in poppa portato dalla favorevole riforma della governance societaria e dall’uscita dell’economia dalla deflazione. Per quanto riguarda le economie emergenti, il nostro modello considera relativamente interessanti le loro valutazioni azionarie. Tuttavia, questo aspetto va rapportato ai rischi geopolitici crescenti e all’incertezza che ruota attorno alla Cina, sia in termini di prospettive per il mercato immobiliare (nevralgico per l’economia) che per i possibili attriti commerciali con gli Stati Uniti, ben noti agli investitori. Pertanto, preferiamo mantenere l’esposizione ai mercati emergenti tramite l’obbligazionario piuttosto che l’azionario. Considerati i rischi derivanti dalla Cina e non solo, riteniamo prudente includere in portafoglio posizioni difensive di alta qualità. Il mercato azionario svizzero sembra l’unico vero rifugio nell’economia globale, visto che beneficia di una crescita non inflazionistica, di una valuta forte e di una buona disciplina fiscale. A prima vista, tutto questo ha un prezzo: la Svizzera è il secondo mercato azionario più costoso per quanto riguarda i multipli price-to-earnings a termine. Tuttavia, le valutazioni iniziano effettivamente a sembrare interessanti se si considerano le qualità difensive dell’asset class (tra cui un indice composto per circa il 60% da società del settore sanitario e dei beni di prima necessità) e se la si rettifica per le prospettive di crescita. Inoltre, gli scambi delle azioni svizzere sono mediamente inferiori rispetto alle obbligazioni domestiche scambiate, mentre nel resto dell’Europa e negli Stati Uniti è vero il contrario.

Infine, la nostra posizione difensiva si estende all’allocazione settoriale. Considerata la crescita anemica e gli alti tassi di interesse, continuiamo a preferire uno stile quality. Abbiamo anche una preferenza verso i value, visto il premio non giustificato richiesto dai titoli growth. A nostro avviso, le aspettative degli analisti relative alla crescita sono troppo ottimistiche e le priorità politiche a medio termine (re-shoring e near-shoring, transizione verde, regolamentazione tecnologica) vanno a sostegno dello stile value. Sovrappesiamo l’energia come copertura contro un’escalation del conflitto in Medio Oriente. L’energia si distingue anche come l’unico settore in grado di eguagliare il rendimento dalla liquidità. Nei servizi di comunicazione vediamo una dinamica degli utili favorevole, oltre all’opportunità di acquisire esposizione al tema dell’Intelligenza Artificiale a un prezzo ragionevole. Nell’imminenza di un rallentamento della crescita, sebbene poco pronunciato, sovrappesiamo anche i beni di prima necessità difensivi e i titoli healthcare di alta qualità. Per contro, siamo più cauti sull’immobiliare e sui beni di consumo discrezionali.

Reddito fisso e valute: prospettive in miglioramento per i rendimenti reali

I mercati obbligazionari globali non hanno mai sostenuto un periodo di volatilità così prolungato come negli ultimi due anni. Siamo però del parere che stia arrivando la fine di quello che alcuni hanno definito “il più grande mercato obbligazionario ribassista di tutti i tempi”, poiché le prospettive per i mercati obbligazionari sia sviluppati che emergenti si vanno finalmente rischiarando. È probabile che, in quest’anno, i mercati globali del reddito fisso producano utili superiori alla media, grazie a un reddito da cedole più elevato, alla debolezza della crescita nominale dell’economia globale e a un graduale allontanamento dalle politiche aggressive di stretta monetaria delle banche centrali.

È probabile che i rendimenti dei titoli di Stato nelle principali economie diminuiscano mediamente di circa 50 punti base. Prevediamo che i rendimenti dei Treasury USA di riferimento a 10 anni termineranno l’anno al 4%, il che dovrebbe portare il total return delle obbligazioni globali (misurato sull’indice JP Morgan Global Aggregate Bond) a circa il 7% nel 2024. Dall’Italia agli Stati Uniti, dal Regno Unito al Canada, nel prossimo anno gli investitori in titoli di Stato delle economie sviluppate possono assicurarsi ritorni di capitale interessanti post inflazione. Negli Stati Uniti, i Treasury bond protetti dall’inflazione (TIPS) appaiono particolarmente interessanti qualora l’inflazione dovesse rimanere sostenuta anche a causa dei conflitti in Medio Oriente. È invece probabile che i mercati obbligazionari giapponesi e svizzeri disattendano la tendenza positiva. Entrambi sono infatti mercati a basso rendimento, in cui le prospettive di rendimento annualizzato post inflazione (ovvero i rendimenti reali) sono negative. Gli investitori dovrebbero evitare in particolare i titoli di Stato giapponesi, poiché la Bank of Japan sembra pronta a normalizzare la sua politica monetaria, ponendo fine ai tassi di interesse negativi, per poi aumentare i costi di finanziamento a breve termine nel corso del 2024. Prevediamo che il Giappone sarà l’unico Paese in cui i rendimenti di riferimento aumenteranno durante il 2024. Il rischio per i titoli di Stato dei mercati sviluppati è rappresentato dall’aumento dei deficit di bilancio e dal conseguente aumento dell’offerta obbligazionaria. Negli Stati Uniti il Tesoro ha già allargato la dimensione delle aste per buoni, titoli e obbligazioni per colmare il crescente divario nel deficit di bilancio nazionale, in peggioramento anche per via degli aumenti dei tassi di interesse della Fed. Allo stesso tempo, le valutazioni non sono più così interessanti dopo che le obbligazioni globali hanno attratto oltre 240 miliardi di dollari da gennaio: almeno il doppio rispetto alle azioni. Inoltre, nei sondaggi una quota record di investitori sovrappesa questa asset class e si aspetta un calo dei rendimenti obbligazionari, il che potrebbe ridurre i rischi di rialzo dei prezzi dei bond.

Per quanto riguarda il debito societario, apprezziamo i corporate bond di alta qualità. Nell’avvicinarci a un periodo di minore inflazione e di rallentamento della crescita, diamo la preferenza al credito investment grade rispetto alle obbligazioni high yield. Gli spread high yield statunitensi si attestano a 400 punti base, troppo poco per essere giustificati, dato che prevediamo un rialzo dei tassi di insolvenza al di sopra della media storica del 3,6%. Secondo le nostre stime, l’attuale spread di 400 punti base è coerente con una crescita del PIL statunitense superiore al 3%, una completa normalizzazione degli standard di credito e tassi di insolvenza ben inferiori alla media: uno scenario alquanto improbabile. Per il resto, tante sono le ragioni per allocare capitale nelle obbligazioni dei mercati emergenti, soprattutto in America Latina. Il debito dei mercati emergenti in valuta locale ha già beneficiato dei tagli dei tassi di interesse. Essendosi mosse prima delle controparti sviluppate nel cercare di tenere sotto controllo l’inflazione, le banche centrali emergenti sono meglio posizionate per sostenere la crescita con una politica monetaria più accomodante, un ciclo che riteniamo prenderà velocità. La prospettiva di un apprezzamento delle valute dei mercati emergenti significa che le loro obbligazioni potrebbero guadagnare persino di più: sembra infatti probabile che le economie emergenti possano superare le loro controparti sviluppate. Prevediamo che il divario di crescita tra i mercati emergenti e quelli sviluppati si allargherà al 3% durante quest’anno. I nostri modelli mostrano che le valute dei mercati emergenti sono scambiate fino al 20% al di sotto del fair value. Sebbene sia possibile un restringimento dei differenziali di rendimento (un fattore trainante importante a livello valutario) a favore del dollaro, riteniamo che una crescita più elevata dei Paesi emergenti aiuterà le loro valute ad apprezzarsi nel 2024. Anche il debito in valuta forte dei mercati emergenti dovrebbe sovraperformare, dato che il suo rendimento attuale si attesta al 9%, il più alto sul mercato delle obbligazioni sovrane e circa 200 punti base al di sopra della sua media a 10 anni. Prevediamo un restringimento marginale degli spread obbligazionari dei mercati emergenti, che, unito a un calo dei rendimenti statunitensi, dovrebbe portare a un total return ben superiore al 10% nel 2024.

Mercato dei cambi: il declino del dollaro

Per quanto riguarda i mercati dei cambi, crediamo che il dollaro comincerà un periodo di declino lento ma prolungato. Il vantaggio di rendimento della valuta rispetto alle controparti dei mercati sviluppati scomparirà di pari passo con la discesa della crescita del PIL statunitense al di sotto di quella della maggior parte delle altre economie sviluppate nel corso del 2024. Per quest’anno prevediamo un calo del dollaro di almeno il 5% rispetto al paniere delle principali valute di riferimento. Lo yen dovrebbe trarre il massimo vantaggio dalla debolezza del dollaro. Il suo tasso di cambio effettivo reale è inferiore di oltre il 20% alla sua media decennale, mentre, sulla base della parità del potere d’acquisto, la valuta giapponese è inferiore di circa il 40% al suo fair value. Il calo dei differenziali di rendimento USA-Giappone a favore dello yen dovrebbe contribuire a ridurre questo divario di valutazione nel prossimo anno. Anche l’attrattiva degli investimenti nell’oro è in crescita. Il calo dei tassi reali statunitensi e l’indebolimento del dollaro dovrebbero essere favorevoli al metallo prezioso, sebbene la sua valutazione non sia più così interessante dopo il rialzo di quasi il 10% del 2023, soprattutto a seguito del conflitto tra Israele e Hamas.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa