Atterraggio duro o morbido, la storia non cambia per l’high yield

Un’analisi a cura di Bill Zox, Portfolio Manager and Dylan Herrmann, Client Portfolio Specialist di Brandywine Global, parte del gruppo Franklin Templeton,

dei cicli passati di accomodamento della Federal Reserve e gli esiti successivi per l’economia ci racconta una storia di uniformità e stabilità per l’high yield statunitense.

Ora che lo spettro di un’inflazione eccessiva è in gran parte svanito, le preoccupazioni del mercato sono passate a concentrarsi sull’indebolimento del mercato del lavoro. Questo spostamento è stato il motivo principale di richieste di tagli dei tassi d’interesse aggressivi da parte della Fed: secondo i dati di Bloomberg al 9 settembre e CME FedWatch, nei prezzi dei mercati di futures sono già scontati tagli per più di 100 punti base entro la fine dell’anno e più di nove tagli nelle otto prossime riunioni del Federal Open Market Committee. Mentre gli operatori del mercato discutono del ritmo dei tagli e della capacità della Fed di mettere a segno un atterraggio morbido, il mercato dell’high yield statunitense, misurato dall’ICE BofA US High Yield Index, continua a offrire solidi rendimenti. I propulsori di questi risultati sono stati rendimenti iniziali allettanti, tassi di base in calo, forti fondamentali e una sana dinamica del rapporto offerta/domanda. Un’analisi dei cicli passati di accomodamento della Federal Reserve e i successivi esiti per l’economia ci racconta una storia di uniformità e stabilità per l’high yield.

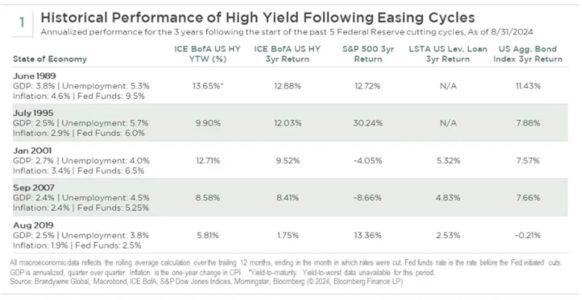

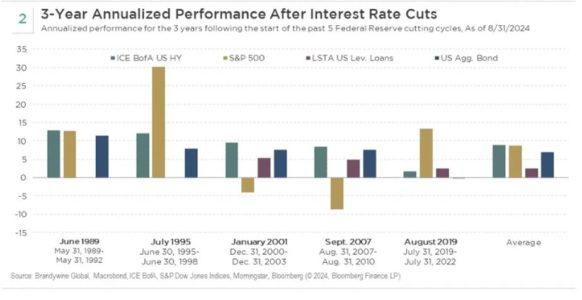

Esaminando i cinque cicli di tagli passati, a partire dal lancio dell’ICE BofA US High Yield Index, è importante prendere atto che i cicli sono tutti diversi tra loro. Comunque, si dice che la storia non si ripete, ma alla fine spesso fa rima. I cicli del passato servono a indicare quale potrebbe essere l’andamento futuro dei mercati.

Per catturare nel modo migliore la globalità degli scenari, ci concentriamo su due cicli e due risultati economici nettamente diversi: il ciclo di tagli del 1995, che aveva portato a un atterraggio morbido e un rally robusto per gli asset rischiosi, e quello del 2007, che aveva portato a una recessione profonda e prolungata. In entrambi i casi, le condizioni di partenza erano alquanto comparabili tra loro, e sotto molti aspetti simili a quelle in cui ci troviamo oggi. La crescita tra il 2% e il 3% del prodotto interno lordo (PIL) era in una fascia ragionevole di quello che è spesso considerato un sano obiettivo di lungo termine, mentre la disoccupazione vicina al 5% indicava una certa debolezza dell’economia. In combinazione con un’inflazione inferiore al 3%, questi fattori avevano consentito alla Fed di cominciare ad allentare tassi d’interesse che avevano superato il 5%. Quello che è successo dopo ha dato il via alle differenze più marcate.

L’atterraggio morbido successivo al ciclo di tagli del 1995 era stato contraddistinto da cifre di rilievo del PIL, un mercato del lavoro stabile e un’inflazione più bassa, considerando lo slancio per la produttività dovuto all’arrivo di internet. La performance degli asset rischiosi era stata decisamente buona, con un rendimento dell’indice S&P 500 superiore al 30% su base annualizzata nel triennio successivo ai primi tagli dei tassi. Il ciclo di tagli del 2007, invece, fu seguito da un atterraggio duro, con un’impennata della disoccupazione arrivata quasi al 10%, e un notevole calo dell’economia, ampiamente dovuti alo scoppio della bolla delle abitazioni e un eccessivo indebitamento del sistema finanziario. Gli asset rischiosi ne soffrirono di conseguenza, con un rendimento annualizzato dell’S&P 500 sceso al -8,7% nel triennio successivo. Comunque, in entrambi i periodi il mercato dell’high yield statunitense ha tenuto bene, con un rendimento del 12,0% nel contesto dell’atterraggio morbido e 8,4% in quello dell’atterraggio duro, su base annualizzata per tre anni. Questi esiti analoghi per l’high yield, nonostante risultati economici diversi, erano ampiamente attribuibili a rendimenti iniziali allettanti e, nel caso dell’atterraggio duro, alla resilienza di una classe di asset senior e con duration più breve. I rendimenti di partenza più elevati hanno consentito anche all’high yield di sovraperformare in entrambi i periodi le obbligazioni core, considerate un “rifugio sicuro” nei periodi di recessione. Ciò ha dimostrato che la resilienza dell’high yield come classe di asset è una testimonianza a favore dei motivi per cui riteniamo che dovrebbe essere un’allocazione core in molti portafogli.

Oggi la qualità del mercato high yield è superiore rispetto ai cicli passati, pur mantenendo prezzi e opportunità di rendimento allettanti. Per questi motivi, siamo convinti che resisterà bene indipendentemente da quello che sarà l’atterraggio dell’economia, e che gli investitori pazienti saranno ricompensati nel lungo periodo analogamente a quanto è avvenuto in cicli precedenti.

LMF green

LMF green

Sala Stampa

Sala Stampa