Tassi invariati ma confermata la scadenza del PEPP

Come sempre, a catturare tutta l’attenzione non sono stati tanto i fatti, quanto le parole. Le decisioni sui tassi d’interesse e sui programmi di acquisto titoli erano già state largamente anticipate, mentre hanno sorpreso le parole sul PEPP, Pandemic Emergency Purchase Programme. Il governatore Lagarde ha espressamente specificato che questo programma terminerà, come da accordi, a marzo 2022.

La decisione ha sorpreso i mercati, che infatti hanno reagito in maniera piuttosto nervosa, con tassi governativi in forte risalita, aumento dello spread e rafforzamento dell’euro.

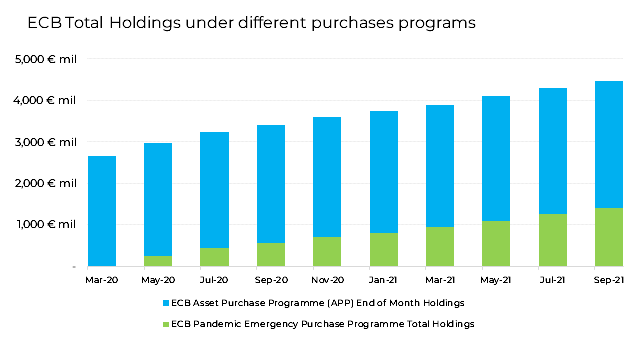

In risposta alla pandemia, la BCE aveva infatti avviato questo programma extra di acquisto di titoli di stato per sostenere e calmierare i costi dello sforzo fiscale messo in atto dai governi. Il PEPP, più noto come quantitative easing, andava ad aggiungersi all’APP (Asset Purchase Programme) ed era stato approvato dai membri del direttorio, nel marzo 2020, a condizione che avesse una scadenza, fissata per marzo 2022.

Con l’avvicinarsi di questa scadenza è naturale che l’attenzione degli investitori sia tutta concentrata sul destino dell’enorme mole di titoli acquistati finora. Ricordiamo, infatti, che dei quasi 2 trilioni di euro di titoli pubblici digeriti dall’istituto di Francoforte da marzo 2020, circa il 75% è stato effettuato sotto mandato del PEPP, un programma decisamente rilevante. Non sorprende quindi la forte reazione dei mercati.

La questione PEPP assume un ruolo di primaria importanza proprio alla lucedella fondamentale attività di sostegno fiscale prevista per il 2022. Una parte verrà, sì, assorbita dal Recovery Fund, ma i governi continueranno a dover emettere debito per sostenere la ripresa e ogni punto base in più sul costo del debito rischia di compromettere questo sforzo. Il prossimo passo sarà quindi monitorare le varie leggi di bilancio e i relativi piani di emissioni per capire quale squilibrio potrà esserci tra domanda e offerta di titoli di debito e, quindi, quanta flessibilità sarà lasciata al destino del PEPP.

Flessibilitá è, per l’appunto, la parola chiave per interpretare le parole della BCE. Ma, per ora, i mercati non sembrano aver apprezzato la mancanza di chiarezza su un eventuale successore del PEPP.

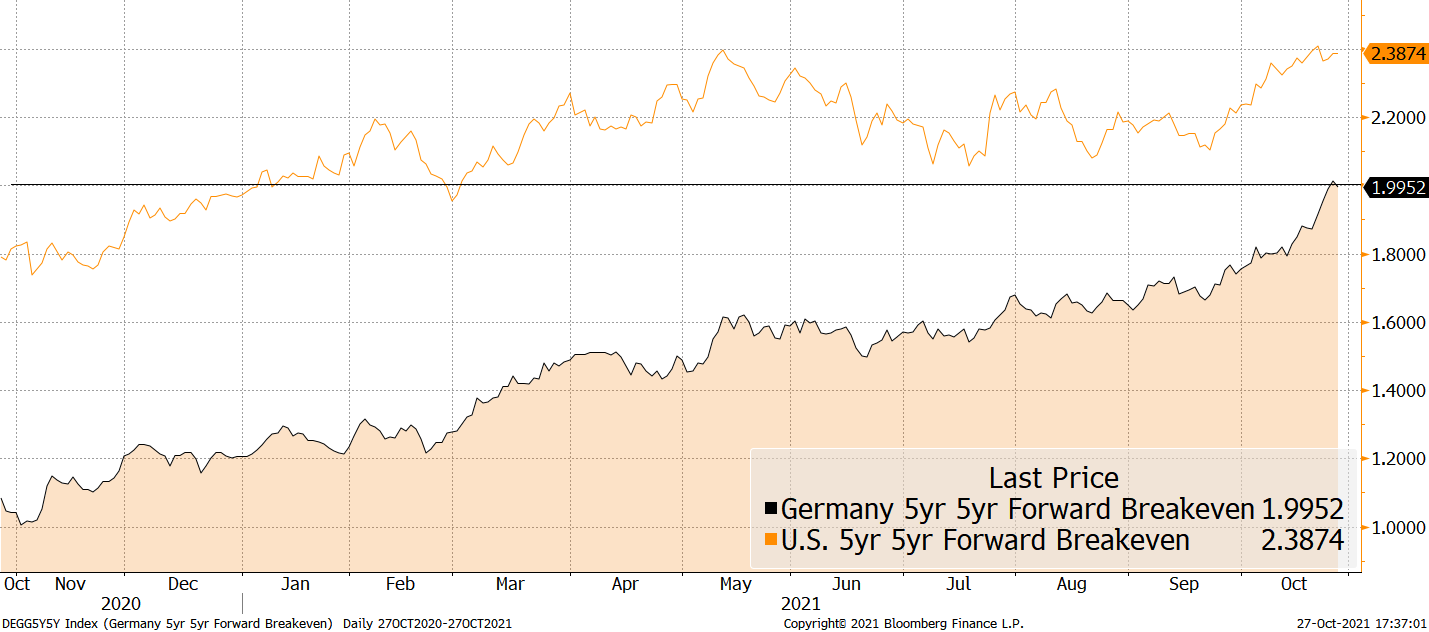

Interessante il focus sull’inflazione, introdotta già nel meeting di settembre tra i possibili fattori di rischio, ma che da allora ha continuato a crescere imperterrita. La logica della sua “transitorietà” ha scricchiolato sonoramente nel mese di ottobre e le aspettative di inflazione sono salite in tutta l’Eurozona. Costo delle materie prime, salari e colli di bottiglia non si sono affievoliti, e risulta difficile prevedere una normalizzazione prima del secondo trimestre del 2022.

Ma non dureranno per sempre. Ed è questa la chiave di volta per interpretare la visione che l’Istituto di Francoforte ha sull’andamento dei prezzi. Il governatore ha quindi insistito molto sul concetto di transitorietá, e sul fatto che sia presto per parlare di tapering.

Quello che favorisce la BCE rispetto alle altre banche centrali come la Bank of England e la Federal Reserve, è che il livello dell’inflazione, seppur alto rispetto allo storico, non si discosta molto dal 2% targettizzato dall’Istituto, relegando le prospettive di un rialzo dei tassi d’interesse a uno scenario meno probabile. Inoltre, la BCE si ritrova a gestire una eterogeneità di Paesi, e quindi occorre essere molto pazienti.

Interessante vedere la divergenza tra quanto prezzato dal mercato, che negli ultimi due mesi, alla luce di un’inflazione sopra le attese, ha iniziato a considerare molto plausibile un rialzo dei tassi d’interesse entro la fine dell’anno prossimo, e la visione del governatore, che si è detta molto scettica sul fatto che questo possa effettivamente materializzarsi.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa