Non solo green bond: tutte le facce dell’obbligazionario sostenibile

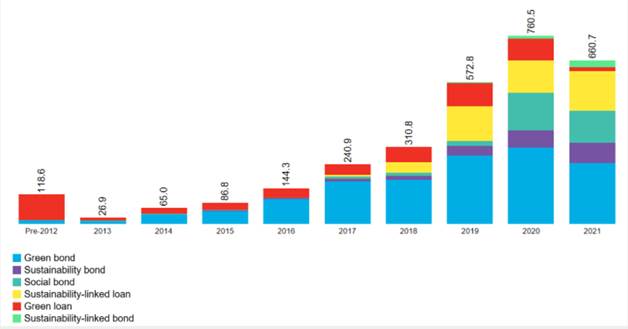

Il mercato del debito ESG ha continuato a crescere rapidamente. Il 2020 è stato un anno straordinario per l’obbligazionario ESG che ha registrato una crescita del 29%. Come si vede nel grafico qui sotto, un elemento significativo che ha facilitato questo forte aumento può essere trovato nella spinta delle obbligazioni sociali o social bond. Questo aumento ha chiaramente coinciso con la pandemia e le sue conseguenze sociali, dai problemi di salute e sicurezza all’aumento della disoccupazione. Anche se le obbligazioni verdi sono ancora il maggior motore dell’attuale mercato obbligazionario, le nascenti obbligazioni legate alla sostenibilità (i sustainability-linked bonds – SBL) sono un esempio di un nuovo tipo di emissione. Introdotti sul mercato nel 2019 da Enel, i SLB hanno guadagnato rapidamente il consenso degli investitori sostenibili e sono in forte ascesa. Questo nuovo tipo di emissione non va confusa con le i sustainability bonds, che uniscono intenzionalmente progetti “verdi” e sociali e funzionano con lo stesso meccanismo delle obbligazioni sociali o verdi.

Obbligazioni verdi: i principali driver del mercato

Il lungo track record delle obbligazioni verdi ha dimostrato chiaramente l’efficacia di questi strumenti per indirizzare il capitale verso progetti che generano un impatto ambientale positivo.

Oltre a sancirne il successo, la struttura dei green bond rappresenta allo stesso tempo un punto debole per lo strumento stesso.

A causa dell’utilizzo di un approccio basato sulla destinazione d’uso dei proventi, gli emittenti aziendali di questo tipo di obbligazioni appartengono soprattutto ai settori finanziario e delle utility. Questi, infatti, operano più spesso sulla base di singoli progetti, più logicamente legati a chiari obiettivi di sostenibilità e quindi facilmente finanziabili attraverso strumenti legati alle attività.

Di conseguenza, spesso vengono finanziate tipologie limitate di progetti, in particolare nel campo delle energie rinnovabili e dell’edilizia sostenibile, mentre per affrontare le sfide ambientali si necessita di una transizione in tutti i settori.

In questo contesto, le obbligazioni legate alla sostenibilità (i SLB), potrebbero rappresentare una risposta alla polarizzazione settoriale che caratterizza il mercato dei green bonds.

I sustainability-linked bonds

L’ International Capital Market Association (ICMA) descrive i SLB come qualsiasi tipo di strumento obbligazionario le cui caratteristiche finanziarie e/o strutturali possono variare a seconda del raggiungimento di obiettivi ESG predefiniti da parte dell’emittente. La caratteristica variabile dell’obbligazione è spesso caratterizzata da un aumento dei tassi di interesse se l’emittente non raggiunge obiettivi di sostenibilità predefiniti. Si tratta di uno strumento lungimirante, basato sulla performance, e che può essere classificato come basato sul comportamento, diversamente dai green bonds. Uno strumento in cui l’investitore non sa dove saranno investiti i fondi, ma può avere una moderata garanzia sull’impatto che l’azienda genererà attraverso obiettivi sostenibili predefiniti. Poiché non circoscritto ad un singolo progetto, questo rappresenta lo strumento ideale per una più ampia gamma di emittenti.

È importante sottolineare che, a differenza dei green e social bonds, non c’è alcun vincolo sull’uso dei proventi dell’obbligazione con specifici progetti ambientali o sociali. L’emittente ha piena discrezione sull’uso dei proventi. Questa flessibilità aggiuntiva comporta quindi notevoli vantaggi (universo d’investimento più ampio) ma anche degli svantaggi (maggior rischio di greenwashing).

L’ICMA ha anche sviluppato delle linee guida (non vincolanti) per le società che stanno considerando un’emissione di SLB. Questi principi valutano cinque elementi fondamentali:

- La selezione di KPI ritenuti rilevanti e sostanziali per l’emittente.Per esempio, H&M ha identificato la quota di materiali riciclati sul totale dei materiali usati nei suoi beni commerciali come un KPI rilevante per il suo settore.

- La definizione degli obiettivi di performance di sostenibilità per i KPI selezionati dovrebbe essere ambiziosa. Non ha senso per un’azienda fissare un livello basso per i suoi impegni a livello di sostenibilità Essi dovrebbero preferibilmente essere legati a dati scientifici o a obiettivi internazionali, come l’accordo di Parigi sul cambiamento climatico. Enel, ad esempio, inscrive il suo obiettivo di riduzione delle emissioni di gas serra in un framework, valutato dal SBTi per essere allineato con la traiettoria di contenimento del riscaldamento globale a 1,5°C.

- Il modo in cui le caratteristiche finanziarie o strutturali dell’obbligazione cambieranno a seconda del raggiungimento degli obiettivi prestabiliti. Per fare un esempio, Klabin, un’azienda cartiera brasiliana, ha definito uno step-up della cedola di 12,5 punti base se un KPI (nello specifico l’intensità del consumo d’acqua) non raggiungesse il suo obiettivo dichiarato entro il 2025.

- Il modo in cui l’emittente riporterà i suoi progressi sui KPI rilevanti e garantirà la piena trasparenza con gli investitori.

- Le modalità di verifica degli obiettivi per ogni KPI alle scadenze prestabilite.

Data l’ulteriore flessibilità di questi tipi di strumenti e l’incertezza degli investitori affrontano sul ricavato dell’obbligazione, questi ultimi dovranno analizzare a fondo ogni emissione per evitare il cosiddetto sustainability-washing.

Aumento dei social bonds a partire dal 2020

Un altro tipo di obbligazione è il social bond. L’utilizzo dei proventi derivanti da questo strumento di debito basato sulle attività si concentra su progetti che hanno un impatto sociale. Fatta eccezione per la diversa finalità, i social bond hanno un meccanismo assimilabile a quello delle obbligazioni verdi. L’impennata di questo tipo di strumento, che ha triplicato le emissioni nel 2020 rispetto all’anno precedente per un importo impressionante di 150 miliardi di dollari, può essere collegata alla pandemia di Covid-19.

Molti attori, principalmente agenzie governative, enti sovrani ed entità sovranazionali utilizzano questo strumento di finanziamento percontrobilanciare le conseguenze sociali negative causate dalla pandemia. I proventi di queste obbligazioni sono di conseguenza destinati a progetti per arginare la disoccupazione, aumentare l’accesso all’edilizia popolare o ampliare l’accesso ai servizi sanitari.

Le cifre delle obbligazioni sociali crescono anche nel 2021: le emissioni attuali hanno già quasi eguagliato la cifra dell’anno scorso! Siamo fiduciosi che questa tendenza continuerà a persistere e speriamo che l’ emissione da parte delle imprese (che rappresentano solo il 17% delle emissioni totali del mercato nel 2021) guadagnerà terreno.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa