Luce rossa, luce verde

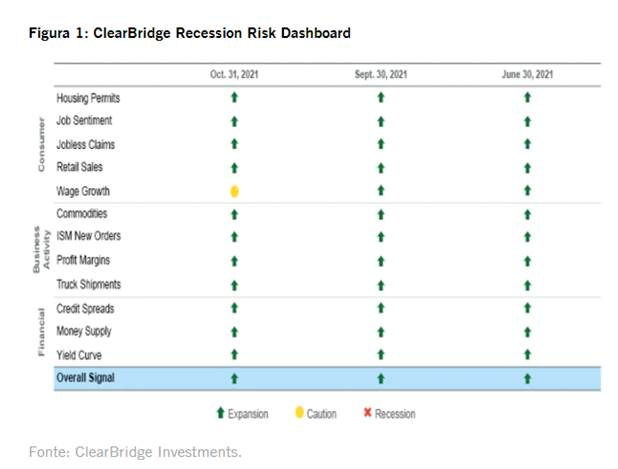

La serie Squid Game ha conquistato gli spettatori di tutto il mondo superando i 100 milioni di visualizzazioni e affermandosi come il maggior successo nella storia dello streaming. Sebbene nella realtà le conseguenze siano meno tragiche, al momento gli investitori si muovono sul filo del rasoio vista l’incertezza circa la solidità dell’espansione economica e del rally in corso sul mercato. Tra le fonti di preoccupazione citiamo la potenziale stagflazione e la “dimissioni su larga scala”. Da notare che nel complesso la Dashboard sul rischio di recessione ClearBridge manda ancora luce verde malgrado il deterioramento di un indicatore (crescita salariale) da verde a giallo nel mese in esame.

Il primo potenziale segnale d’allarme riguarda lo spettro della stagflazione. Il termine stagflazione è stato coniato negli anni ’70 per identificare un decennio di inflazione alta che ha comportato una crescita economica reale persistentemente anemica (e in determinati frangenti negativa) e una disoccupazione elevata. Tale situazione ha segnato una generazione, ma il contesto odierno ha ben poco in comune con la realtà dell’epoca; oggi infatti la forte inflazione a breve si accompagna a una crescita economica reale solida e a un mercato del lavoro robusto. Al momento i dati di inflazione sono in aumento – Indice dei prezzi al consumo (CPI) di settembre al 5,4% – ma il prodotto interno lordo (PIL) reale, seppur più modesto rispetto ai livelli di inizio anno, resta positivo. Ad esempio, la crescita del PIL è passata dal 6,7% nel secondo trimestre al 2,0% nel terzo trimestre.

Tale dato potrebbe inquietare dato l’alto tasso di inflazione, ma il divario è riconducibile alle modalità di calcolo dei due parametri. Il PIL è misurato come tasso di variazione trimestrale, poi annualizzato, mentre il CPI di norma è riportato anno su anno (a/a). Se ricalcoliamo il CPI con il metodo utilizzato per il PIL scopriamo che anche il CPI ha perso slancio nel terzo trimestre (dal 9,7% nel T2 al 4,7% nel T3). Quanto al CPI core, la misurazione con il metodo applicato al PIL evidenzia un rallentamento ancor più marcato, dal 10,6% al 2,7%. La flessione di crescita reale e inflazione suggerisce che il terzo trimestre è stato segnato da una generale decelerazione innescata dalla variante Delta e non tanto da un’incipiente stagflazione. Le dichiarazioni di cui al Beige Book della Federal Reserve (Fed) e gli utili per il terzo trimestre pubblicati dai management delle società suggeriscono un netto rallentamento dell’attività alla fine dell’estate, riconducibile alla diffusione della variante Delta, cui è seguito un rimbalzo a fine settembre in concomitanza con l’esaurimento di quest’ultima ondata pandemica.

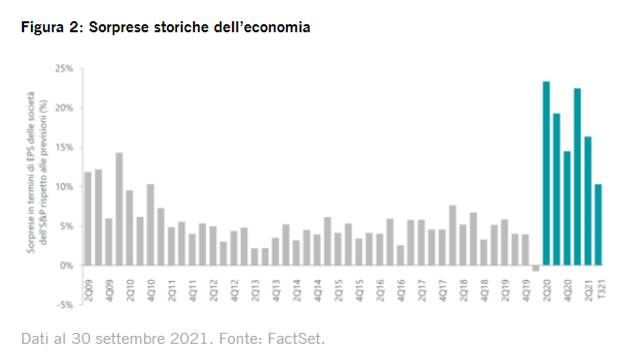

Una mitigazione delle pressioni inflazionistiche nel breve periodo è improbabile, ma verosimilmente determinate pressioni sui prezzi, p.e. quelle sul fronte dell’offerta ascrivibili alle strozzature lungo le filiere, sono prossime al picco e al contempo i prezzi delle materie prime iniziano a stabilizzarsi. Cosa ancor più importante, gli utili per il T3 appaiono robusti malgrado i forti timori. Oltre la metà dell’S&P 500 per capitalizzazione di mercato ha reso noti i dati di bilancio e si prevede che i margini aggregati aumentino e contribuiscano per il 21% agli utili. Altrettanto rilevante è il fatto che la domanda si conferma solida: è attesa una crescita dei ricavi delle società costituenti del 15% a/a, indice che sinora la distruzione della domanda è stata modesta. Infine, si registrano tuttora sorprese significative sul fronte degli utili, un aspetto positivo che ha contribuito a trainare il rally dai minimi di inizio ottobre.

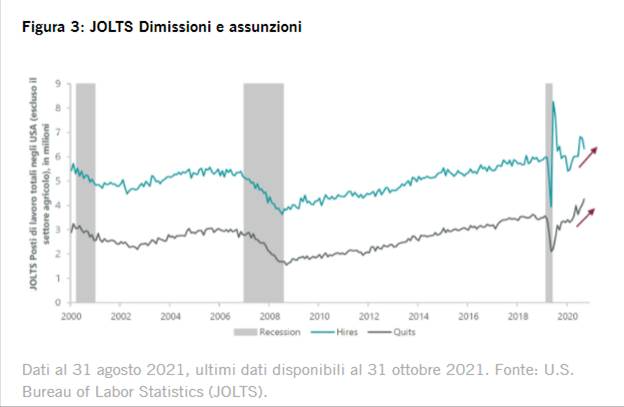

Un secondo potenziale fattore preoccupante sono le “dimissioni su larga scala”. L’indagine JOLTS (Job Openings and Labor Turnover Survey) mostra che in agosto un numero record di Americani (quasi 4,3 milioni) ha lasciato il lavoro. Numerose aziende rivelano difficoltà a reperire personale e sempre più di frequente si sente parlare di società costrette ad alzare gli stipendi per attirare i lavoratori. Tuttavia, un aspetto trascurato è che dalla medesima indagine emergono 6,3 milioni di assunzioni/offerte di lavoro. Tali dati non operano una distinzione tra coloro che lasciano il lavoro perché hanno raggiunto l’età pensionabile e coloro che invece si licenziano perché hanno trovato un nuovo impiego (spesso a condizioni migliori). Il sondaggio indica che le assunzioni superano di 2 milioni i licenziamenti, pertanto a nostro parere la teoria delle “dimissioni su larga scala” è, almeno in parte, infondata.

Un mercato ricco di opportunità per chi è in cerca di lavoro

Una caratteristica del mercato del lavoro odierno è l’elevato turnover: diverse persone infatti lasciano il posto di lavoro alla ricerca di retribuzioni più alte. Tale situazione influisce sugli utili societari (assumere e formare i dipendenti è oneroso), ma è anche indice del probabile miglioramento della salute dell’economia. Negli ultimi mesi la crescita salariale ha preso slancio, di conseguenza l’indicatore “crescita salariale” sulla dashboard è passato da verde a giallo nel mese in esame. La retribuzione oraria media è aumentata del 4,6% a/a e, mentre questo parametro è soggetto ad alterazioni per via di modifiche alla composizione della forza lavoro (varaizione del mix), anche altri parametri come il tracker della retribuzione mediana della Fed di Atlanta (+4,2% a/a) e l’Indice del costo del lavoro (+3,7%) registrano un’accelerazione.

Anche se al momento la crescita salariale non esercita pressioni sui margini, si conferma un fattore di rischio. Storicamente la crescita salariale è stata uno dei principali indicatori anticipatori sulla dashboard; tuttavia, alla luce della peculiarità dei driver alla base dell’odierno aumento delle retribuzioni nel quadro della pandemia, non escludiamo una mitigazione delle pressioni inflazionistiche nel 2022. Pertanto, si prevede che dall’indagine sul mercato del lavoro (attesa venerdì) emerga un rimbalzo delle assunzioni dopo gli ultimi due dati più esigui e un rallentamento della crescita salariale mensile (la crescita annuale invece dovrebbe accelerare ancora in presenza di termini di paragone modesti). Ci sembrano aspettative ragionevoli dato il sostanziale calo delle richieste di proroga dei sussidi di disoccupazione nelle ultime settimane, segno che sempre più disoccupati riescono a trovare lavoro.

Una delle ragioni per dare meno peso ai suddetti segnali di allarme è la stagionalità. Dal 1950 novembre rappresenta il mese migliore per la performance dell’indice S&P 500, mentre dicembre si rivela il terzo miglior mese in generale. Inoltre, i trend del passato suggeriscono che la solidità genera solidità. Quando i price return per i primi 10 mesi dell’anno solare si attestano nel quintile superiore (come nel 2021), di norma l’indice avanza in media di un ulteriore 5% negli ultimi due mesi dell’anno e nel 92% dei casi chiude il periodo in positivo. Indipendentemente dagli sviluppi a breve, siamo convinti che i timori legati ai potenziali segnali di allarme verranno meno nel corso del 2022 e si creeranno condizioni più favorevoli per ulteriori rialzi del mercato nel quadro del consolidamento del mercato toro.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa