2022 ? Un anno di transizione

Ci aspettiamo una maggiore volatilità sui mercati azionari e rendimenti più modesti rispetto agli scorsi due anni per via della variazione del quadro macroeconomico in termini di fase del ciclo e della pandemia, nonché di entità degli stimoli fiscali e monetari.

Con ogni probabilità il problema dell’inflazione si aggraverà nei prossimi mesi anche per via degli ovvi paragoni con la situazione di un anno fa, ma prospettiamo un miglioramento verso fine 2022 quando effettuare un confronto sarà più difficile. Le ragioni alla base di un’impennata dei prezzi sono più numerose che mai, ma le attese di inflazione a lungo periodo rimangono contenute.

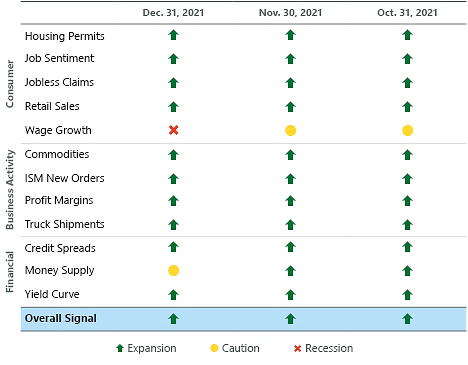

Non si esclude un surriscaldamento del ciclo corrente, che potrebbe rivelarsi anche più breve rispetto alle precedenti fasi di ripresa, ma le probabilità di recessione a breve sono tuttora basse. Nonostante il peggioramento di due indicatori il ClearBridge Recession Risk Dashboard manda ancora luce verde.

Il processo di maturazione di economia e mercato non sarà privo di ostacoli

Senza dubbio la dicitura più utilizzata nella comunità degli investitori nel 2020 è stata “senza precedenti”, tanto in riferimento alla profonda recessione innescata dalla pandemia quanto alla successiva impareggiabile risposta delle autorità fiscali e monetarie. Come parola simbolo del 2021 proponiamo “transitorio” poiché le banche centrali (e noi stessi) abbiamo sottovalutato l’attuale spinta inflazionistica. Guardando al 2022, ad aggiudicarsi il titolo di parola dell’anno potrebbe essere “resilienza”, nella speranza che gli sconvolgimenti dovuti al virus divengano meno frequenti. Tuttavia, riteniamo che “transizione” potrebbe riassumere al meglio il 2022 alla luce della variazione del quadro macroeconomico in termini di fase del ciclo, evoluzione della pandemia, entità degli stimoli fiscali, politica monetaria, inflazione e andamento dei mercati finanziari. A volte le transizioni possono essere un po’ difficoltose, ma sono la norma e di solito indicano un ciclo economico e di mercato più maturo.

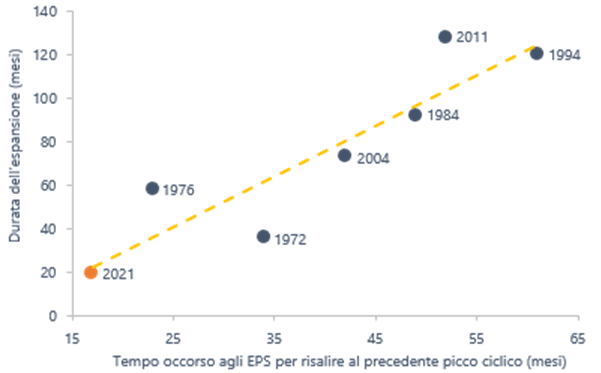

Il passaggio da una fase di inizio a una di metà ciclo è in atto: la crescita del PIL reale e la creazione di posti di lavoro infatti mostrano un rallentamento dopo aver toccato il picco nel 2021. Il prossimo anno assisteremo a una decelerazione della crescita, ma le stime di consensus puntano tuttora a un incremento robusto del 3,9% del PIL reale, un dato migliore di quelli registrati in ciascuno degli anni successivi alla Crisi finanziaria globale. Al momento, si prevede un ritorno dell’economia su livelli prossimi al trend pre-pandemia nel 2023 in presenza di un ulteriore rallentamento della crescita del PIL al 2,5% e di una flessione della creazione di posti di lavoro a circa 175.000/mese. Se da un lato la normalizzazione è positiva, dall’altro la capacità inutilizzata creata dalla recessione viene assorbita molto più velocemente rispetto al solito. Ad esempio, nel ciclo corrente la risalita degli utili per azione (EPS) al picco precedente ha richiesto molto meno tempo rispetto a quanto avvenuto in occasione delle recessioni passate. La prolungata ripresa degli EPS e la generale espansione economica appaiono correlate, pertanto la fase espansiva attuale potrebbe rivelarsi più breve rispetto agli ultimi quattro cicli dove in media era stata di 8,5 anni.

Figura 1: Ripresa rapida, fase espansiva più breve

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: Bloomberg, National Bureau of Economic Research.

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: Bloomberg, National Bureau of Economic Research.

Il ciclo economico potrebbe effettivamente rivelarsi più caldo e tronco del previsto, le probabilità di recessione a breve si confermano scarse. Al momento dal ClearBridge Recession Risk Dashboard giunge ancora un segnale verde di robusta espansione. Sul dashboard tuttavia si è assistito a un modesto deterioramento nel trimestre, nello specifico la Crescita salariale è passata al rosso e l’Offerta monetaria al giallo. La maggiore varietà di colori sul dashboard rappresenta una differenza rispetto ai recenti trimestri ma i rischi di recessione rimangono bassi malgrado la recente diffusione di Omicron. Ad esempio, ora l’indicatore GDPNow della Fed di Atlanta prospetta una crescita del PIL reale del 7,4% nel T4, molto più alta rispetto alle stime elaborate nel terzo trimestre quando a creare problemi era stata l’ondata di variante Delta. Probabilmente Omicron comporterà un ribasso dell’attuale stima GDPNow. In ogni caso l’economia potrebbe piegarsi ma non dovrebbe spezzarsi. Per di più, i dati più recenti suggeriscono che la variante Omicron è più contagiosa ma meno letale rispetto alle precedenti, un fatto potenzialmente importante nel quadro della trasformazione della Covid da pandemia a endemia. Tale passaggio non sarà privo di ostacoli ma dovrebbe rivelarsi positivo per gli asset rischiosi vista la minore necessità di ulteriori misure di distanziamento sociale e restrizioni.

Figura 2: ClearBridge Recession Risk Dashboard

Dati al 31 dicembre 2021. Fonte: BLS, Federal Reserve, Census Bureau, ISM, BEA, American Chemistry Council, American Trucking Association, Conference Board e Bloomberg. Il ClearBridge Recession Risk Dashboard è stato creato nel gennaio 2016. I riferimenti ai segnali che avrebbe generato negli anni precedenti al gennaio 2016 si basano sul modo all’epoca utilizzato per riportare i dati sottostanti negli indicatori dei componenti.

Dati al 31 dicembre 2021. Fonte: BLS, Federal Reserve, Census Bureau, ISM, BEA, American Chemistry Council, American Trucking Association, Conference Board e Bloomberg. Il ClearBridge Recession Risk Dashboard è stato creato nel gennaio 2016. I riferimenti ai segnali che avrebbe generato negli anni precedenti al gennaio 2016 si basano sul modo all’epoca utilizzato per riportare i dati sottostanti negli indicatori dei componenti.

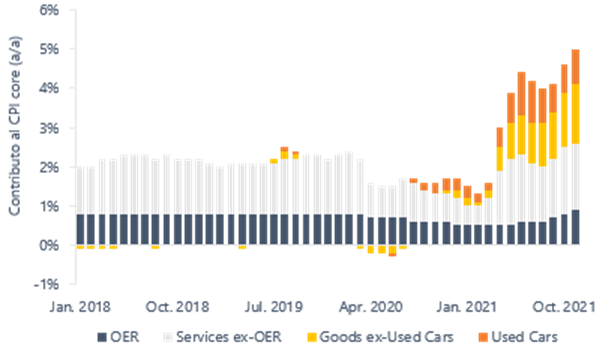

Negli scorsi 18 mesi l’inflazione è stata al centro del dibattito sui mercati finanziari. Sfortunatamente è probabile un peggioramento del problema dell’inflazione nei prossimi mesi anche per via degli ovvi paragoni con la situazione di un anno fa, ma prospettiamo un miglioramento verso fine 2022 quando effettuare un confronto sarà più difficile. I dati comparativi però non dicono tutto, occorre comprendere i driver della spinta inflazionistica, così da poter valutare meglio l’evoluzione futura. L’inflazione extra è stata generata in larga misura in aree quali veicoli usati e altri beni (veicoli usati esclusi) e deriva dalla variazione delle preferenze dei consumatori durante la pandemia (beni e servizi) e dalle strozzature lungo la filiera. La normalizzazione delle preferenze dei consumatori nel quadro della transizione all’endemia e la mitigazione delle pressioni sulle filiere dovrebbero comportare anche un calo dell’inflazione. In ottica storica, negli ultimi 12 mesi il CPI core è salito al 4,9%, un livello del 3,1% superiore al tasso medio dell’1,8% del decennio precedente (2010-2019). Quattro categorie merceologiche che unite rappresentano il 14% del paniere CPI complessivo sono state responsabili di quasi due terzi del rialzo: auto nuove, auto/camion usati, abbigliamento e articoli per la casa.

Figura 3: I driver dell’inflazione

L’acronimo OER (Owners Equivalent Rent) indica l’affitto figurativo, ovvero il canone che andrebbe corrisposto al fine di trasformare una casa di proprietà in una casa in affitto. Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS, Bloomberg.

L’acronimo OER (Owners Equivalent Rent) indica l’affitto figurativo, ovvero il canone che andrebbe corrisposto al fine di trasformare una casa di proprietà in una casa in affitto. Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS, Bloomberg.

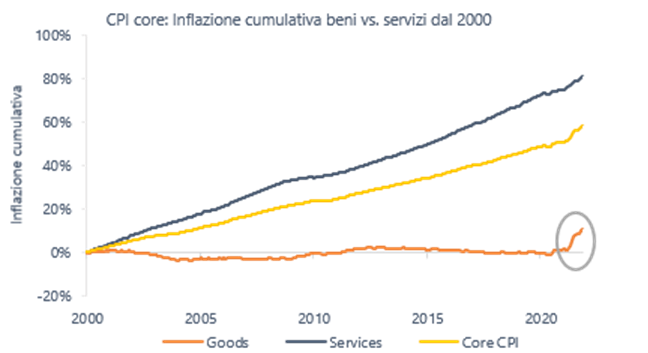

Inoltre, dall’inizio del secolo oltre il 100% del CPI core deriva dai servizi1; i beni per contro offrono un contributo negativo, in parte a causa della globalizzazione che mantiene i prezzi delle merci su livelli bassi. Anche se l’inflazione dei servizi è aumentata di recente, resta nel complesso in linea con i trend di lungo periodo. Perché si crei un contesto caratterizzato da un’inflazione persistentemente più elevata, i prezzi dei beni dovrebbero continuare a salire. Si è parlato molto di deglobalizzazione ma i dati mostrano una situazione di stallo e non un’inversione di tendenza. Pertanto, nel quadro della transizione da pandemia a endemia dovremmo anche assistere a un ritorno dell’inflazione su livelli più moderati in assenza di un cambio di regime sul fronte dei prezzi delle merci.

Figura 4: Prezzi delle merci – cambio di regime in atto?

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS e Bloomberg.

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS e Bloomberg.

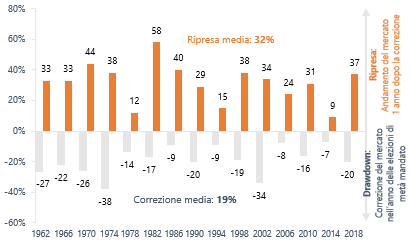

Un valido strumento per stabilire l’opinione dei mercati circa l’inflazione a lungo termine è l’analisi dei tassi breakeven a cinque anni tra cinque anni (l’inflazione a cinque anni scontata fra cinque anni). Il parametro si attesta esattamente nel mezzo dell’intervallo di trading dello scorso decennio, pertanto il mercato non si aspetta (e non si è mai atteso) una transizione degna di nota dell’inflazione nel lungo periodo. Se non sono bastati una pandemia globale, stimoli fiscali e monetari senza precedenti, innumerevoli sconvolgimenti lungo le filiere e un CPI superiore al 6% perché il mercato rivedesse al rialzo le stime di inflazione a lungo termine, è difficile prevedere che cosa potrebbe innescare una variazione delle attese. Detto questo, prevediamo una moderazione delle pressioni inflazionistiche tra qualche trimestre e un avvicinamento al target del 2% della Fed nell’arco di alcuni anni.

Figura 5: L’inflazione a lungo termine non preoccupa

Il periodo di cinque anni va da gennaio 2022 a gennaio 2027; i cinque anni successivi vanno da gennaio 2027 a gennaio 2032. Dati al 31 dicembre 2021. Fonte: FactSet.

Il periodo di cinque anni va da gennaio 2022 a gennaio 2027; i cinque anni successivi vanno da gennaio 2027 a gennaio 2032. Dati al 31 dicembre 2021. Fonte: FactSet.

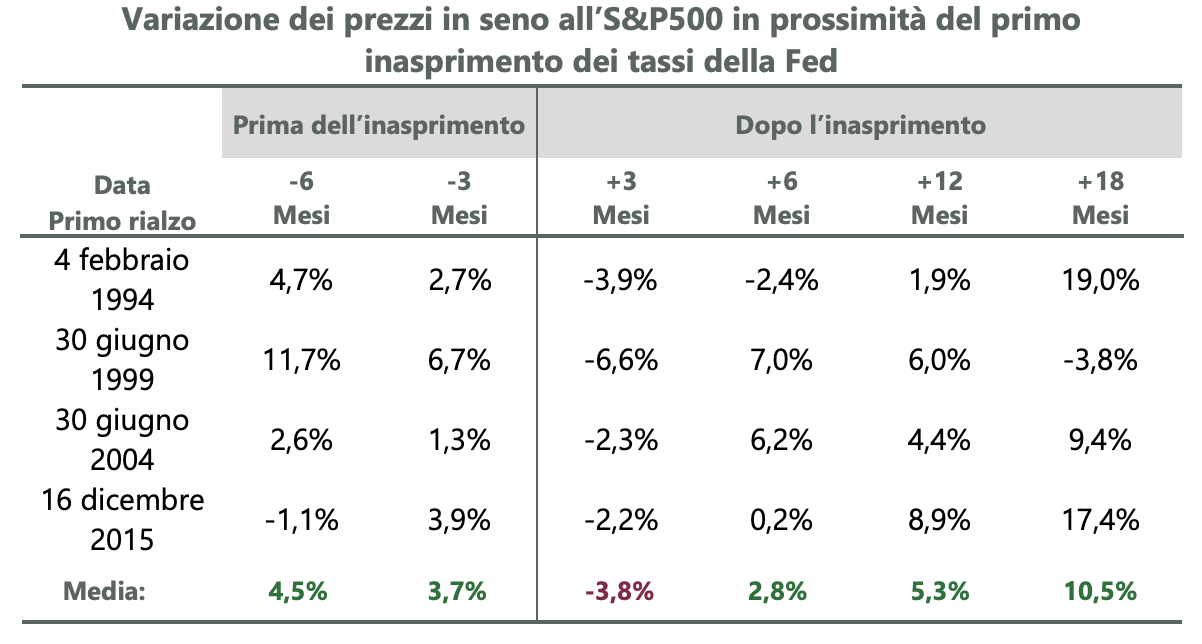

Un altro processo già in atto che si protrarrà nel 2022 è il graduale ritiro degli stimoli fiscali e monetari illimitati. La Fed ridimensiona gli acquisti di asset nell’ambito del QE e ha indicato un possibile avvio del ciclo di inasprimento dei tassi nei prossimi mesi. Tale svolta restrittiva ha senso in presenza di un’inflazione ben superiore al target molto più persistente di quanto previsto. Inoltre la svolta garantisce una certa flessibilità: ove l’inflazione dovesse iniziare a rallentare in primavera, la Fed potrebbe ancora spostare l’attenzione sulla piena occupazione, seconda componente del suo doppio mandato, e adottare toni più accomodanti in riferimento alle tempistiche del rialzo dei tassi. Attualmente il mercato dei futures sconta tre aumenti dei tassi nel 2022 e, sebbene non si escludano più rialzi, i mercati si attendono già un considerevole inasprimento monetario d’ora in avanti. In ogni caso, l’esperienza del passato suggerisce che il primo rialzo dei tassi potrebbe dare luogo a volatilità sulle borse nel breve periodo e innescare un andamento laterale dei corsi.

Figura 6: Inasprimento della Fed, pausa sui mercati

Fonte: FactSet. Dati al 31 dicembre 2021.

Fonte: FactSet. Dati al 31 dicembre 2021.

In merito alla transizione sul fronte fiscale, come non citare la storia infinita del programma Build Back Better (BBB) e pensiamo invece alla velocità e alla facilità con cui a marzo 2021 negli USA era stato approvato l’American Rescue Plan da $1.900 miliardi. Il BBB è già stato ridimensionato più volte per via della minore opportunità di nuovi stimoli fiscali in un contesto di forte crescita e inflazione sopra il target. Di conseguenza, numerosi investitori temono un “fiscal cliff”. Le preoccupazioni appaiono esagerate per molteplici ragioni. Gran parte del sostegno fiscale del 2021 aveva come obiettivo la sostituzione del reddito, meno necessaria alla luce della ripresa sul mercato del lavoro. Inoltre, la relazione tra retribuzione e spesa dei lavoratori è estremamente forte. Dati salari aggregati (ore lavorate x salari, a livello aggregato) ben superiori alla media di lungo periodo e in crescita a un ritmo superiore a quello dell’inflazione, i lavoratori hanno i mezzi per continuare a spendere una buona percentuale del reddito. Pertanto i consumi, spina dorsale dell’economia statunitense, dovrebbero dimostrarsi resilienti anche in caso di diminuzione degli stimoli fiscali nel 2022.

I timori di un fiscal cliff presuppongono inoltre che l’intero deficit pubblico supplementare sia stato speso e che la riduzione della spesa governativa nel corso dell’anno frenerà il PIL. Potrebbe essere vero, ma numerose famiglie hanno risparmiato parte delle sovvenzioni statali ricevute, come dimostra il rimbalzo dei tassi di risparmio nel 2020. Sebbene questi ultimi si siano normalizzati, vi sono tuttora $2.000 miliardi di risparmi accumulati che potrebbero finanziare la spesa futura. Infine, pur in presenza di prospettive poco incoraggianti per il BBB, di recente sono stati delineati i prossimi passi. Tutto considerato, il temuto fiscal cliff del 2022 potrebbe rivelarsi un cane che abbaia ma non morde.

Figura 7: Le prospettive dei consumatori dipendono dai salari

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS, BEA e Bloomberg.

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: BLS, BEA e Bloomberg.

Gli utili avranno grande rilevanza visto il contesto più critico per le azioni

Visti i molteplici sviluppi, nel 2022 i guadagni sulle borse potrebbero rivelarsi più difficoltosi in un contesto più complesso e non si escludono drawdown più marcati. Si tratta di una dinamica non inusuale nell’ambito della transizione a una fase di metà ciclo dopo un’iniziale ripresa, e infatti una situazione analoga si è già verificata nel 1994 e nel 2011. Verosimilmente i multipli saranno un fattore penalizzante per le azioni: il consensus infatti stima una crescita degli utili di ben l’8,5% nel 2022 e negli ultimi mesi sono proseguite le revisioni positive delle attese di utili. Una modesta compressione dei multipli è tipica di questa fase dell’espansione economica, si tratta di una dinamica che avevamo già messo in luce un anno fa. Nel 2021 si è assistito a una compressione dei P/E e riteniamo possa verificarsi un’ulteriore compressione nel 2022 per ragioni analoghe.

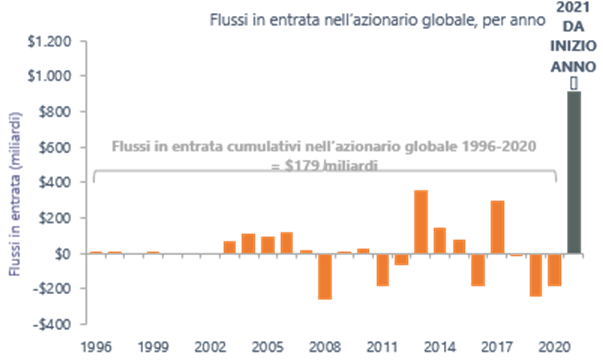

La buona notizia è che la crescita degli utili sembra abbastanza robusta da giustificare prospettive incoraggianti per le azioni su base annua, anche in caso di volatilità. Nel breve periodo i mercati sono sostenuti dalla partecipazione degli investitori retail (flussi in entrata sulle borse globali pari a $913 miliardi nei primi 11 mesi del 2021)2. Tale dato è oltre 5x la raccolta cumulativa dal 1996, pari a $179 miliardi2. Non dimentichiamo poi che gennaio tende a essere il mese migliore in termini di afflusso di capitali, pertanto è probabile che la volatilità si confermi modesta e aumenti solo più avanti nell’anno.

Figura 8: Retail Put

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: Goldman Sachs.

Dati al 30 novembre 2021, ultimi dati disponibili al 31 dicembre 2021. Fonte: Goldman Sachs.

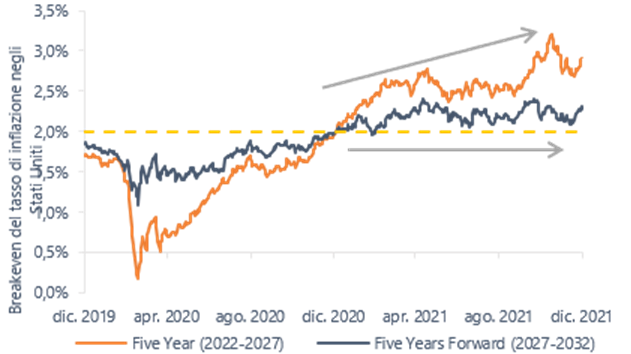

Un’ulteriore transizione che potrebbe comportare instabilità sui mercati verso fine 2022 è il pontenziale cambio di leadership a Washington. Storicamente, se consideriamo i quattro anni della legislatura, i drawdown più marcati si registrano negli anni in cui si tengono le elezioni di metà mandato (in media -19%). Mancano ancora mesi alle consultazioni, ma le primarie si avvicinano e gli investitori ricalibrano le attese circa potenziali azioni sul fronte normativo, pertanto non si esclude un aumento della volatilità. Occorre tener presente che in ottica storica le battute d’arresto hanno rappresentato delle opportunità di acquisto per gli investitori di lungo periodo, nell’anno successivo al drawdown innescato dalle elezioni di metà mandato infatti si sono registrati rally di oltre il 32% medio.

Figura 9: Elezioni di metà mandato

Fonte: Standard & Poor’s, Bloomberg.

Fonte: Standard & Poor’s, Bloomberg.

I rendimenti del 2022 potrebbero rivelarsi ben poca cosa se paragonati alla cavalcata eccezionale seguita al crollo di marzo 2020 all’apice della pandemia, ma le condizioni sono ancora favorevoli a un ulteriore rialzo delle borse negli anni a venire. Le condizioni finanziarie si confermano accomodanti e, nonostante la svolta restrittiva della Fed, le politiche appaiono tuttora relativamente accomodanti rispetto al passato. L’economia USA si è rivelata inaspettatamente resiliente e se, come sperato, i disagi provocati dalle varianti del coronavirus diverranno meno gravi dovrebbero trasparire la solidità dei consumi, la buona situazione sul mercato del lavoro e il robusto contesto di utili. Nel complesso il trend degli utili societari appare abbastanza solido da compensare la modesta compressione dei multipli e aprire la strada a un altro anno di performance azionarie positive. Le fasi di transizione comportano cambiamenti che, se da un lato possono essere destabilizzanti, dall’altro sono necessari e salutari. Di conseguenza, i mercati potrebbero evidenziare una maggiore stabilità rispetto la recente passato, ma riusciranno a guadagnare terreno nel quadro del passaggio da una fase di inizio a una di metà ciclo.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa