Azioni USA: opportunità in fase di turbolenze

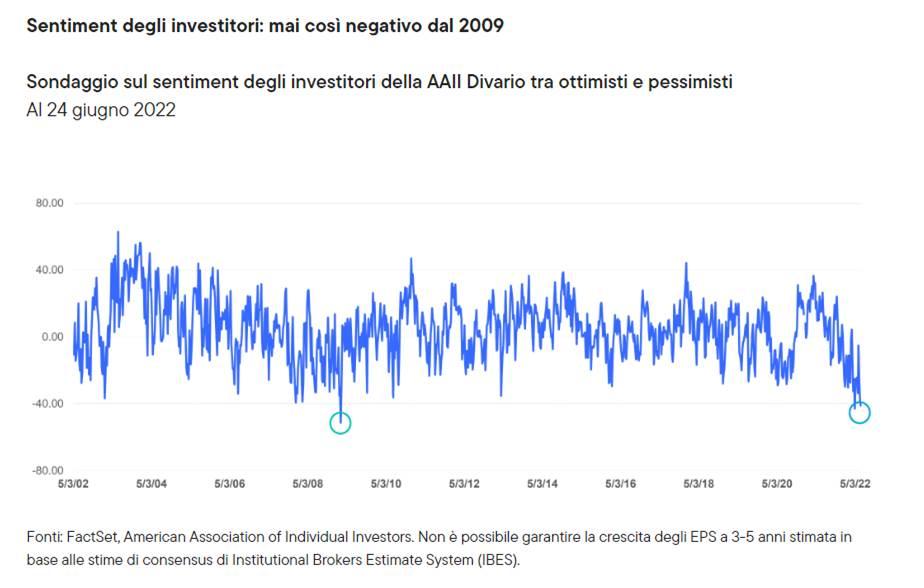

I mercati globali sono a un bivio: da un lato grandi timori legati a inflazione, tassi di interesse e flessione della crescita, dall’altro enorme incertezza sul fronte geopolitico europeo a causa della guerra fra Russia e Ucraina e delle sue possibili conseguenze. Il clima di mercato naturalmente ne risente e gli investitori sono passati dal grande di ottimismo del 2021 al pessimismo estremo delle ultime settimane. Gli indicatori del sentiment sono prossimi ai minimi del 2009. Livelli simili danno da pensare considerando che lo stato dell’economia oggi è sicuramente migliore che nel 2009, quando l’economia USA era alle prese con forti squilibri finanziari e con l’implosione del mercato residenziale.

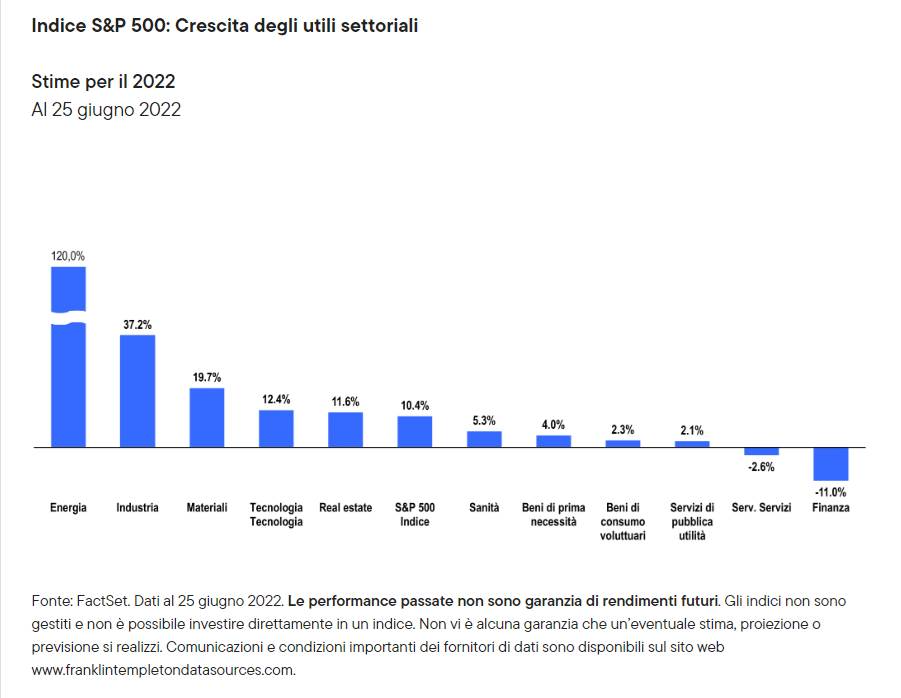

Secondo noi gli indicatori del sentiment risentono dei previsti ostacoli all’economia e delle attese di una possibile revisione negativa delle stime di consensus sugli utili nei prossimi trimestri. Nel complesso, la crescita degli utili delle società dell’S&P 500 subirà probabilmente delle pressioni nel secondo semestre, ma resterà comunque positiva per l’intero 2022.

Negli scorsi sei mesi le valutazioni hanno subito una rapida contrazione; il P/E prospettico dell’S&P 500 è tornato ai livelli pre-COVID-19 e scambia a circa una deviazione standard sotto la media degli ultimi cinque anni. I prezzi delle azioni hanno risentito in larga misura di compressioni multiple: il rialzo dei tassi di interesse ha influito sui tassi di sconto e, quindi, sull’ammontare che gli investitori sono disposti a pagare per utili futuri. Tale situazione è comprensibile fino a un certo punto, tuttavia occorre sottolineare che il potenziale di redditività e utili di molte società resta intatto e che in diversi settori gli utili danno prova di resilienza. Riteniamo che la recente volatilità abbia creato interessanti opportunità per gli investitori con un orizzonte di lungo periodo in grado di guardare oltre le turbolenze del momento e puntare alla crescita negli anni a venire.

In base alla nostra analisi l’azionario USA scambia tuttora a premio rispetto ad altri mercati. Tali valutazioni relative più elevate si devono a una maggiore redditività aziendale, a un RoE più robusto e a una crescita più solida rispetto alle piazze azionarie di altre regioni.

L’aumento dei tassi di interesse potrebbe rallentare l’economia e portare a una recessione, tuttavia i mercati azionari hanno sempre generato buone performance nei periodi di rialzo dei tassi di interesse. Negli ultimi 8 cicli di inasprimento dei tassi a partire dai primi anni ‘90 del secolo scorso, l’S&P 500 ha di norma registrato una flessione subito prima e subito dopo il primo rialzo, ma, una volta appurato il ritmo dell’inasprimento, le piazze azionarie hanno messo a segno performance positive. Nei mesi scorsi il mercato ha in effetti mostrato un comportamento di questo tipo, evidenziando però una maggiore volatilità al ribasso.

I trend di crescita di lungo periodo, come innovazione sanitaria, trasformazione digitale e avvento del fintech, sono tuttora intatti. Si tratta di trend chiaramente favoriti dalla pandemia di COVID che restano però importanti anche a fronte della decelerazione dell’economia. Crediamo che tali trend sosterranno la produttività e la redditività delle aziende attive nei settori integrati.

Previsioni sull’inflazione: possibile attenuazione delle pressioni al rialzo

A nostro avviso l’inflazione negli Stati Uniti ha superato il picco, anche se il tasso core potrebbe rimanere ostinatamente elevato ancora per qualche tempo. Tuttavia la situazione dovrebbe migliorare grazie alla graduale soluzione dei problemi sul fronte dell’offerta e alla normalizzazione della domanda repressa. Abbiamo già osservato una moderata flessione dei prezzi di alcune commodity (fra cui petrolio, legno e rame) da prezzi molto elevati, che dovrebbe mitigare le pressioni inflazionistiche.

Sottolineiamo che i parametri di inflazione, come l’indice dei prezzi al consumo (Consumer Price Index, CPI) e l’indice dei prezzi per i consumi personali (Personal Consumption Expenditures, PCE), sono indicatori ritardati basati su dati per lo più riferiti al passato. Le componenti prospettiche dell’inflazione sembrano suggerire invece una certa moderazione. I prezzi delle abitazioni negli Stati Uniti sono diminuiti, come pure le vendite di case. L’inflazione salariale ha rallentato il passo e si inizia a osservare qualche licenziamento da parte delle società, indice di un incipiente riassestamento del mercato del lavoro. Gli arretrati del settore auto, dovuti essenzialmente ai problemi lungo le filiere, iniziano a diminuire e le consegne di auto aumentano. Anche i prezzi dell’energia sono scesi rispetto ai recenti massimi. Nell’insieme, ci sembra che tali condizioni possano contribuire ad attenuare le pressioni inflazionistiche anche se gli effetti sul tasso complessivo e sul tasso core si vedranno solo dopo qualche tempo.

Nella seconda metà dell’anno l’inflazione dovrebbe continuare a migliorare e potrebbe registrare una moderazione più rapida di quanto scontato dai mercati. Tali sviluppi potrebbero essere positivi per gli asset rischiosi dato che, alla luce del rallentamento dell’economia, la Federal Reserve USA (Fed) potrebbe optare per un inasprimento meno aggressivo. Crediamo che l’inflazione si attenuerà, ma molto probabilmente non scenderà sino al target del 2% fissato dalla Fed per il PCE core. L’inflazione potrebbe anzi oscillare attorno al 2%–3% per qualche tempo a causa delle componenti più vischiose, quelle più dure da scalfire. In un contesto simile la Fed rimarrebbe sotto pressione e potrebbe quindi mantenere la politica in atto più a lungo.

Al momento si riscontrano già gli effetti del rialzo dei tassi di interesse su mutui, finanziamenti auto e altri tipi di credito al consumo, effetti che probabilmente freneranno ulteriormente la domanda aggregata a fronte di una crescita già in rallentamento. La Fed avrà il difficile compito di calibrare la politica monetaria in modo che sia sufficientemente restrittiva da arginare l’inflazione ma non rigida al punto di scatenare una recessione grave e prolungata. Il soft landing pare un’impresa quasi impossibile.

Scarse probabilità di una recessione grave

A nostro parere le probabilità di una recessione grave nel 2022 non sono elevate. Negli Stati Uniti, passata la debolezza dello scorso anno, le condizioni economiche sottostanti sono buone. Due elementi portanti dell’economia USA appaiono particolarmente resilienti: gli utili aziendali, che si confermano relativamente robusti a fronte delle solide finanze dei consumatori, e i rapporti di copertura del debito, tuttora modesti. Detto ciò, la crescita degli utili potrebbe rallentare e verosimilmente assisteremo a una moderazione del prodotto interno lordo (PIL) rispetto a un livello piuttosto elevato su base annua.

Sino a che il mercato del lavoro rimarrà così robusto e il tasso di disoccupazione si aggirerà attorno al 3%–4%, è difficile immaginare uno scenario di recessione più che superficiale. Una recessione tecnica (determinata da due trimestri di crescita negativa del PIL) il prossimo anno è sicuramente possibile, ma si tratterebbe molto probabilmente di una recessione modesta e di breve durata.

Opportunità a livello settoriale

Puntiamo sulla qualità e nello specifico sulle società con un buon posizionamento competitivo, un ottimo pricing power e un bilancio robusto, quelle che secondo noi sono in grado di conseguire performance positive in qualsiasi contesto di mercato. L’orientamento ai grandi temi di lungo periodo, come la trasformazione digitale e l’innovazione in ambito sanitario, porta inevitabilmente a investire in società growth consolidate o alle prime armi in diversi settori.

In tutto il mondo le aziende si adoperano per migliorare la produttività, abbassare i costi e trovare il modo per rafforzare la loro presenza e instaurare relazioni più durature con la clientela. Spesso tali società hanno bisogno di investire in tecnologie digitali, applicazioni digitali, software e hardware. Infatti constatiamo una domanda sempre robusta da parte di diversi settori nei confronti delle società che consentono l’applicazione di nuove tecnologie. Le previsioni circa gli investimenti nel digitale si confermano rosee dato che nell’era post COVID investire nella capacità digitale è una priorità per molte imprese.

Riteniamo che alcune società tecnologiche siano state ingiustamente penalizzate dalla recente correzione dei mercati innescata dai tassi. Molte di esse non sono redditizie e la situazione potrebbe non cambiare nel breve periodo. Essendo nelle fasi iniziali del percorso di crescita, investono naturalmente per far conoscere i propri prodotti al mercato disponibile. In qualità di investitori con un approccio attivo basato sui fondamentali e sulla selezione bottom-up riteniamo che i fondamentali di tali società siano tuttora solidi. Queste aziende crescono rapidamente e continuano ad acquisire clienti a ritmo sostenuto. Si tratta di attività che presentano alcuni aspetti virali e offrono piattaforme su cui i clienti trascorrono sempre più tempo.

Detto ciò, continuiamo a scegliere accuratamente le nostre posizioni, preferendo il segmento software al segmento hardware per la sua resilienza ai problemi lungo le filiere e le imprese ai consumatori dato che le prime sono una fonte sicura di domanda e probabilmente spenderanno di più in tecnologia. Prestiamo inoltre particolare attenzione ai fattori economici unitari in termini di costi e rendimenti legati all’acquisizione dei clienti. Secondo noi sono queste le società che avranno la meglio in futuro e potrebbero diventare i leader di prossima generazione nei rispettivi settori.

Il compromesso

Cerchiamo un equilibrio tra l’esposizione a società consolidate, coerenti, best-in-class, di qualità elevata e con prodotti di marca e l’investimento in società destinate a essere i leader di domani. Facciamo grande affidamento sulle nostre capacità di ricerca basate sull’analisi fondamentale e bottom-up, nonché sul team interno di analisti al fine di scovare aziende promettenti che possono aspirare al ruolo di diventare leader del mercato. Intratteniamo un dialogo constante con le società in cui investiamo al fine di individuare quelle che potrebbero distinguersi sulle altre nei rispettivi settori.

Poiché investiamo in un’ottica di lungo periodo, formuliamo di norma una view a 3-5 anni sulle varie opportunità. Infine, riteniamo che per generare sovraperformance occorra individuare le società destinate a prosperare nel lungo periodo, anziché puntare su trade a breve termine. Pertanto consideriamo l’attuale fase di volatilità come un’interessante opportunità di acquisto.

Dopo lo scoppio della pandemia di COVID-19, il mercato è stato caratterizzato da un’eccezionale performance delle azioni delle mega cap (società con una capitalizzazione di mercato superiore a $200 miliardi) del settore tecnologico, quali Apple, Alphabet e Microsoft, rispetto alle altre componenti dell’S&P 500. Questi tre colossi rappresentano tuttora circa un sesto dell’S&P 500 in termini di capitalizzazione di mercato.

Benché queste si tratti di società molto valide, crediamo ve ne siano molte altre da prendere in considerazione per la generazione di alpha. Il ventaglio di opportunità al di là di tali mega cap è molto ampio e valido e gli investitori azionari attivi possono davvero trovare gemme nascoste con tutte le carte in regola per diventare i leader di mercato di prossima generazione.

Mercato ai minimi?

Non ci concentriamo né facciamo affidamento su particolari indicatori per profetizzare o indovinare la direzione futura del mercato. Preferiamo monitorare una serie di parametri che ci consentano di comprendere meglio il contesto di mercato.

In presenza di un sentiment eccessivamente negativo di norma emergono buone opportunità di acquisto. Spesso le ondate di vendita a prezzi sempre più bassi sul mercato azionario in conseguenza di eventi negativi segnalano che gran parte delle cattive notizie è già scontata. È proprio quello che si osserva in questo momento nel settore tecnologico, e non solo. Nel prossimo trimestre eventuali revisioni negative degli utili potrebbero mettere alla prova tale ipotesi. Osservando le misure adottate dalle società che non hanno conseguito gli utili stimati o hanno rilasciato una forward guidance negativa circa utili lordi, costi e crescita si potrebbe capire che cosa si attende il mercato.

Sul piano macroeconomico, occorrerà una consistente flessione degli indicatori prospettici dell’inflazione per determinare con precisione il possibile punto massimo dei tassi di interesse, poiché una simile evoluzione consentirebbe alla Fed di allentare un poco la politica monetaria restrittiva. A livello direzionale, il contesto sarebbe più favorevole agli asset rischiosi come le azioni (meno svantaggi e più vantaggi).

Per il momento ci sembra troppo presto per affermare che il mercato ha raggiunto il punto minimo, anche se il fondo non è poi così lontano. Molte società presentano valutazioni molto favorevoli e negli ultimi sei mesi le previsioni circa crescita e utili sono state drasticamente rimaneggiate, sia in ambito azionario che per quanto riguarda altre asset class.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa