Il valore dell’oro (e la sua reazione) vale da promemoria

I rischi aumentano, l’oro sale – Il 20 marzo l’oro ha segnato un nuovo massimo dell’anno, scambiando a 2.009 dollari l’oncia. Questo rappresenta un movimento di 200 dollari dal minimo mensile di 1.809 dollari dell’8 marzo. L’oro è salito mentre i mercati cercavano di digerire la notizia e di valutare gli effetti del rapido crollo della Silicon Valley Bank (SVB) e della Signature Bank nel corso di un fine settimana. Il metallo ha trovato ulteriore sostegno quando i rischi si sono estesi all’Europa, con la necessità di salvare l’importante banca Credit Suisse, che ha comportato la cancellazione a sorpresa di 17 miliardi di dollari di obbligazioni AT1 della banca. Il panico e la paura si sono placati quando i governi, le autorità di regolamentazione e le Banche centrali di tutto il mondo sono intervenuti e/o hanno rassicurato gli investitori nel tentativo di ripristinare la fiducia del mercato. L’attenzione si è poi rivolta alla decisione sui tassi del Federal Open Market Committee (FOMC) del 22 marzo.

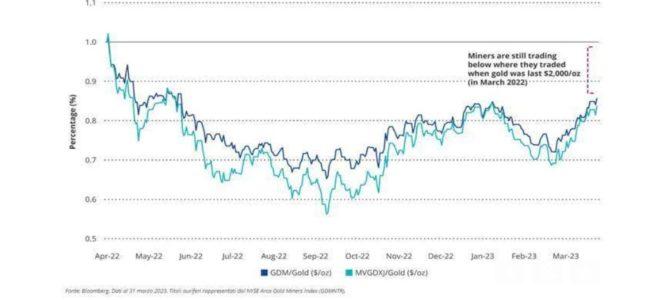

La Federal Reserve statunitense (Fed) ha aumentato il tasso dei fondi federali dello 0,25%, portandolo al 5,0%. Gli aumenti dei tassi sono generalmente considerati negativi per l’oro. Tuttavia, i tassi dei treasury, che hanno subito un forte calo a seguito delle turbolenze bancarie, sono scesi ulteriormente dopo l’ultimo rialzo della Fed, così come il dollaro statunitense. Ciò è stato positivo per l’oro, che è riuscito a mantenere la maggior parte dei suoi guadagni, chiudendo a 1.969 dollari il 3 marzo – con un aumento di 142 dollari l’oncia (7,8%) per il mese. Lo U.S. Dollar Index (DXY)1 ha registrato un calo del 2,2%, mentre i tassi dei treasury a 2 e 10 anni sono scesi rispettivamente dello 0,79% e dello 0,45% nel mese di marzo. I titoli auriferi hanno sovraperformato rispetto al metallo. Nel mese di marzo, il NYSE Arca Gold Miners Index (GDMNTR)2 è salito dell’18,7% mentre l’MVIS Global Juniors Gold Miners Index (MVGDXJTR)3 del 18,2%.

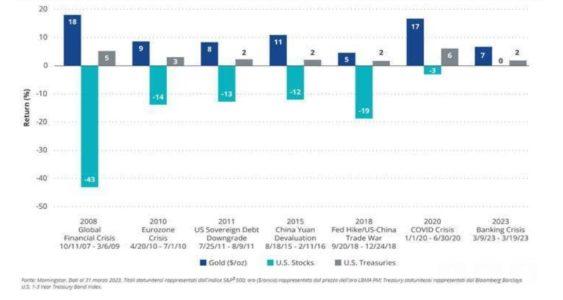

L’effetto dei tassi più elevati è evidente – “Riteniamo che il mercato stia attualmente ignorando l’effetto negativo di un aumento sostenuto dei tassi sul sistema finanziario globale”. Questo era il messaggio principale delle nostre prospettive sull’oro nel nostro commento di febbraio. Nel commento abbiamo fornito un esempio dei recenti default di due grandi proprietari di uffici causati da questo contesto di tassi di interesse più elevati e abbiamo evidenziato la possibilità di ulteriori problemi dovuti ai livelli record di debito detenuti a livello globale. Il crollo della SVB è stato innescato dalla necessità della banca di ricapitalizzarsi, in quanto il suo ampio portafoglio di buoni del tesoro è diminuito di valore a causa dell’aumento dei tassi. Molti concordano sul fatto che gli eventi di quest’ultimo mese sono esempi da manuale dei motivi per i quali si dovrebbe possedere l’oro, quindi come si è comportato l’oro? Ecco alcune delle nostre osservazioni:

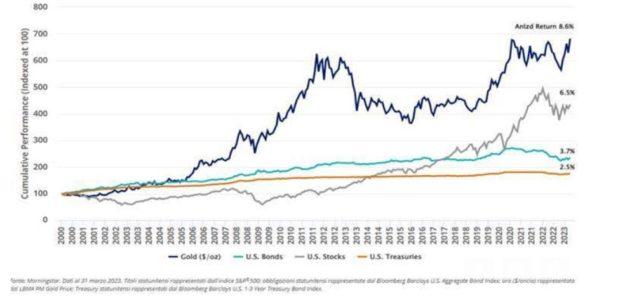

Una delle osservazioni più importanti che possiamo trarre dagli eventi delle ultime 3 settimane è che cercare di anticipare il mercato dell’oro è inutile. Per le sue caratteristiche, riteniamo che l’oro debba essere considerato una componente fondamentale e che debba godere di un’allocazione permanente in qualsiasi portafoglio. In particolare, la bassa correlazione con la maggior parte delle altre asset class lo rende un efficace elemento di diversificazione del portafoglio. Non è possibile prevedere eventi del cigno nero, ma gli investitori possono essere proattivi e mantenere un’allocazione in oro che offra una certa protezione quando questi eventi si verificano. In una recente riunione, forse uno dei nostri clienti ha espresso il concetto nel modo migliore: “Si possiede sempre un po’ d’oro nel caso in cui tutto il resto stia scendendo; e quando tutto il resto sta andando alla grande, va bene lo stesso, perché in quello scenario non c’è bisogno dell’oro per andare alla grande”. Detto questo, la performance dell’oro negli ultimi 20 anni non è stata poi così male:

- A marzo l’oro si è comportato come ci si aspetta in tempi di crisi. L’oro ha sovraperformato il dollaro statunitense, lo S&P 500, il NASDAQ, il greggio, il rame e le obbligazioni.

3. Inoltre, come previsto, i titoli auriferi hanno dimostrato il loro effetto leva sul prezzo dell’oro, sovraperformando significativamente il metallo prezioso. Vale la pena ricordare che i titoli auriferi provengono da livelli di ipervenduto rispetto all’oro negli ultimi due anni. Nonostante l’eccellente performance di marzo, i titoli azionari hanno ancora un po’ di strada da fare per colmare questo divario. A titolo di riferimento, quando l’oro era a 1.970 dollari l’oncia nell’aprile 2022, il GDMNTR era di circa 1.350 contro i 1.110 attuali.

4. L’oro ha consolidato i suoi guadagni anche dopo l’ennesimo rialzo della Fed. L’oro ha registrato un aumento di oltre il 20% nel periodo degli ultimi tre rialzi dei tassi, con un rally ben anticipato rispetto a una pausa o a un cambio di rotta della Fed, come è avvenuto durante il precedente ciclo di rialzi dei tassi.

5. Gli ETF sull’oro fisico a livello globale, il nostro miglior indicatore della domanda di investimento, hanno finalmente registrato il primo mese di afflussi netti dall’aprile 2022, con un aumento di quasi l’1% a marzo. Esiste una forte correlazione positiva tra il prezzo dell’oro e le disponibilità degli ETF sull’oro. Tuttavia, fino a marzo, la recente forza del prezzo dell’oro era stata accompagnata da persistenti deflussi dagli ETF sull’oro fisico. Gli afflussi di marzo segnalano certamente un miglioramento del sentimento del mercato dell’oro, ma le posizioni attuali sono ben al di sotto dei livelli storici. L’ultima volta che l’oro ha raggiunto i 1.970 dollari l’oncia, nell’aprile del 2022, le posizioni globali degli ETF sull’oro erano superiori di oltre il 12% a quelle attuali.

6. Anche il posizionamento netto lungo sull’oro del COMEX è aumentato. Secondo il World Gold Council, al 31 marzo 2023 le posizioni nette lunghe sul COMEX ammontavano a circa 482 tonnellate, a fronte di circa 819 tonnellate nell’aprile 2022.

Oro: si sta comportando come previsto, quando previsto – In breve, potremmo dire che l’oro e i titoli auriferi hanno registrato esattamente la performance che ci saremmo aspettati in questo contesto. Inoltre, riteniamo che questa performance riaffermi il ruolo dell’oro come investimento rifugio e come valida forma di assicurazione del portafoglio. Gli sviluppi del mese scorso dovrebbero essere un campanello d’allarme per coloro che non hanno un’esposizione al settore aurifero. E anche il punto di ingresso non è terribile. Pensateci: nonostante l’aumento del livello di rischio a marzo, l’oro non ha nemmeno toccato i massimi storici. Non crediamo che il mercato rifletta appieno i rischi futuri. La Fed è venuta in soccorso ancora una volta. La crisi sembra per ora contenuta. La fiducia dei consumatori è aumentata a marzo e il mercato dei titoli statunitensi è riuscito a chiudere il mese in rialzo. Il compiacimento ha preso il sopravvento. Questo andamento del mercato suggerisce che la festa del mercato azionario non è ancora finita. Nessuno vuole che la festa finisca e certamente nessuno vuole andarsene troppo presto e perdersi la festa. Ma quando ci sono vetri rotti sul pavimento, tutti sanno che è ora di iniziare a pensare a tornare a casa. L’oro potrebbe essere il veicolo perfetto.

Le tensioni finanziarie permangono – Siamo stati rassicurati più volte sulla forza e la resilienza del sistema bancario dopo il miglioramento dei regimi normativi e di vigilanza che hanno fatto seguito alla crisi finanziaria del 2008, eppure eccoci di fronte al più grande fallimento bancario degli Stati Uniti in più di un decennio. La crisi bancaria che ne è derivata ha messo in luce la fragilità e i rischi del sistema finanziario globale. Riteniamo che ciò favorisca un aumento dei prezzi dell’oro nel lungo periodo. Questi includono (sia negli Stati Uniti che a livello globale) un’inflazione persistente ed elevata, l’indebolimento dell’economia, le tensioni sul servizio del debito, gli elevati rischi geopolitici e gli eventi cigno nero.

L’anno scorso abbiamo posto queste domande:

- Un rapido aumento dei tassi comporta rischi significativi per il sistema finanziario. La crisi del mercato del liability-driven investing (LDI) nel Regno Unito ne è un chiaro esempio. Potrebbero esserci altre crepe nel sistema che iniziano a manifestarsi sotto lo stress di tassi più elevati, aumento della volatilità e debolezza del mercato?

- Il mondo ha operato a lungo in un contesto di tassi zero, cosa significano tassi più alti e in aumento per un mondo consumato dal debito?

- Come possiamo servire questo debito mentre abbiamo a che fare con un rallentamento della crescita e elevati livelli di inflazione?

Queste domande sono oggi più che mai attuali. Erano domande ragionevoli da porre nel 2022, quando la Fed ha iniziato il suo ciclo di rialzo dei tassi aggressivo. C’erano e probabilmente continueranno ad esserci altre crepe nel sistema: qualcosa potrebbe rompersi. Un cigno nero è un evento che viene generalmente descritto come caratterizzato da tre caratteristiche principali: è imprevedibile; provoca conseguenze gravi e diffuse ; e dopo il suo verificarsi le persone (e i mercati) razionalizzeranno l’evento come se fosse stato prevedibile (fenomeno noto come “bias del senno di poi”). Nessuno si aspettava il fallimento di SVB, di certo ha avuto gravi conseguenze e, naturalmente, ora tutti si chiedono come abbiano fatto il management e le autorità di regolamentazione a non accorgersene! Potrebbero esserci altri cigni neri nel mondo.

Il mercato sta sottovalutando un hard landing? – Il peggioramento delle condizioni finanziarie dovrebbe portare alla fine del ciclo di rialzo dei tassi della Fed. Il mercato sta già scontando i tagli nel 2023. Questo è positivo per l’oro. Tuttavia, riteniamo che il mercato non abbia ancora scontato l’impatto negativo di un cambiamento di politica nella lotta all’inflazione e la crescente probabilità di un hard landing o di una recessione. Il fascino dell’oro aumenta in questi scenari. Gli investitori devono ancora tornare in forze per beneficiare del ruolo dell’oro come copertura dall’inflazione, come bene rifugio in periodi di volatilità economica, finanziaria e geopolitica e, soprattutto, come elemento di diversificazione del portafoglio. Quello che è successo a marzo dovrebbe cristallizzare la necessità di aggiungere un’esposizione all’oro in ogni portafoglio. Tuttavia, bisogna sempre considerare anche i rischi: rischio associato all’investimento in società che operano nel settore delle risorse naturali, rischio di concentrazione industriale o settoriale, rischio associato agli investimenti in società di minori dimensioni.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa