Banche Centrali e margini aziendali alla ricerca del tasso naturale

- La Fed si trova di fronte a un bivio, dovendo scegliere se privilegiare la stabilità dei prezzi o la stabilità finanziaria

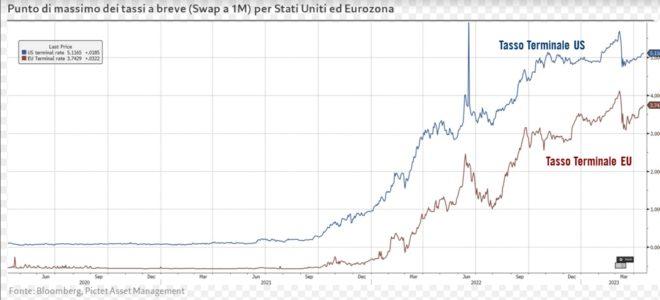

- Nonostante la crisi finanziaria delle piccole banche americanee il crollo di Credit Suisse, il mercato si attende che la stretta prosegua portando i tassi in Europa al 3,75% e in America al 5%

- Crediamo che, in caso di recessione, vi sarebbe un’ulteriore discesa nel sentiero previsto dei tassi a due anni, mentre uno scampato pericolo vedrebbe tassi a breve più vicini a massimi di quest’anno.

- La domanda cruciale da porsi a questo punto è se il tasso naturale delle principali economie sia destinato a lievitare, ad esempio, per fattori strutturali quali la frammentazione

- La parte lunga delle curve sembra offrire valore, o almeno non essere cara. Tutt’al più una maggiore persistenza, transitoria o strutturale, dell’inflazione potrebbe indurre le Banche Centrali a una politica più hawkish e quindi a danneggiare la parte a breve e, di conseguenza, le valutazioni di altre classi di attivo (credito e azioni)

- Sotto il punto di vista delle valutazioni USA, pare evidente che gli scenari macro siano tanto rilevanti quando quelli micro. Per i destini del mercato azionario, è quindi cruciale analizzare l’operatività finanziaria delle società, soprattutto di quelle grandi, le vere protagoniste dei buyback

Nel momento in cui è scoppiata l’inattesa crisi finanziaria delle piccole banche USA, a seguito del fallimento della Silicon Valley Bank, la Fed si è trovata a un bivio dovendo scegliere se privilegiare la stabilità dei prezzi o la stabilità finanziaria. La Banca Centrale americana ha attuato rimedi ad hoc per garantire la stabilità finanziaria: linee di credito dirette e moral suasion per coinvolgere le banche sistemiche nei salvataggi; non diversamente, l’Europa ha scavalcato la legislazione sulla posizione dominante per favorire la fusione tra Credit Suisse e UBS. Decisione presa affinché potesse continuare a occuparsi in maniera prioritaria della stabilità dei prezzi attraverso la politica dei tassi. Una strategia che è stata correttamente recepita dal mercato, tanto che le previsioni sui tassi terminali non sono collassate: il mercato si attende che la stretta prosegua portando i tassi in Europa al 3,75% e in America al 5%. Questi livelli sono un punto intermedio tra quelli prevedibili in caso di recessione e quelli che il mercato si aspettava a fine febbraio quando le BC avevano nuovamente inasprito la retorica antiinflazionistica.

Il mercato attualmente incorpora circa il 2% di tagli da parte della Fed entro fine 2024 (mezzo già quest’anno e 1,5% il prossimo), che rappresenta ancora un overshooting in termini reali rispetto al punto di equilibrio di lungo periodo, il cosiddetto tasso neutrale. Perciò crediamo che, in caso di recessione, vi sarebbe un’ulteriore discesa nel sentiero previsto dei tassi a due anni, mentre uno scampato pericolo vedrebbe tassi a breve più vicini a massimi di quest’anno.

Se la parte a breve delle curve dei Mercati Sviluppati saranno soggette alla già citata incertezza sull’evoluzione ciclica, la parte lunga sembra essersi stabilizzata negli ultimi mesi (ad esempio, per i tassi swap a 5 anni tra 5 anni) attorno allo 0,5% in termini reali (corretti per lo swap d’inflazione sullo stesso arco di tempo). Questo livello coincide perfettamente con il punto centrale del range indicato dallo stesso Powell per il tasso naturale USA (livello di equilibrio, ovvero ininfluenza, della politica monetaria sull’attività economica) che si può solo stimare. Per l’Eurozona è sulla parte alta del suddetto range.

La domanda cruciale da porsi a questo punto è se il tasso naturale delle principali economie sia destinato a lievitare, ad esempio, per fattori strutturali quali la frammentazione. C’è da dire che le determinanti strutturali del tasso naturale sono principalmente le dinamiche della produttività e demografiche, per le quali il FMI si è decisamente pronunciato a favore di una continuazione del trend strutturale di riduzione. Quindi, il tasso naturale (reale) dei Mercati Sviluppati sembra condannato a rimanere basso e ad attrarre anche quello dei Mercati Emergenti nel medio termine.

Da questo punto di vista, la parte lunga delle curve sembra dunque offrire valore o almeno non essere cara. Tutt’al più una maggiore persistenza, transitoria o strutturale, dell’inflazione potrebbe indurre le Banche Centrali ad una politica più hawkish e quindi a danneggiare la parte a breve e, di conseguenza, le valutazioni di altre classi di attivo (credito e azioni).

I rischi di una recessione indotta dalla restrizione accelerata da parte delle autorità monetarie sembrano ora essere recepiti dai mercati finanziari ripristinando – in maniera più strutturale – le correlazioni negative fra attivi a rischio – azionario in primis – e obbligazioni governative che tornano a beneficiare la diversificazione dei prodotti multi-asset.

Valutazioni USA in cerca del tasso di crescita “naturale”

Passando all’analisi dei multipli, quando le valutazioni sono poco sopra i livelli di medio/lungo termine come nello scenario attuale, diventa cruciale avere un quadro dei possibili scenari sulla crescita degli utili. Semplificando, si può dire che i profitti dipendono essenzialmente da fatturato e margini. Un’ulteriore semplificazione ci permette di considerare la crescita reale come una stima della dinamica dei margini, l’inflazione come una stima della dinamica del fatturato.

Secondo le stime della contabilità nazionale Usa, i margini 2022 si sono attestati al 12,2%, di cui una parte considerevole è giustificata dall’andamento della tassazione sulle aziende, che in America è passata dal 40% degli anni ’60 all’odierno 14%. Le stima per il 2023 sono vicine al 12%, in uno scenario intermedio, nel quale un’ulteriore riduzione fiscale risulterebbe ovviamente improbabile.

Quale è, dunque, il tasso di crescita “naturale” dei profitti? Per rispondere, possiamo concentrarci sulle stime di crescita ed inflazione di lungo termine della Fed comunicate a marzo: inflazione al 2% e crescita reale al 1,8%. In questo scenario, la velocità di crociera di crescita dei profitti è del 2%. Il dato congiunturale è molto simile: la stima per il 2023 non di discosta molto da questo 2% di lungo termine, mentre nel caso di un rallentamento che sfoci in una lieve recessione, la stima si porterebbe a -6%.

I dati di contabilità nazionale ci raccontano le tendenze macro ma sono solo parzialmente qualificanti per gli investimenti. Quando si passa da questi allo S&P 500 (eliminando quindi dai dati medi le piccole capitalizzazioni e tutto quanto il mondo delle società private) le cose potrebbero cambiare nuovamente. Negli ultimi 60 anni, le dinamiche del monte utili di contabilità nazionale e quelle dell’indice S&P500 sono state abbastanza convergenti, ma quando andiamo a investire sull’indice stesso, si passa alla logica dell’utile per azione, che a sua volta dipende dall’emissione o ritiro di azioni da parte delle società. Questo dipende in buona parte quindi da una variabile ulteriore, ovvero quella dei buyback. Il monte utile totale dello S&P500 è stimabile in due trilioni per il 2023; nel 2022 un trilione viene speso dalle quotate per ricomprare azioni proprie, con un effetto potentemente inflattivo sull’utile per azione. In conclusione, pare evidente che gli scenari macro siano tanto rilevanti quando quelli micro. Per i destini del mercato, è quindi cruciale analizzare l’operatività finanziaria delle società, soprattutto di quelle grandi, le vere protagoniste dei buyback.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa