Cautela nell’azionario: si profila un rallentamento nella crescita degli utili

Negli Stati Uniti i risultati relativi al primo trimestre sono stati ben al di sopra delle aspettative. Dopo il forte calo nelle stime degli analisti prima dell’inizio della reporting season (-6,5% su base annua da gennaio 2023 per gli utili di Q1), tali previsioni erano senz’altro più facili da battere. Inoltre le stime del PIL mondiale sono migliorate nel corso del trimestre e le sorprese macro globali hanno raggiunto un picco alla fine di marzo. Per la media dei titoli USA, la crescita degli utili (EPS, utile per azione) nel primo trimestre è stata così del 4,6% su base annua, rispetto all’8,3% del quarto trimestre del 2022. Le sorprese rispetto alle attese degli analisti sono superiori se confrontate a quelle del quarto trimestre: +5% contro +3%. I dati relativi all’indice europeo sono ancora migliori: la crescita su base annua dell’EPS è dell’11%, e le sorprese verso le attese di mercato sono arrivate al +8%, entrambi i numeri sono migliori rispetto al 4Q 2022.

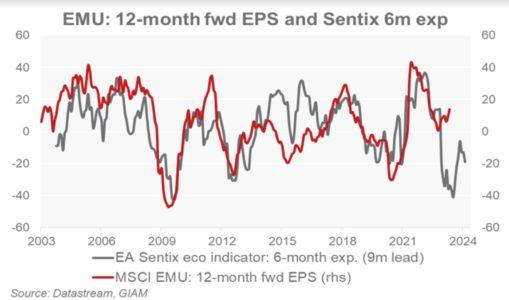

In prospettiva, tuttavia, assisteremo ad un rallentamento della crescita degli utili. L’indice delle sorprese macro è ora in territorio negativo (segnalando rallentamento), l’inflazione sta diminuendo, le banche concedono credito più difficilmente e gli indicatori di fiducia scendono. Prevediamo un potere di determinazione dei prezzi da parte delle imprese più limitato e margini inferiori. I nostri modelli vedono una diminuzione degli utili nel range -1%/-3% su base annua nel 2023, sia per gli Stati Uniti che per l’Area Euro, con una successiva ripresa nel 2024. Le nostre previsioni sono al di sotto del consenso del 4% quest’anno, del 5% nel 2024 e del 9% nel 2025. In conclusione, rimaniamo cauti sulle azioni, in particolare sui titoli ciclici e Value. Mentre le valutazioni sono care nel breve periodo, su un orizzonte di 12 mesi vediamo rendimenti totali nell’intorno del 5%, e favoriamo in particolare gli indici ex-USA.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa