Perché investire nel debito emergente?

Per prima cosa è bene precisare che i mercati emergenti non rappresentano una componente meno importante dal punto di vista economico: nel 2022, il PIL dei Paesi emergenti rappresentava (a parità di potere d’acquisto) il 58% del PIL globale, 40% senza considerare la Cina. Sempre alla fine del 2022, dieci delle venti maggiori economie a livello mondiale, tra cui Cina, India, Indonesia, Messico e Brasile, appartenevano all’universo “emergente”. Generalmente, il debito EM viene percepito dagli investitori come un’asset class poco sviluppata e rischiosa, nonostante sia composta per lo più da emittenti investment grade, che rappresentano il 59% dell’indice sovrano in dollari (JP Morgan EMBI Global). La percentuale di debito IG è ancora maggiore se si guarda al debito societario emergente (67%)[1] e al debito emergente in valuta locale (75%)[2].

Nonostante le economie emergenti continuino a crescere, però, l’esposizione al debito EM è limitata, anche nei portafogli istituzionali (circa 4-6%, secondo le nostre stime). Un dato avvalorato da una recente ricerca di JP Morgan, secondo cui tra gli investitori statunitensi ed europei l’allocazione media in debito emergente è pari al 4-5% del portafoglio, sebbene alcuni istituzionali presentino un’esposizione ancora minore (2-3%) o addirittura nulla. In ogni caso si tratta di allocazioni modeste, se si considera che il debito emergente sovrano e societario denominato in dollari, nei rispettivi indici JP Morgan, ammonta a circa 2.200 miliardi e, considerando anche il debito emergente sovrano in valuta locale, si arriva a quasi 6.000 miliardi di dollari, rispetto ai 1.200 miliardi dell’High Yield statunitense. L’intero universo del debito EM è stato stimato da JP Morgan in 27.000 miliardi di dollari.[3]

Accanto a queste considerazioni di carattere quantitativo, ci sono importanti osservazioni qualitative da fare: chi investe nel debito emergente ha oggi a disposizione un ventaglio di quasi 90 Paesi, un numero notevolmente maggiore rispetto ai 10 Paesi che facevano parte dell’universo investibile JP Morgan all’inizio degli anni ’90[4] e ai 24 Paesi che sono rappresentati ancora oggi nel principale indice azionario emergente. Inoltre, quest’ultimo presenta un livello di concentrazione decisamente superiore rispetto all’obbligazionario emergente: il 77% della capitalizzazione dell’indice MSCI EM è rappresentato da cinque Paesi, con Cina e Taiwan che, da soli, rappresentano oltre il 45% della capitalizzazione. Diversamente, nell’indice obbligazionario JP Morgan EMBI Global, i primi cinque Paesi rappresentano solo il 47% della capitalizzazione.

Inoltre, il debito EM offre un miglior rendimento per unità di rischio rispetto all’equity EM, con il principale indice azionario emergente che negli ultimi 20 anni ha registrato una volatilità di circa 2,5 volte superiore rispetto a quella dei principali indici di debito emergente in valuta forte. L’Equity emergente ha registrato in assoluto rendimenti più elevati, ma i ritorni del debito emergente, se corretti per la volatilità, risultano superiori del 40% rispetto a quelli delle azioni.

A favore della differenziazione

In un universo investibile di circa 90 mercati emergenti, differenziare è possibile, a prescindere dal contesto macroeconomico globale. Allo scoppio del conflitto tra Russia e Ucraina, si sono delineati due fattori indicativi della vulnerabilità dei diversi Paesi: la vicinanza geografica alle zone del conflitto e lo shock dell’offerta di materie prime. Per quanto riguarda quest’ultimo fattore, è apparso subito chiaro che i Paesi esportatori di materie prime si sarebbero posizionati bene, mentre i grandi importatori avrebbero sofferto. Ad esempio, l’America Latina è risultata “vincente”, in quanto esportatrice di materie prime (soprattutto petrolio e prodotti agricoli). Inoltre, molti dei maggiori importatori di materie prime coincidono con le economie a rating più basso: dopo lo scoppio del conflitto russo-ucraino, abbiamo ceduto la nostra esposizione locale in Egitto, poiché abbiamo ritenuto che il Paese, grande importatore di soft commodities, avrebbe subito pressioni sulla bilancia dei pagamenti. Poco dopo la Banca Centrale egiziana ha svalutato la sterlina.

Come se la caveranno i mercati emergenti con il rallentamento delle economie avanzate?

Storicamente, il rallentamento della crescita degli Stati Uniti è sempre stato letto come un segnale negativo per gli EM, anche se questa teoria è stata recentemente messa in discussione. All’inizio del 2023, la riapertura dei confini cinesi dopo la fine della politica “Zero-Covid” ha portato prospettive di crescita più favorevoli per gli emergenti. Tuttavia, nonostante dopo il primo trimestre ’23 l’economia cinese abbia subito un rallentamento sostanziale, la crescita degli EM ha continuato a sorprendere al rialzo. In un articolo recente, Goldman Sachs sostiene che all’orizzonte non ci siano particolari rischi associati alla crescita degli EM, in quanto gli strascichi legati al rallentamento dello scorso anno (prezzi più alti delle materie prime e condizioni finanziarie più rigide) stanno svanendo.[5]

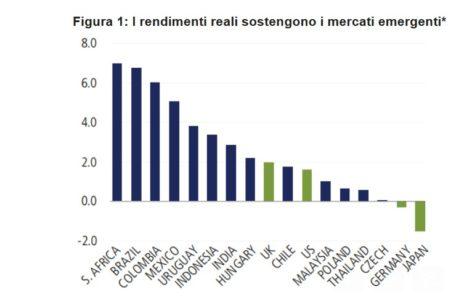

Una delle scelte d’investimento migliori per il 2023 è, senza dubbio, il debito emergente in valuta locale, sostenuto dalla politica monetaria EM. Ad esempio, in molti Paesi, come quelli dell’America Latina, i tassi di interesse reali ex-ante (cioè i tassi di policy meno le aspettative di inflazione) rimangono a livelli storicamente elevati rispetto agli Stati Uniti (Figura 1) e prevediamo che questo differenziale rimarrà costante, via via che le aspettative del livello di inflazione sui mercati emergenti si aggiusteranno al ribasso.

Negli ultimi anni, la crescita degli EM è stata meno legata a quella dei mercati sviluppati. JP Morgan sottolinea lo stretto legame dei Paesi emergenti, in particolare quelli le cui economie si basano per lo più sul settore manifatturiero, con i Paesi industrializzati, da un lato, e la Cina, dall’altro. Nel contesto attuale, in cui il ciclo economico statunitense e quello cinese non sono in sincronia, la diversificazione delle economie EM può essere letta come un segnale di resilienza[6].

A dire il vero, in passato il legame tra Paesi emergenti esportatori di materie prime e ciclo economico cinese risultava più solido, mentre oggi i prezzi delle materie prime sembrano aver retto bene nonostante il rallentamento dei dati economici cinesi e la crisi del settore immobiliare. Una spiegazione potrebbe essere la scarsa elasticità della domanda cinese di materie prime al proprio ciclo economico, probabilmente dovuta all’accumulo strategico di scorte di materie prime da parte del governo cinese.

*I rendimenti reali sono i rendimenti nominali dei bond a 10 anni aggiustati all’inflazione media nel periodo 2024- 2025. Dati al 30 giugno 2023. Fonte: FMI, Bloomberg, Payden

Domanda e offerta di mercato sono un fattore poco apprezzato ma decisivo a sostegno dell’investimento nel debito emergente. Quest’ultimo ha visto nel 2022, un periodo di deflussi record da parte degli investitori, che hanno peggiorato i rendimenti negativi dei primi nove mesi dell’anno. Tuttavia, nonostante i rendimenti positivi registrati a partire dal settembre 2022, gli afflussi non sono migliorati. Sul fronte dell’offerta, l’emissione netta (emissione di obbligazioni sul mercato primario, al netto di cedole e ammortamenti) è stata negativa per diversi trimestri, con una relativa ripresa dei prezzi, anche in assenza di afflussi da parte degli investitori. Riteniamo che questo quadro tecnico sia di notevole supporto, poiché contribuisce a contenere la volatilità, creando allo stesso tempo un potenziale di rialzo quando gli afflussi si concretizzano.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa