Osservatorio Pensioni 2024: milioni di lavoratori in pensione con metà stipendio

L’ultima indagine effettuata da Moneyfarm, società di consulenza finanziaria indipendente con approccio digitale, dipinge il quadro di una vera e propria emergenza pensioni. Nel 2024 in Italia il rapporto spesa pensionistica/PIL[1] – uno degli indici con cui si misura la sostenibilità del welfare pubblico – salirà al 16,2% dal 15,8% del 2023: un aumento dovuto anche alla rivalutazione delle pensioni per effetto dell’inflazione e che inciderà in modo significativo sul futuro del sistema pensionistico e dei cittadini. Si ricorda che, nel 2010, si prevedeva un rapporto spesa/PIL del 15% per il 2020 e attorno al 16% per il 2045: un solo punto percentuale equivale a circa €19 miliardi all’anno di spesa pensionistica.

La situazione è così delicata che la Riforma 2024, per la prima volta dalla Riforma Monti-Fornero del 2011, ha modificato le regole non solo per chi è vicino all’età pensionabile (Quota 103 e Opzione Donna), ma anche per coloro che hanno iniziato a lavorare a partire dal 1996 e che rientrano nel sistema di calcolo contributivo. Per questi lavoratori “giovani” si allontana la possibilità di pensione anticipata tre anni prima del requisito di vecchiaia (oggi pari a 67 anni): il valore della pensione dovrà infatti essere pari ad almeno 1.320 euro netti al mese (3 volte l’assegno sociale, prima era 2,8); tale soglia scende leggermente per le lavoratrici con un figlio (2,8 volte) e con due o più figli (2,6 volte). Inoltre, negli anni dell’anticipo (fino al compimento dei 67 anni), la pensione non potrà essere più elevata di circa 2.230 euro netti al mese (38.910 euro lordi all’anno, pari a 5 volte il trattamento minimo). Buone notizie solo per chi avrà pensioni basse: si restringe infatti la platea di chi rischia di andare in pensione a 71 anni e oltre con la pensione di vecchiaia contributiva (prima la soglia minima di pensione era di 672 euro netti al mese, mentre oggi è scesa a 534).

Secondo l’OCSE[2], chi entra oggi nel mondo del lavoro passerà circa un terzo della propria vita futura in pensione ma, a partire dal 2030 circa, la situazione per i conti pubblici corre il rischio di complicarsi ulteriormente con l’ingresso in pensione di molti Boomers.

La previdenza integrativa è ancora poco diffusa: ad oggi solo 26 italiani su 100[3] stanno attivamente mettendo da parte dei risparmi in strumenti di previdenza complementare e nel periodo 2007-2022 solo il 22% del TFR è stato destinato a questo tipo di strumenti. Tra l’altro, a fine 2022, si registrano quasi 2,5 milioni di “silenti”, ossia persone che possiedono un fondo pensione ma che hanno smesso di versare, dei quali circa la metà da oltre 5 anni.

Caso studio: la pensione di 4 generazioni di italiani di oggi (di 30, 40, 50 e 60 anni)

Moneyfarm, in collaborazione con Smileconomy, ha elaborato un caso di studio ad hoc[4] su 8 profili di uomini e donne italiani, pari a 3.182.376 abitanti (poco più del 5% della popolazione) che nel corso del 2024 compiranno 30, 40, 50 e 60 anni (ovvero i nati nel 1994, 1984, 1974, 1964) e che andranno in pensione tra il 2031 e il 2062 (M30, M40, M50, M60, F30, F40, F50, F60).

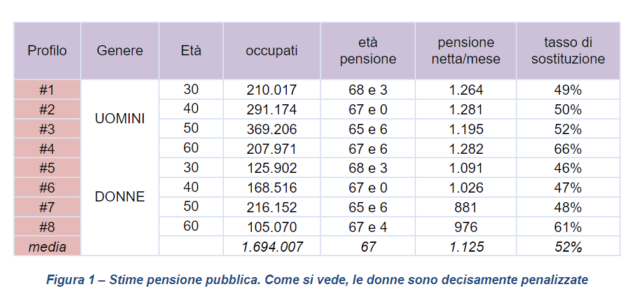

Per quanto riguarda la pensione pubblica:

● per quel 53% di occupati in queste fasce d’età, rappresentativi di 1.694.007 lavoratori, l’età di pensionamento va dai 65 anni e 6 mesi dei cinquantenni fino ai 68 anni dei trentenni;

● la stima dei valori delle pensioni medie nette oscilla tra gli 881€ delle donne cinquantenni e i 1.282€ degli uomini sessantenni, con una media complessiva per gli 8 profili di 1.125€ netti al mese;

● i tassi di sostituzione percentuali cadono a picco per le nuove generazioni, passando dal 66% di coloro che oggi hanno 60 anni al 46% per le donne che compiranno 30 anni nel 2024. Purtroppo, i dati raccontano come l’obiettivo di poter contare sull’80% del proprio stipendio al momento della pensione appartenga al passato;

- per il valore della pensione è stata considerata la curva media di evoluzione dei redditi nel tempo dei lavoratori dipendenti del settore privato. La forbice tra uomini e donne è significativa, nell’ordine del 17%-18% per le donne trenta-quarantenni e del 21%-22% per le cinquanta-sessantenni, con una media del 19,7%;

- l’effetto della forbice salariale si esprime sul valore della pensione, soprattutto al crescere dell’età, con differenze comprese tra il 14% e il 26%, con una pensione media di 1.256€ per gli uomini e di 994€ per le donne, equivalente ad una forchetta del 26%;

- le stime sono addirittura ottimistiche rispetto agli scenari del mercato del lavoro, perché ipotizzano continuità lavorativa dai 25 anni fino al momento della pensione. Inoltre, assumono la permanenza della legislazione corrente, elemento non scontato visto l’orizzonte temporale lungo e le pressioni sul sistema previdenziale;

- le simulazioni usano l’andamento reddituale dei lavoratori dipendenti; è ragionevole stimare che per i lavoratori autonomi i valori della pensione pubblica possano essere più bassi, in quanto basati su redditi imponibili mediamente inferiori e su una minore aliquota contributiva, oltre che su carriere più discontinue;

- le stime non riguardano gli inattivi o i disoccupati, che possono verosimilmente aspettarsi un assegno ancora più basso.

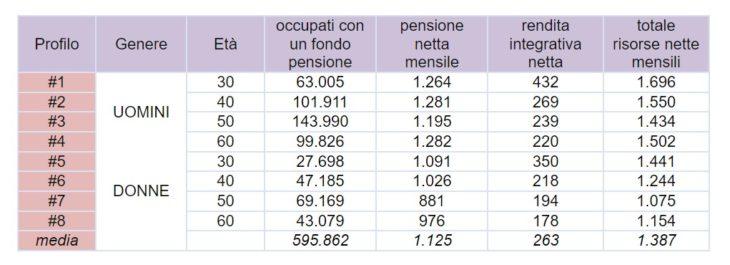

Per quanto riguarda la pensione integrativa:

tra i lavoratori occupati del campione (1.694.007), quelli con un fondo pensione sono poco più di un terzo (35%), circa 595.862 iscritti, con una pensione integrativa media ottenibile in futuro di 263€ netti al mese. Per gli uomini è di 290€, per le donne di 235€, con una forbice del 23%;

gli uomini trentenni di oggi che hanno già iniziato a contribuire potranno ottenere 432€ netti al mese; il problema è che solo il 30% dei trentenni lavoratori e il 22% delle trentenni lavoratrici analizzati ha oggi un fondo pensione.

Sommando previdenza pubblica e complementare:

● dei 3.182.376 cittadini (inclusi anche gli inattivi e i disoccupati) nati negli anni presi oggetto di indagine, solo il 19% ha un fondo pensione e potrebbe garantire complessivamente 1.387€ netti al mese;

● il 35% del campione non ha un fondo pensione e potrebbe quindi contare solo della pensione pubblica, di 1.125€ netto al mese;

● un 7% di inoccupati potrebbe avere un fondo pensione, ma probabilmente ha smesso di versare;

● il restante 39% potrà sostenersi solamente con pensioni già in erogazione o altre forme assistenziali.

L’identikit di chi versa in previdenza integrativa[5]

Si iscrive tardi, versa poco, con un basso rischio e alla fine preferisce riscuotere l’intero capitale: ecco l’identikit dell’aderente medio alla previdenza integrativa. L’aderente medio è maschio (al 62%), ha 47 anni, versa 177€ al mese, finora ha messo da parte 22.180€ e al termine preferisce riscattare l’intero capitale. Se differenziamo per genere e per età, gli uomini mensilmente versano di più (195€) delle donne (158€). Il contributo medio sale all’aumentare dell’età e quindi delle disponibilità economiche. È solo il 7,8% circa la quota parte degli aderenti che riesce a versare il massimo della deducibilità concesso dal trattamento fiscale agevolato (5.164€/annui). A livello nazionale, a fine 2019, sono stati accantonati 206€ miliardi in previdenza integrativa (22.180€ medio per iscritto); per quasi una posizione su quattro, tuttavia, il capitale accumulato non supera i 1.000€ complessivi.

Andrea Rocchetti, Global Head of Investment Advisory di Moneyfarm, ha commentato: “I dati che emergono mostrano quanto sia necessario e urgente occuparsi da subito del proprio futuro, integrando la pensione pubblica con una qualche forma di previdenza complementare. L’industria del risparmio gestito è chiamata ad attivarsi per stimolare la consapevolezza dell’inadeguatezza della sola previdenza pubblica e ad accompagnare lavoratori e non nella scelta della forma di pensione integrativa più adatta alle loro esigenze, aiutandoli a comprendere meglio le caratteristiche dei prodotti presenti sul mercato, i loro benefici e a superare l’inerzia che spesso impedisce di pensare concretamente al proprio benessere futuro. Nei Paesi dove la previdenza integrativa è più diffusa, il cittadino ha mediamente più familiarità con il concetto di pianificazione finanziaria e sa riconoscere il valore della consulenza professionale”.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa