A un bivio

La ripresa economica post Covid-19 si trova in una fase critica. L’accelerazione delle vaccinazioni consente una graduale normalizzazione nei Paesi che hanno accesso ai vaccini, mentre quelli che non possono procurarseli restano indietro. Questa tendenza potrebbe persistere e creare un contesto di crescita disomogenea, con Paesi che avanzano ed altri che vacillano o accumulano ritardo.

Presto si giungerà ad un bivio con importanti implicazioni per gli investitori. Pensiamo ad esempio ai rendimenti dei Treasury USA che hanno registrato un’impennata a inizio 2021 per via dell’accelerazione della crescita e delle dinamiche di inflazione negli Stati Uniti. Ma nonostante il continuo rafforzamento del contesto economico domestico, i rendimenti statunitensi hanno raggiunto il picco a marzo.

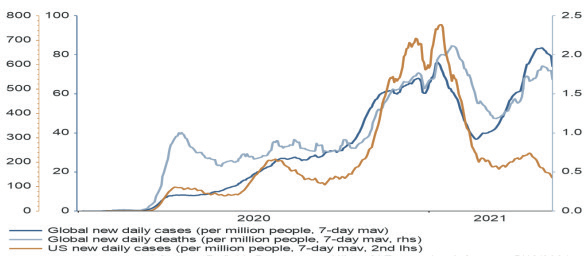

Per quale motivo i tassi USA hanno sottoperformato l’economia? Forse per via della domanda di beni rifugio legata all’aumento dei contagi in India, dove un incremento di sette volte dei decessi giornalieri ha messo in crisi gli ospedali e catalizzato l’attenzione globale. Sembra che i rendimenti statunitensi siano sensibili tanto al contesto locale quanto alla grave situazione creatasi all’estero.

Che cosa accadrà in futuro? Nei mesi a venire, pur in presenza di svariati scenari potenziali, la situazione pandemica potrebbe migliorare nettamente. In India, ad esempio, si dovrebbe assistere a un rallentamento della diffusione del virus alla luce del forte aumento del numero di persone contagiate. La presenza di nuove varianti del coronavirus alimenta dubbi giustificati circa l’efficacia dei vaccini e l’eventuale reinfezione. In ogni caso, la gamma di vaccini attualmente a disposizione appare efficace e in espansione (cfr. grafico).

La settimana prossima

A volte ci sono delle pause nel flusso di dati, ma non questa settimana e la prossima. Domenica saranno pubblicati i dati di aprile su vendite al dettaglio, produzione industriale e investimenti in immobilizzazioni in Cina. Gli investitori si attendono un generale rallentamento nel quadro della normalizzazione della crescita su ritmi prossimi a quello pre-pandemia.

Lunedì l’attenzione si sposterà sul Giappone, dove i dati preliminari potrebbero mostrare una contrazione del 4,6% (annualizzato) del PIL per il primo trimestre. Si tratterebbe di una deludente inversione di rotta dopo l’espansione registrata – non senza fatica – nel secondo semestre 2020.

Martedì il mercato residenziale USA sarà al centro della scena. È attesa una decelerazione delle aperture di nuovi cantieri, ma i permessi di costruzione – un indicatore dell’attività futura – dovrebbero attestarsi su livelli visti l’ultima volta in occasione del boom del 2005-2006.

Il Giappone tornerà in primo piano mercoledì: si stimano un incremento del 2,8% degli ordinativi di macchinari core in marzo e un rallentamento della crescita di esportazioni e importazioni in aprile. Quanto agli USA, nel verbale della riunione della Federal Reserve del mese scorso potrebbero esserci riferimenti al continuo aumento di occupazione, spesa e investimenti, nonché un impegno esplicito a portare avanti una politica monetaria accomodante.

Giovedì e venerdì gli investitori attenderanno notizie circa la ripresa in Europa. Nel Regno Unito è probabile che in aprile le vendite al dettaglio abbiano rallentato, pur mantenendosi su livelli elevati. Gli indici dei responsabili degli acquisti per l’Europa continentale potrebbero rivelarsi eterogenei. Nell’Eurozona l’indicatore per il settore dei servizi potrebbe tornare in zona di contrazione, mentre il parametro relativo al comparto manifatturiero dovrebbe confermarsi su livelli prossimi ai massimi decennali.

Contesto tecnico

L’atteso rialzo dell’inflazione si è materializzato. Tuttavia, chi investe in obbligazioni governative appare più preoccupato per la Covid-19 che per gli effetti negativi dell’inflazione sul reddito. Il sentiment di mercato appare un po’ sotto pressione e la recente risalita del CBOE Volatility Index – il “barometro della paura” di Wall Street – indica un aumento della domanda di protezione contro future correzioni.

La tendenza reflazionistica dovrebbe protrarsi nelle settimane a venire. Iprezzi delle commodity sono in forte aumento, ivi inclusi quelli dei prodotti utilizzati in ambito edilizio e industriale come rame, acciaio e minerale di ferro. I rincari potrebbero interrompersi temporaneamente, ma sono indice di una robusta domanda sottostante che sosterrà i prezzi. Quanto all’azionario, il contesto attuale dovrebbe favorire i titoli value-ciclici, mentre i settori caratterizzati da una duration più lunga (p.e. la tecnologia) potrebbero incontrare qualche ostacolo lungo il cammino.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa