Influenza della duration su azioni e obbligazioni

Dislocazioni economiche e politiche, timori di recessione, forte inflazione e inasprimento aggressivo della politica monetaria hanno agitato i mercati nel 2022; il primo semestre si è concluso con risultati tra i peggiori per gli investitori globali dai primi anni Settanta.1 Riteniamo che il risultato più probabile per il resto dell’anno sarà che i fattori legati all’inflazione e la recessione che preoccupano gli investitori non retrocederanno rapidamente. Anche se il momento peggiore della flessione del mercato è ormai alle nostre spalle, volatilità e incertezza incomberanno ancora a lungo.

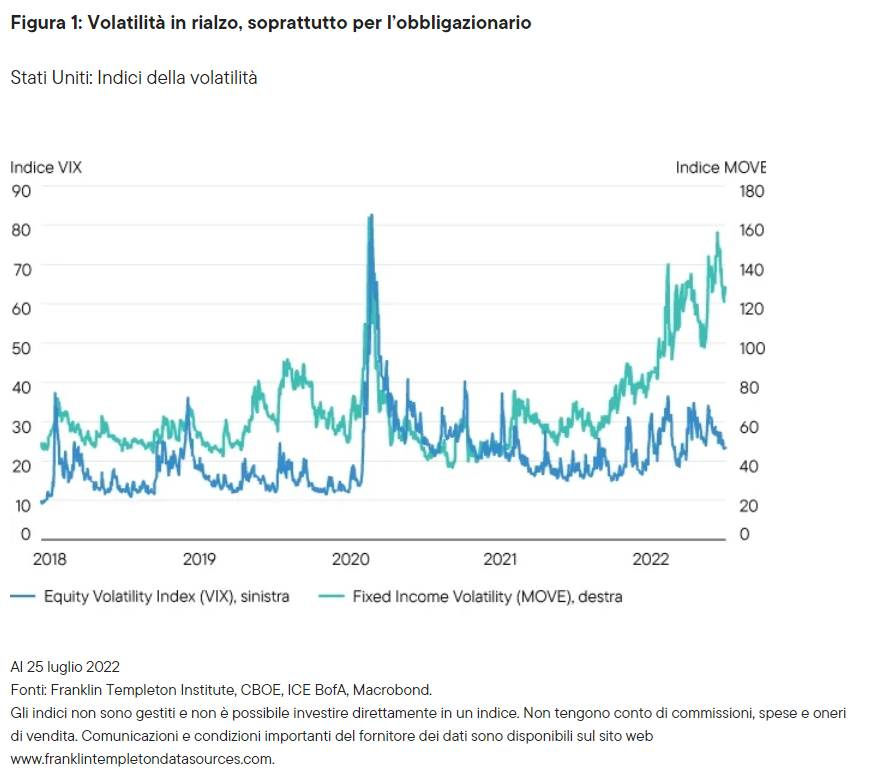

Va notato che la volatilità nel mercato obbligazionario è insolitamente superiore a quella delle azioni (Figura 1). La responsabilità è in parte dell’inflazione e dei timori per il ciclo di irrigidimento della Federal Reserve (Fed), ma anche del forte impatto sui prezzi associato ai rendimenti obbligazionari che stanno salendo partendo da livelli iniziali molto bassi. Quando gli asset obbligazionari tradizionalmente “sicuri” sono alla testa del calo dei mercati di capitali, si è indotti a chiedersi come comportarsi in un contesto che in soli sei mesi è cambiato così decisamente.

Le risposte dipendono dalle esigenze, le preferenze e le tolleranze personali per il rischio. In linea generale, tuttavia, molti troveranno le soluzioni in nuove opportunità offerte da un ribilanciamento del portafoglio e del reddito.

Esaminando in modo più approfondito i fattori sottostanti che trainano i prezzi degli asset e la volatilità del mercato, un concetto importante da considerare per tutte le classi di asset è la duration. La duration si può definire semplicemente come il periodo per il quale si prevede di mantenere un asset. Quanto più lunga è la duration, tanto maggiore è il rischio (sensibilità ai cambiamenti dei tassi di interesse) e quindi il compenso ex ante necessario che un investitore dovrebbe chiedere. È per questo motivo, ad esempio, che le obbligazioni con una scadenza futura più lunga abitualmente offrono rendimenti superiori a quelli con scadenze più brevi. Inoltre, nella misura in cui i pagamenti generati da un asset con una duration lunga arrivano molto più tardi, come per esempio nel caso di obbligazioni con scadenza più lunga o azioni growth, i loro prezzi saranno più sensibili alle variazioni dei tassi d’interesse e i rendimenti rispetto agli asset esenti da rischio.

Rischio di duration: non solo per le obbligazioni

Molti investitori abitualmente associano la duration alle obbligazioni, ma anche il suo rapporto con le azioni è importante. Ad esempio, quando gli investitori pagano prezzi elevati per società in crescita che oggi non sono redditizie, stanno presumendo che eventualmente tali società guadagneranno abbastanza da giustificare valutazioni più alte. In effetti, le loro partecipazioni si basano sugli utili e i dividendi futuri, non su quelli presenti.

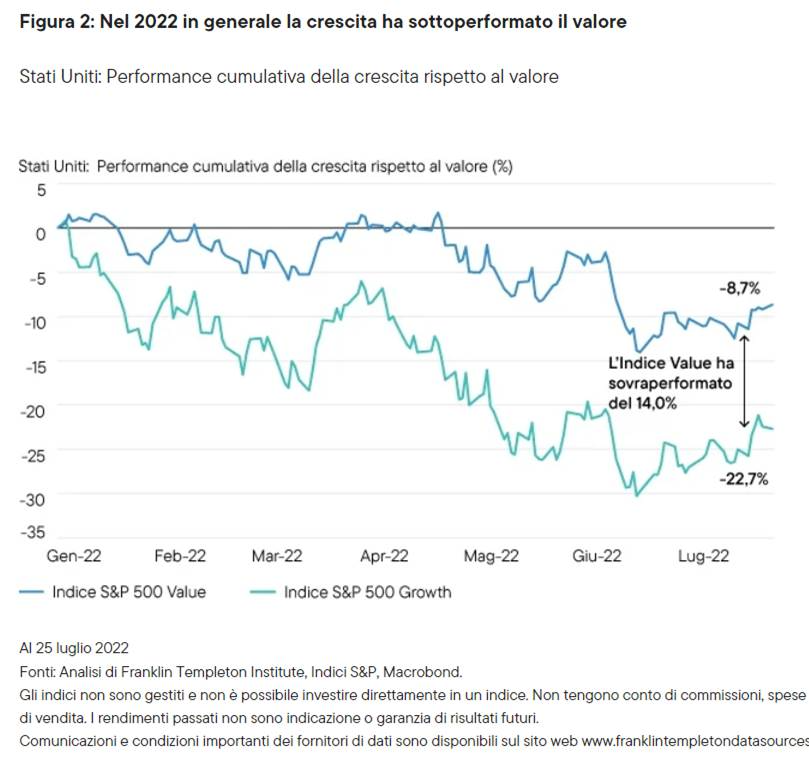

Ne consegue che le condizioni favorevoli alla duration lunga sono spesso uguali sia per le azioni growth che per le obbligazioni, soprattutto riguardo alla presenza di tassi d’interesse bassi o in calo. Nel 2022 i tassi d’interesse sono saliti, mentre i mercati anticipano un notevole inasprimento della politica monetaria per combattere l’inflazione elevata. Non sorprende che l’andamento delle obbligazioni con duration più lunga e delle azioni growth sia stato deludente.

In questo scenario di sottoperformance della duration e aumento della volatilità, non è sorprendente che anche le azioni growth abbiano sottoperformato, soprattutto in relazione alle azioni value (Figura 2).

Essere difensivi significa davvero essere al sicuro?

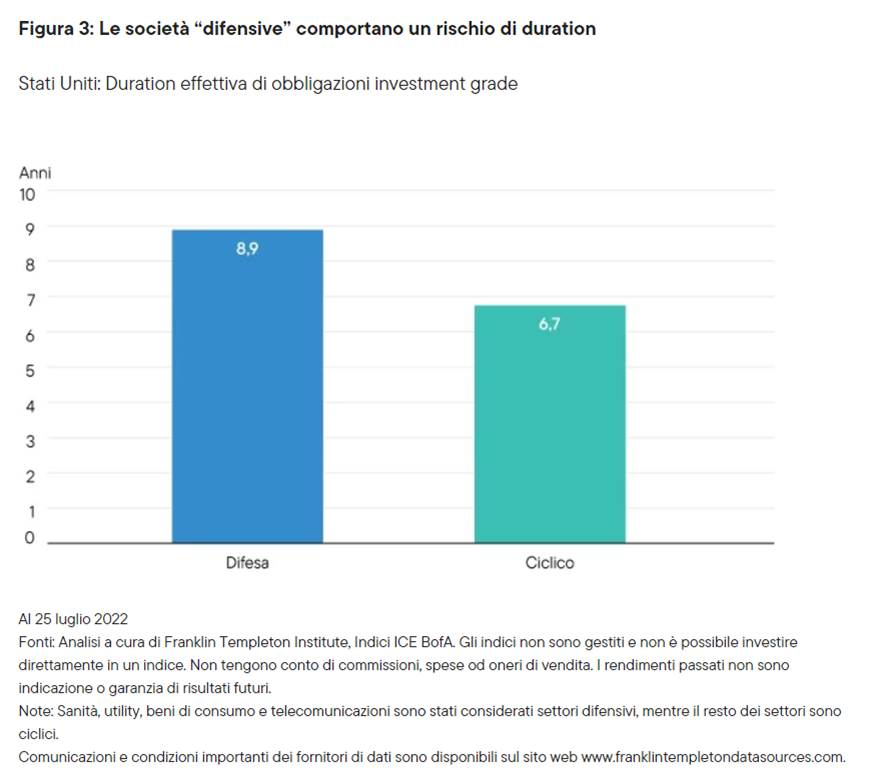

Il lato positivo della medaglia è che dopo decenni di calo dei tassi d’interesse, gli aumenti dei rendimenti obbligazionari stanno finalmente cominciando a offrire opportunità di reddito migliori nei mercati del reddito fisso. In vari segmenti diversi del mercato stanno emergendo prospetti di aumenti del reddito, ad esempio obbligazioni corporate, obbligazioni governative e prestiti a tasso variabile. Con l’inasprimento della politica monetaria e l’aumento del rischio di recessione, gli investitori orientati al reddito dovranno analizzare più attentamente il rischio di credito, che abitualmente aumenta con il rialzo dei costi di finanziamento corporate e l’indebolimento dell’economia. Ad esempio, mentre le obbligazioni di società “difensive” (come possono essere i produttori di beni essenziali) possono presentare caratteristiche di “qualità” più elevata, vi è un elemento di rischio legato ai tassi d’interesse dovuto alla loro duration più lunga (Figura 3).

Le opportunità di allocazione all’interno del reddito fisso si stanno allargando

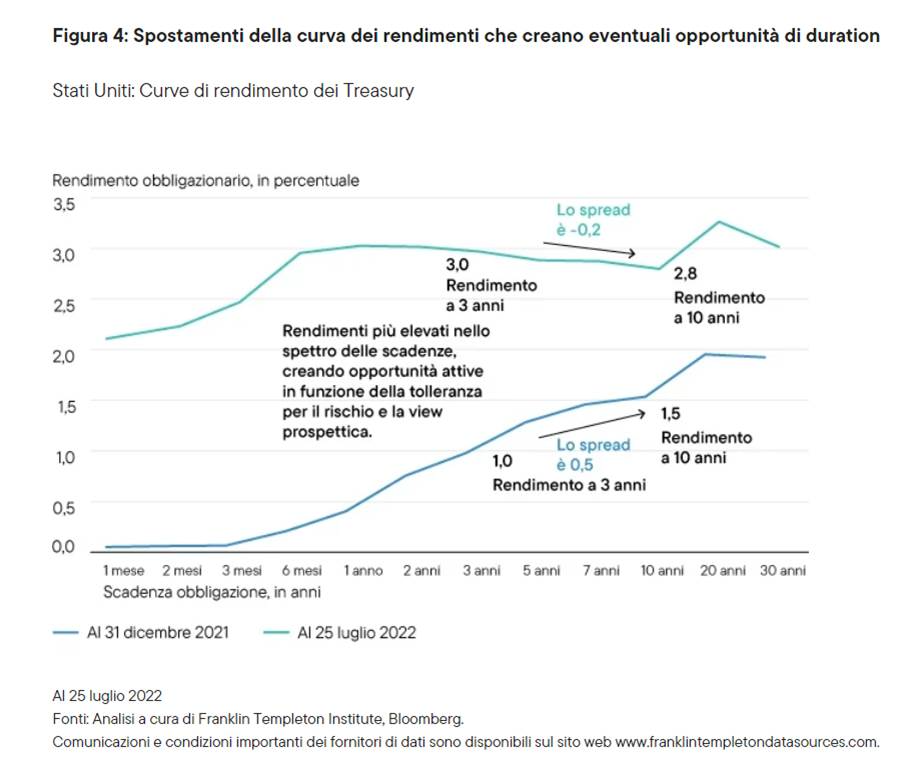

Gli investitori possono ottenere buoni frutti con un ribilanciamento dinamico del reddito e possibili aumenti di capitale, soprattutto in periodi di aumento della volatilità e incertezza. Con l’aumento di quest’anno dei rendimenti dei Treasury USA per tutte le scadenze, sorge la domanda su dove opportunità e rischio siano ottimizzati sulla curva del rendimento. Nella figura seguente, illustriamo la curva del rendimento (rendimenti obbligazionari per varie scadenze) per i Treasury USA all’inizio dell’anno e oggi. La curva si è contemporaneamente spostata verso l’alto (vale a dire, tutti i rendimenti sono saliti) e appiattita, per cui la differenza tra i rendimenti obbligazionari a tre e dieci anni è passata da 0,5% a -0,2%.2

Perché un investitore dovrebbe mantenere in portafoglio un’obbligazione a 10 anni a fronte di un rendimento annuale inferiore? La risposta si trova nel pensare alla direzione futura dei tassi d’interesse e i rendimenti obbligazionari. Se i tassi d’interesse sono vicini a livelli massimi e di conseguenza destinati successivamente a scendere, un investitore potrebbe ottenere un reddito da scadenze a 3 anni e possibili guadagni di capitale da obbligazioni a 10 anni. Un’allocazione ottimale tra queste due possibilità può creare un saldo rischio/ricompensa appropriato per gli scopi di un investitore specifico. Nel contesto attuale, queste scelte attive stanno diventando più prevalenti.

Considerare la duration delle azioni è più importante che mai

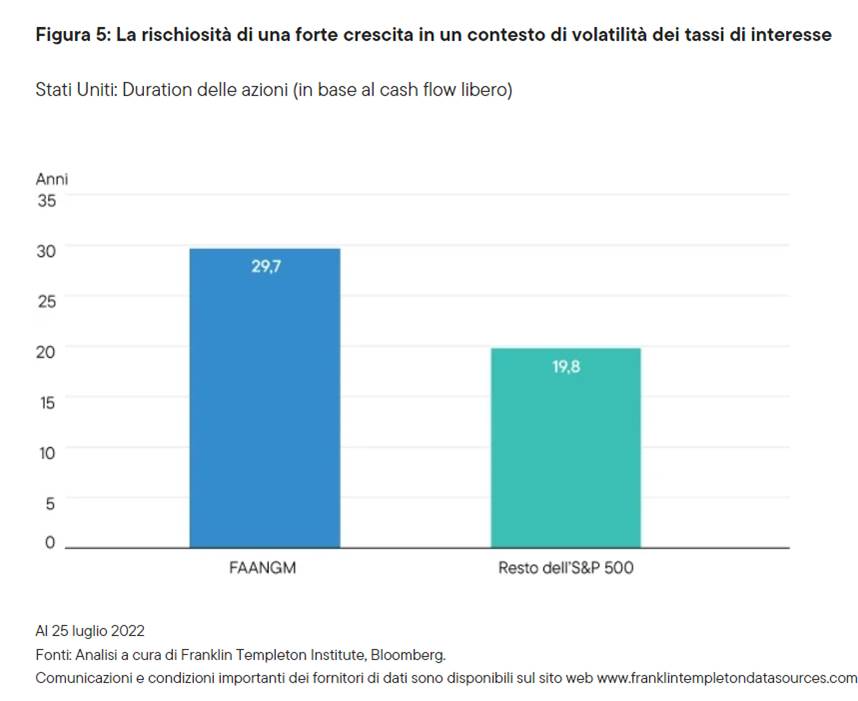

Ovviamente, un ribilanciamento dinamico richiede la valutazione continua delle prospettive del mercato, soprattutto per quanto riguarda la politica della Fed, l’inflazione e la crescita. Nella misura in cui l’inflazione potrebbe presto arrivare a un picco e la crescita rallenta, estendere la duration è razionale, e ancora di più se in combinazione con il reddito generato da titoli e obbligazioni con duration più breve. Secondo me questa combinazione potrebbe essere preferibile all’assunzione del rischio di credito. Utilizzare il cash flow libero come un proxy per i rendimenti obbligazionari, la duration spiega la sottoperformance di quest’anno dei titoli migliori dell’anno scorso (il gruppo FAANGM composto da Facebook, Apple, Alphabet, Netflix, Google e Microsoft) nell’Indice S&P 500, che hanno una duration molto più lunga rispetto al resto dell’indice, come illustrato nella Figura 5.

E che cosa si può dire del reddito generato dalle azioni tramite dividendi? Negli Stati Uniti, il rendimento attuale dei dividendi è inferiore a quello delle obbligazioni corporate e governative. Ciò vale sia per il mercato in generale che per molti titoli. Ad esempio, il rendimento da dividendi di Coca Cola l’anno passato è rimasto relativamente costante a circa 2,8%.3 La debolezza nei mercati obbligazionari peraltro ha fatto salire il rendimento dell’obbligazione investment grade Coca Cola con scadenza nel 2032, da intorno all’1,9% all’inizio dell’anno a più del 3,6% a metà 2022.4 Gli investitori conservatori, pertanto, con appetito per il reddito potrebbero preferire scambiare le azioni Coca Cola con le obbligazioni della società, per ottenere rendimenti migliori in quelle che altrimenti sono condizioni del mercato ancora volatili.

L’aumento dei tassi d’interesse pone dei rischi, come si è visto chiaramente nel 2022. Tuttavia può anche offrire opportunità tramite reddito e ribilanciamento. La pressione sulla duration delle azioni e delle obbligazioni persisterà fino a che non avranno completato il loro corso i fondamentali e i fattori tecnici (ovvero l’inflazione e il rischio della Fed, nonché il deleveraging della parità di rischio). Il ribilanciamento dinamico può incrementare i rendimenti per unità di rischio e offrire opportunità di reddito migliori per gli investitori. La bottom line è che con il cambiamento dei fondamentali merita riesaminare i portafogli per assicurare che le allocazioni siano ancora coerenti con la propensione al rischio degli investitori e i rendimenti attesi.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa