Asset allocation: l’aumento dell’inflazione non significa la fine dei portafogli 60/40

Anche in un mondo in cui le azioni e le obbligazioni globali sono positivamente correlate, il modello 60/40 offre valore agli investitori.

Vanguard prevede che la correlazione negativa dei rendimenti di lungo periodo tra azioni e obbligazioni si riproporrà a fronte dei timori che un’inflazione elevata e una politica monetaria più restrittiva potrebbero far persistere una correlazione positiva.

La nostra analisi suggerisce che il modello 60/40 d’investimento multi-asset continuerebbe a fornire valore agli investitori in un regime di correlazione positiva.

I portafogli tradizionali 60/40 producono valore anche rispetto alle alternative di copertura dell’inflazione in condizioni di inflazione elevata e correlazione positiva.

La temuta situazione per il modello 60/40 si è materializzata nel 2022, quando sia le azioni, sia le obbligazioni hanno fatto registrare rendimenti negativi nello stesso anno per la prima volta dal 19771.

Si tratta di un dato in netto contrasto con altri periodi in cui la componente azionaria del portafoglio 60/40 ha sofferto, come nei primi anni 2000 o nei primi anni ’90, quando la perdita sulle azioni è stata almeno parzialmente compensata dal rendimento totale delle obbligazioni2. In altre parole, il modello 60/40 ha tipicamente aiutato gli investitori multi-asset a superare i periodi difficili dei mercati grazie alla correlazione negativa dei rendimenti tra azioni e obbligazioni.

Il catalizzatore dei rendimenti negativi dello scorso anno e della correlazione positiva tra mercati azionari e obbligazionari è stata la drastica politica di stretta monetaria adottata dalle banche centrali per contrastare l’inflazione persistentemente elevata, in una situazione di bassa crescita economica. Questo perché l’aumento dei tassi fa scendere i prezzi delle obbligazioni e la stretta monetaria tende a penalizzare gli utili reali delle aziende, il che significa che anche i prezzi delle azioni scendono.

Quindi, con l’inflazione che si dimostra vischiosa, il che potrebbe richiedere ulteriori rialzi dei tassi, si teme che una situazione di inflazione più elevata e di correlazione positiva sia destinata a rimanere. In particolare, gli investitori potrebbero temere che il persistente aumento delle correlazioni possa comportare in futuro una minore diversificazione delle obbligazioni e che il concetto di portafoglio 60/40 debba essere rivisto.

Nelle nostre previsioni economiche e di mercato per il primo semestre 2023 riteniamo che a livello globale l’inflazione scenderà nei prossimi 12 mesi circa e che si ristabilirà la correlazione negativa tra i rendimenti a lungo termine di azioni e obbligazioni. Ma se non fosse vero?

In questo articolo analizziamo che cosa significherebbe per gli investitori multi-asset se i rendimenti azionari e obbligazionari dovessero rimanere positivamente correlati.

Quanto è importante questa correlazione?

La correlazione dei rendimenti tra le classi di attivi è una componente importante della costruzione del portafoglio e, quanto più bassa è la correlazione, tanto maggiore è il vantaggio della diversificazione. Questo vale a livello sia di singoli titoli, sia di asset class per i portafogli multi-asset.

Più precisamente, la correlazione fornisce una stima di come due variabili, nel nostro caso i rendimenti di azioni e obbligazioni, sono correlate. Quando la correlazione è negativa significa che, in media, i rendimenti obbligazionari aumentano quando i rendimenti azionari diminuiscono, e viceversa.

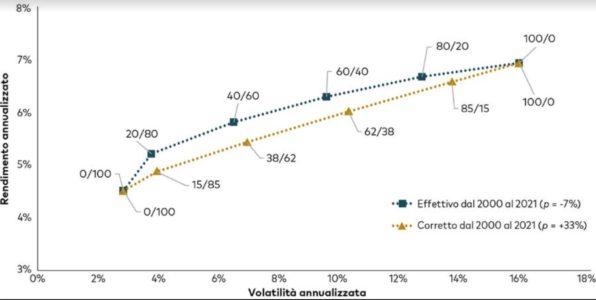

Talvolta, tuttavia, alla correlazione negativa viene data troppa importanza per quanto riguarda i benefìci della diversificazione. Nel grafico seguente sono indicate due frontiere efficienti, che evidenziano il miglior rendimento possibile a fronte del minor rischio possibile per sei diverse combinazioni di azioni e di obbligazioni, dal 100% di obbligazioni al 100% di azioni. La prima frontiera – in marrone- è costruita utilizzando la correlazione media tra azioni e obbligazioni dal 2000 al 2021, pari al -7%. In questo caso il portafoglio 60/40 ha un rendimento previsto del 6,3% e una volatilità del 9,4%.

Poi, a parità di condizioni, costruiamo la stessa frontiera, ma questa volta ipotizziamo una correlazione dei rendimenti molto più alta e positiva del 33%, che corrisponde al livello medio di correlazione tra azioni e obbligazioni negli anni Novanta. Anche in un regime di correlazione positiva, chi investe in un portafoglio di tipo 60/40 dovrebbe modificare solo marginalmente la ripartizione degli investimenti, portando le azioni al 62%, per ottenere un risultato simile, con un rendimento annualizzato del 6% e una volatilità del 10,1%.

Le migliori frontiere di rischio/rendimento in diversi regimi di correlazione tra azioni e obbligazioni globali

La performance passata non è un indicatore affidabile di risultati futuri. Fonte: Bloomberg. Note: I dati si riferiscono ai rendimenti totali mensili in USD dal 1° novembre 2000 al 31 dicembre 2021. Le azioni globali sono rappresentate dal MSCI ACWI Index. Le obbligazioni globali sono rappresentate dal Bloomberg Global Aggregate Index Value (USD Hedged). La correlazione tra azioni e obbligazioni osservata nel periodo è stata del -7%. Il coefficiente di correlazione (+33%) è stato stimato utilizzando gli stessi indici tra il 1° gennaio 1990 e il 31 dicembre 1999.

Benché i rendimenti medi siano inferiori nel regime di correlazione positiva rispetto a quello di correlazione negativa, la differenza nei risultati di rendimento è probabilmente meno significativa di quanto molti investitori potrebbero aspettarsi.

La conclusione che se ne ricava è che la correlazione è importante, ma probabilmente non quanto la maggior parte degli investitori potrebbe credere. Vale anche la pena notare che le proprietà di diversificazione delle obbligazioni continuano a funzionare anche quando l’obbligazionario è correlato positivamente alle azioni.

E che dire delle alternative di copertura dell’inflazione?

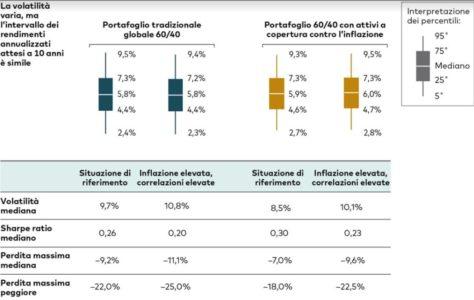

Gli economisti di Vanguard negli Stati Uniti hanno effettuato simulazioni per due portafogli in due scenari diversi, come illustrato nel grafico seguente. Un portafoglio era composto per il 60% da azioni globali e per il 40% da obbligazioni globali. L’altro aveva una ripartizione del 10% nelle materie prime, al posto della quota equivalente della parte azionaria, e dell’8% in titoli del tesoro a medio termine protetti dall’inflazione (TIPS) per la parte obbligazionaria.

Uno dei due scenari è stato preso come base di riferimento, utilizzando le attuali proiezioni di Vanguard per i rendimenti delle classi di attivi in generale, l’inflazione e le correlazioni dei rendimenti nei prossimi 10 anni. L’altro prevedeva un futuro con un’inflazione più elevata e correlazioni più alte (in molti casi, una correlazione positiva anziché negativa).

Fonte: Vanguard, al 31 maggio 2023. Note: Il portafoglio 60/40 tradizionale è una combinazione di 36% di azioni statunitensi, 24% di azioni non statunitensi, 28% di obbligazioni imponibili investment-grade statunitensi e 12% di obbligazioni non statunitensi. Il portafoglio coperto contro l’inflazione è una combinazione del 30% di azioni statunitensi, del 20% di azioni non statunitensi, del 10% di materie prime, del 22% di obbligazioni imponibili investment-grade statunitensi, dell’8% di TIPS statunitensi e del 10% di obbligazioni non statunitensi. I seguenti indici sono stati utilizzati come rappresentativi delle singole classi di azioni: MSCI US Broad Market Index per le azioni statunitensi, MSCI All-Country ex USA Index per le azioni non statunitensi, Bloomberg US Aggregate Bond Index per le obbligazioni statunitensi, Bloomberg Global Aggregate ex-USD Index per le obbligazioni non statunitensi, Bloomberg US Treasury Inflation-Protected Securities Index per i TIPS e Bloomberg Commodity Index per le materie prime.

I portafogli nell’ipotesi di maggiore inflazione e maggiore correlazione presentano una volatilità più elevata e cali potenziali peggiori rispetto all’ipotesi di base. Questo vale sia per i tradizionali portafogli globali 60/40, sia per quelli comprendenti materie prime e TIPS. L’ultimo portafoglio ha presentato una volatilità leggermente inferiore rispetto ai portafogli tradizionali 60/40, in particolare con un minor rischio di ribasso.

L’aspetto interessante è la somiglianza della serie di risultati potenziali a 10 anni in entrambi i portafogli e per entrambe le ipotesi. Questo dato corrobora la nostra opinione secondo cui la ripartizione degli investimenti – e non l’inflazione o la correlazione – è l’elemento principale da cui dipendono i rendimenti a lungo termine.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa