Gli indicatori puntano a una recessione: perché allora gli USA continuano a crescere?

Un vecchio detto che circola tra gli economisti recita così: “Quando l’America starnutisce, il mondo prende il raffreddore”. La cosa potrebbe sembrare ovvia, considerando il peso dell’economia statunitense. Tuttavia esistono dei punti di vista alternativi.

Ad esempio, gli investitori che hanno vissuto gli shock a livello delle filiere nell’era Covid o la svalutazione del renminbi nel 2015-16 potrebbero pensare che l’economia globale danzi al ritmo di quella cinese. E gli Europei potrebbero puntualizzare che fu Klemens von Metternich, cancelliere austriaco ai tempi di Napoleone, ad affermare “quando la Francia starnutisce, il resto dell’Europa prende il raffreddore”.

Qualunque sia la vostra visione del mondo, è chiaro che l’America presenta alcuni segnali tipici di una recessione imminente. La curva dei Treasury è invertita da luglio 2022. I criteri per i prestiti bancari sono i più severi dal 2008. Indicatori anticipatori, produzione industriale e settore manifatturiero si collocano in zona contrazione. E, naturalmente, i postumi dell’inasprimento dei tassi più rapido operato dalla Federal Reserve (Fed) dai primi anni ‘80 del secolo scorso non si sono ancora palesati.

Alla luce di tutti questi elementi sfavorevoli, forse c’è da chiedersi:perché l’America sta ancora crescendo? Le stime in tempo reale “GDPnow” della Fed di Atlanta e della Fed di New York indicano che nel trimestre in corso l’economia USA sta crescendo tra il 2,1% e il 4,9% e forse crescerà di un ulteriore 2% nel quarto trimestre dell’anno.

Uno dei fattori che sostengono l’espansione negli Stati Uniti più che in altri Paesi è la costituzione di “risparmi in eccesso” durante la pandemia. Si tratta in sostanza della somma di due fattori: (1) stimoli fiscali senza precedenti e (2) “risparmi forzati” a causa della chiusura di molte attività e dei timori per la salute nell’era Covid.

Il concetto di risparmi in eccesso non è di norma contemplato nei libri di testo, ma del resto quella durante la pandemia non si può certo considerare una classica recessione. Mai nella storia moderna il prodotto interno lordo (PIL) degli Stati Uniti aveva subito una contrazione del 30% in un solo trimestre. È stata una prima volta anche per i lockdown nazionali e l’eccezionale abbondanza di misure espansive sul fronte monetario e fiscale. Secondo la Fed di San Francisco è quindi normale che “le stime circa l’ammontare complessivo dei risparmi in eccesso siano molto incerte”.

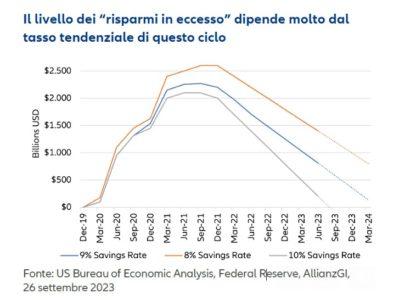

Il fattore determinante per tali stime è l’ammontare di reddito risparmiato dalle famiglie in questo ciclo economico, cioè il tasso tendenziale dei risparmi. Un trend più elevato indica che la gente risparmia una quota maggiore del proprio reddito e quindi ci sono somme “in eccesso” più esigue da impiegare.

Un tasso tendenziale più basso implica l’esatto opposto.

Piccole variazioni hanno un effetto molto importante. Ad esempio, uno studio condotto dalla Fed a giugno 2023 ha rivelato che i risparmi in eccesso sono stati esauriti nel primo trimestre dell’anno. Tuttavia ipotizzava risparmi mensili medi superiori al 10%, un livello osservato solo tre volte su base mensile tra il 1986 e il 2020. Supponendo un tasso tendenziale dell’8% nel ciclo in corso (più alto del 7,3% registrato nei dieci anni prima del Covid), i “risparmi in eccesso” potrebbero continuare a sostenere la crescita – e forse l’inflazione – ancora per qualche tempo. (Cfr. Grafico della Settimana).

La settimana prossima

La prossima settimana sarà l’ultima prima dell’inizio della stagione dei bilanci. Di conseguenza, le notizie potrebbero essere dominate da tre fattori: (1) il recente rialzo dei tassi di interesse, (2) il possibile shutdown del governo USA a partire dal 1° ottobre e (3) un’ondata di nuovi dati economici.

Per quanto riguarda l’aspetto economico, lunedì saranno resi noti i risultati dei sondaggi tra i responsabili degli acquisti (PMI) del settore manifatturiero di settembre per Italia, Francia, Germania e Stati Uniti, oltre al sondaggio Tankan sul comparto manifatturiero del Giappone per il terzo trimestre 2023.

Per martedì sono previste poche notizie, fatta eccezione per i nuovi posti di lavoro negli USA rilevati dal Job Openings and Labor Turnover Survey (JOLTS). La recente diminuzione di questo dato promette bene per un ribilanciamento del mercato del lavoro.

Mercoledì sarà una giornata più ricca di novità poiché saranno pubblicati i PMI relativi al settore dei servizi in settembre per Italia, Germania, Francia, Regno Unito e Stati Uniti. Conosceremo inoltre l’andamento delle vendite al dettaglio dell’area euro e dell’inflazione dei prezzi alla produzione di agosto.

Giovedì il Giappone sarà nuovamente sotto i riflettori poiché saranno resi noti la spesa delle famiglie in agosto, l’andamento dei salari e gli indicatori anticipatori. Alla luce del rapido incremento dei tassi dei mutui nel Regno Unito, gli investitori britannici monitoreranno i prezzi delle case segnalati dall’indice Halifax per vedere se sono scesi ancora.

Venerdì la settimana si concluderà con il rapporto sul lavoro negli USA. Le stime di consensus indicano una decelerazione delle assunzioni in settembre, ma non dimentichiamo che tale fenomeno potrebbe dipendere dalla scarsa disponibilità di forza lavoro a fronte dell’aumento dei nuovi posti. La disoccupazione dovrebbe diminuire, mentre la crescita salariale potrebbe accelerare.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa