È tornato il reddito nel “reddito fisso”, ma quanto sarà “fisso”?

Negli ultimi due anni, i rendimenti di tutti i segmenti obbligazionari sono aumentati più volte. I rendimenti dei titoli governativi core si attestano ormai in positivo, quelli delle obbligazioni dei mercati emergenti sono raddoppiati (dal 4,5% a quasi il 9%), e quelli degli indici high yield europei sono triplicati, passando dal 2,3% a oltre il 7%. I rendimenti si sono ormai stabilizzati su questi tassi elevati.

È tornato il reddito nel reddito fisso

L’aumento dei rendimenti obbligazionari fa sì che il carry trade[1] sia ancora una volta un driver fondamentale della performance delle obbligazioni. Questo fa ben sperare per il mercato, dato che nel lungo periodo il fattore che contribuisce maggiormente alla performance di un’obbligazione è il suo rendimento, a condizione che si mitighino eventi imprevisti nell’ambito del credito, che è il motivo per cui esistono i gestori attivi. Ciò è particolarmente vero ora che il carry trade1, anziché il calo degli spread[2], rappresenta il principale driver di performance. Quanto più a lungo gli spread resteranno invariati, tanto più a lungo si presenteranno opportunità interessanti da cogliere.

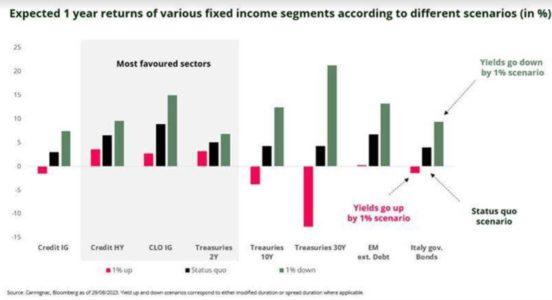

Pertanto, la domanda che ci si pone è: in caso di cambiamenti della situazione attuale, e qualora i mercati obbligazionari non dovessero generare il rendimento “promesso” (come illustrato dagli istogrammi neri nel grafico sopra riportato), cosa potremmo invece aspettarci che accada e quale sarebbe l’impatto sui mercati obbligazionari?

Quanto è “fisso” il reddito fisso?

Nel nostro scenario economico di riferimento, prevediamo un’accelerazione della ripresa economica della Cina e la continua resilienza dell’economia statunitense, il che probabilmente sosterrà l’ipotesi di un soft landing del ciclo economico globale nei prossimi sei mesi, un contesto particolarmente positivo per i mercati obbligazionari.

I due rischi principali per il nostro scenario di riferimento sono rappresentati da: a) aumenti inaspettati dell’inflazione, che spingerebbero al rialzo i tassi di interesse, con gli operatori di mercato costretti a rivedere le proprie previsioni di disinflazione e di politica monetaria, b) un brusco rallentamento della crescita del PIL, con conseguente calo dei tassi di interesse, soprattutto dovuto al fatto che i tassi di interesse reali sono ormai particolarmente restrittivi. Entrambi gli scenari sono illustrati nel grafico sopra riportato tramite gli istogrammi verdi e rossi.

È interessante sottolineare che in ambito obbligazionario il nostro modello semplice ma realistico mostra che alcuni segmenti possano generare rendimenti positivi in tutti e tre gli scenari. I mercati del credito che offrono rendimenti interessanti, credito strutturato e titoli governativi a breve termine sono particolarmente interessanti, e pertanto giocano un ruolo determinante nella nostra allocazione.

Quindi, ora che il reddito è tornato nel reddito fisso, gli investitori non devono preoccuparsi se il contesto sarà più “fisso” in termini di tassi di interesse.

La teoria alla base della nostra valutazione

L’impiego di un modello basato su semplici ipotesi può contribuire a determinare la traiettoria attesa per il rendimento di un investimento obbligazionario. Esso può essere suddiviso in due componenti:

la componente di carry trade, che dipende dal rendimento offerto dall’obbligazione;

la componente del prezzo, che è funzione dell’andamento dei rendimenti obbligazionari (a parità di condizioni, l’aumento del rendimento obbligazionario ha un impatto negativo sul prezzo dell’obbligazione, e la diminuzione del rendimento obbligazionario ha un impatto positivo sul prezzo dell’obbligazione).

Pertanto, nel medio termine, ad esempio un anno, è possibile calcolare il profitto o la perdita di ogni componente.

Consideriamo un ipotetico esempio di un indice dei titoli di Stato italiani. Attualmente, un indice dei titoli di Stato italiani offre un rendimento del 4% e presenta una duration modificata pari a 5,4.

– Scenario di riferimento: l’obbligazione offre un carry trade del 4% su 1 anno.

– Scenario alternativo n. 1: i rendimenti obbligazionari aumentano dell’1%. Il rendimento diventerebbe del 4% per la componente di carry trade –5,4% per la componente prezzo = –1,4%.

Scenario alternativo n. 2: i rendimenti obbligazionari diminuiscono dell’1%. Il rendimento diventerebbe del 4% per la componente di carry trade + 5,4% per la componente prezzo = 9,4%.

[1] Carry: il carry trade può essere definito come il denaro che un investitore guadagnerà detenendo un’obbligazione, e dopo aver tenuto conto dei costi di finanziamento. Il carry trade è una metrica che indica agli investitori in che modo il tempo potrà giocare a loro favore e in che misura, o meno.

[2] Spread: i gestori obbligazionari analizzano gli spread sui rendimenti tra i vari tipi di obbligazioni per confrontare i premi per il rischio. Ad esempio, quando gli spread tra i titoli governativi e le obbligazioni societarie diminuiscono, significa che il premio per il rischio tra questi due tipi di titoli sta diminuendo. A titolo di esempio, un titolo Treasury Note decennale con un rendimento del 5% e un’obbligazione societaria decennale con un rendimento del 7% hanno uno spread creditizio di 200 punti base.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa