Azioni & obbligazioni: bene i Treasury, in calo titoli energetici e tech

L’ondata di vendite di titoli di Stato statunitensi ha superato ogni previsione. I rendimenti a dieci anni dei Treasury USA hanno raggiunto il massimo degli ultimi 16 anni, superando quota 5%, circa 100 punti base in più rispetto alle nostre stime di fair value (4% circa). In un momento in cui la più grande economia mondiale sembra destinata a rallentare e i rischi geopolitici sono in aumento, rendimenti così alti appaiono molto interessanti a qualsiasi investitore che desideri rafforzare le proprie difese. Il nostro modello classifica i titoli di Stato statunitensi come “convenienti” per la prima volta da giugno 2021. Per questi motivi manteniamo il nostro sovrappeso sui Treasury USA.

Continuiamo, inoltre, a sovrappesare le obbligazioni in valuta locale dei mercati emergenti: questa asset class ha già beneficiato dei tagli dei tassi d’interesse delle banche centrali dei Paesi in via di sviluppo. La prospettiva di un apprezzamento delle valute dei mercati emergenti, però, significa che tali obbligazioni potrebbero guadagnare ancora di più: sembra infatti probabile che le economie emergenti possano superare le proprie controparti sviluppate.

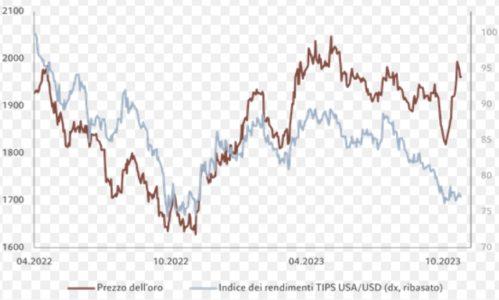

Fig. 1 – L’oro splende

Prezzo dell’oro vs tassi reali statunitensi e dollaro

Fonte: Refinitiv, Pictet Asset Management. Dati relativi al periodo dal 01/04/2022 al 25/10/2023.

Per contro, continuiamo a sottopesare i titoli di Stato giapponesi. L’inflazione è ancora in aumento nella terza maggiore economia mondiale, che registra al contempo una forte crescita. Ciò suggerisce che la Bank of Japan non avrà altra scelta se non quella di abbandonare la sua politica monetaria ultra accomodante, sempre meno sostenibile , rialzando i tassi d’interesse nei prossimi mesi.

Per quanto riguarda il credito societario, sottopesiamo le obbligazioni high yield statunitensi: è probabile che i tassi di insolvenza dai bassi livelli attuali aumenteranno di pari passo con l’irrigidimento dei criteri di concessione di prestito. L’oro dovrebbe beneficiare del calo dei tassi reali statunitensi e dell’indebolimento del dollaro, elementi che potrebbero tenere banco il prossimo anno. La nostra posizione resta di sovrappeso, sebbene la sua valutazione sia resa difficile dalla resilienza finora mostrata e dal rafforzamento che ha fatto seguito al conflitto tra Israele e Hamas (si veda la Fig.1).

Sostenuto da un rendimento migliore rispetto alle altre valute dei mercati sviluppati, il dollaro ha tenuto bene; tuttavia, il biglietto verde si trova ora ad affrontare la prospettiva di un calo sostenuto a causa di quello che consideriamo un deterioramento dei fondamentali economici statunitensi: prevediamo infatti che nel 2024 la crescita del PIL statunitense sarà inferiore a quella della maggior parte dei Paesi sviluppati. Per il resto, sovraponderiamo il franco svizzero, una valuta rifugio che beneficia della dinamica favorevole dell’inflazione nazionale.

Panoramica dei mercati globali: ottobre in rosso

Ottobre è stato un mese difficile per i mercati globali, terminato in rosso dalla maggior parte delle asset class. L’aumento delle tensioni geopolitiche (in particolare in Medio Oriente), la maggiore volatilità dei mercati e le comunicazioni contrastanti sugli utili hanno peggiorato il sentiment degli investitori. Nel complesso, le azioni hanno perso il 2,7% in valuta locale. La debolezza è stata diffusa e ha interessato tutte le principali regioni, colpendo sia i mercati sviluppati che quelli emergenti.

A oggi i risultati trimestrali per le aziende sia dell’S&P 500 che dello STOXX 600 hanno superato le aspettative; ciononostante, la crescita dei ricavi è stata contenuta e le indicazioni per il futuro sono rimaste per lo più invariate. Il calo dell’8% dei prezzi del petrolio ha fatto scendere i titoli energetici. Nel frattempo, i timori di crescita economica hanno pesato sui settori ciclici come titoli industriali, beni di consumo voluttuari e materiali. Anche il settore IT, il più performante quest’anno, ha chiuso il mese in rosso, segnando però un calo di appena il -0,8%. Il settore utility è stato l’unico a conseguire un piccolo rendimento positivo.

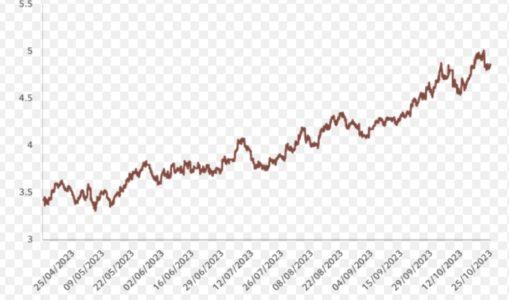

Fig. 2 – Sempre più in alto

Rendimenti dei Treasury statunitensi a 10 anni, %

Fonte: Bloomberg, Pictet Asset Management. Dati dal 12/04/2023 al 25/10/2023.

Le obbligazioni globali si sono indebolite, scendendo dello 0,9% nel corso del mese. Le perdite sono state particolarmente marcate per i Treasury USA, con i rendimenti del decennale che hanno superato il livello del 5% per la prima volta in 16 anni (si veda la Fig.2). L’ondata di vendite è stata innescata da una combinazione tra resilienza dei dati economici (che ha ridotto la probabilità di tagli dei tassi nel prossimo futuro) e attesa di volumi considerevoli di emissioni del Tesoro statunitense, volte a finanziare un allargamento del deficit di bilancio.

Nel mese di ottobre il dollaro ha perso il suo slancio al rialzo, ma ha ricevuto sostegno dai rendimenti, sempre più favorevoli rispetto alle restanti valute dei mercati sviluppati.

L’aumento dell’avversione al rischio si è dimostrato una manna per il bene rifugio per eccellenza, l’oro, salito del 7,5% a ottobre.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa