Perchè la liquidità non è tutto

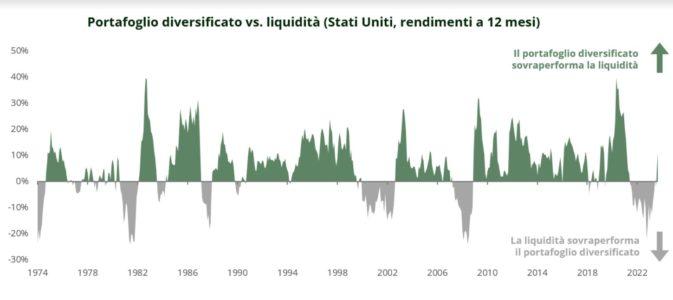

La liquidità e gli strumenti monetari hanno registrato performance positive negli ultimi 24 mesi, e migliori di quelle di un portafoglio diversificato esposto sia ai titoli azionari che alle obbligazioni (le sezioni in grigio nel grafico corrispondono a periodi in cui la liquidità ha sovraperformato rispetto a un portafoglio diversificato), in un contesto che ha offerto pochi rifugi sicuri agli investitori, con il protrarsi della peggiore fase di ribasso sui mercati obbligazionari1. Tale fenomeno ha probabilmente contribuito al successo degli ultimi appelli al risparmio nazionale lanciati dai governi europei2. Ma se, come oggi possiamo affermare, un tempo detenere liquidità era più vantaggioso che investire in azioni e obbligazioni, raramente è saggio basare le proprie previsioni per il futuro solo sui dati del passato.

Ricercare opportunità o investimenti sicuri?

Un portafoglio di liquidità costituisce un bene rifugio molto apprezzato, soprattutto in periodi di stagflazione3. Non è però semplice scegliere il momento giusto per disinvestire o reinvestire nei mercati azionari. L’esperienza insegna che la cosa migliore è che gli investitori investano in un portafoglio diversificato esposto sia alle azioni sia alle obbligazioni, anche quando la liquidità o gli strumenti monetari offrono rendimenti pari o superiori ai premi per il rischio azionario, ai rendimenti delle obbligazioni corporate o di quelle a lunga scadenza. Anche se può essere allettante assicurarsi rendimenti del 4% in euro (o del 5% in dollari) attraverso strumenti finanziari liquidi, qualsiasi investitore razionale preferisce guardare oltre l’innegabile carry4 offerto da tali strumenti a breve termine. Se l’obiettivo è il rendimento, altri segmenti e classi di attività offrono opportunità di gran lunga migliori.

Negli asset obbligazionari, si possono cogliere le opportunità offerte sia dalla componente del rendimento che da quella del prezzo. Questo è particolarmente vero perché il rischio di reinvestimento5 è reale, in un contesto in cui sia la BCE sia la Fed hanno probabilmente concluso i propri cicli di rialzi dei tassi. Sembra quindi possibile beneficiare sia degli interessanti rendimenti attualmente offerti dai mercati obbligazionari sia del prossimo calo dei tassi di interesse (che, a parità di altre condizioni, avrà un impatto positivo sui prezzi delle obbligazioni).

Nei mercati azionari, dobbiamo prepararci ad affrontare tempi più difficili, che potrebbero derivare da un contesto di crescita più lenta o di maggiore stagflazione, in cui è più probabile che l’inflazione sorprenda al rialzo piuttosto che la crescita al ribasso. Oltre a sapere intercettare il momento migliore, l’approccio più adatto a un simile dilemma risiede nel cosiddetto approccio “barbell”, con investimenti sia in azioni e settori6 destinati a trarre vantaggio da un’inflazione persistente e/o da misure di stimolo più aggressive in Cina, sia in comparti o titoli azionari difensivi7.

La liquidità sembra ben lontana dall’essere la soluzione. Ma può essere parte della soluzione, poiché riduce il rischio a breve termine e facilita la riallocazione dei nostri investimenti nella componente più promettente della strategia “barbell”, quando il contesto assume maggiore chiarezza.

1 Un’obbligazione statunitense a 10 anni ha perso negli ultimi tre anni tanto quanto l’indice S&P 500, dai livelli massimi a quelli minimi, nel periodo della crisi sanitaria. Un’obbligazione statunitense a 30 anni ha perso nello stesso periodo tanto quanto l’indice S&P 500, dai livelli massimi a quelli minimi, nel periodo della Grande Crisi Finanziaria.

2 Il BTP Valore dell’Italia e i Bons Van Peteghem del Belgio hanno raccolto sottoscrizioni per quasi 20 miliardi di euro ciascuno nel giro di pochi giorni.

3 La stagflazione è tipica di un’economia caratterizzata contemporaneamente da crescita lenta, disoccupazione elevata e aumento dei prezzi.

4 Il carry trade può essere definito come il denaro che un investitore guadagnerà detenendo un’obbligazione, e dopo aver tenuto conto dei costi di finanziamento. Il carry trade è una metrica che indica agli investitori in che modo il tempo potrà giocare a loro favore e in che misura, o meno.

5 Il rischio di reinvestimento indica la possibilità che un investitore non sia in grado di reinvestire gli afflussi di liquidità rivenienti da un investimento, quali pagamenti di cedole o interessi, a un tasso paragonabile con il tasso di rendimento attuale.

6 Oro, energia, materiali, Giappone, Cina.

7 Settore sanitario, titoli azionari di qualità, leader nei loro settori.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa