Azionario 2024, selezione dei titoli impeccabile per navigare un contesto di rischi elevati

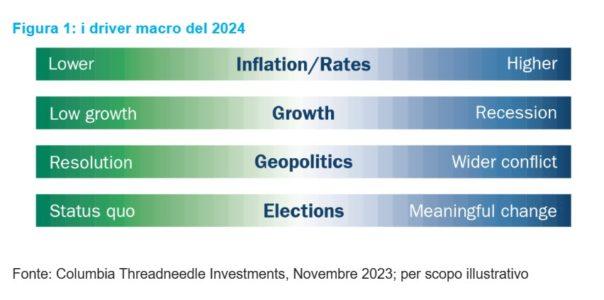

Per far fronte ai molteplici driver macro potenzialmente generativi di volatilità nel mercato azionario nel 2024 servirà costruire portafogli resilienti. A fronte dei numerosi potenziali fattori di incertezza che l’euiqty dovrà affrontare il prossimo anno, tra cui inflazione, recessione, elezioni e rischi geopolitici, gli investitori dovranno correre ai ripari creando un portafoglio in grado di fornire alfa, concentrandosi in primis sull’analisi dei fondamentali, piuttosto che limitarsi ad affrontare un simile scenario puntando su titoli growth invece che value o sulle large cap rispetto alle small cap.

I “tassi più alti più a lungo” creeranno una distinzione più netta tra vincitori e vinti

Guardando agli Stati Uniti, sembra che la Fed abbia concluso il ciclo di rialzo dei tassi, con la prospettiva di una pausa prolungata dato il contesto caratterizzato da inflazione vischiosa, dati sul mercato del lavoro stabili e una crescita economica altrettanto solida. È bene ricordare che lo sforzo operato dalle Banche centrali per riportare sotto controllo l’inflazione ha un impatto diretto sulle aziende. In primo luogo, questo incide in maniera significativa sulla domanda, in quanto i consumatori, una volta esauriti i loro risparmi, risentiranno maggiormente della stretta monetaria, riducendo i consumi non solo di beni voluttuari. In secondo luogo, l’incremento dei costi del fare impresa e di finanziamento graverà particolarmente sulle imprese di dimensioni ridotte, le cui attività operative dipendono da finanziamenti a breve termine. Infine, il potere di determinazione dei prezzi, che ha finora mantenuto alti i profitti di molte aziende, potrebbe indebolarsi in quanto sta diventando sempre più difficoltoso per le imprese trasferire l’aumento dei propri costi sui consumatori finali.

Riteniamo che al momento il rischio principale per i mercati sia che gli investitori stanno sottovalutando l’effettiva portata di un potenziale rallentamento economico. Infatti, considerando i livelli attuali di crescita economica, appare improbabile poter raggiungere l’obiettivo inflazionistico fissato dalla Fed al 2% senza una recessione potenzialmente grave. Pertanto, risulta essenziale sapere distinguere tra “vincitori e vinti” e la chiave per farlo sarà individuare aziende con bilanci solidi e molteplici fattori di crescita oltre alla riduzione dei costi (Figura 1).

Figura 1: i driver macro del 2024

I colossi tech non saranno gli unici a trainare il mercato statunitense

Nel 2023, trainati da rosee prospettive sulle infinite possibilità dell’IA, molti dei rendimenti accumulati dall’S&P500 sono riconducibili alle performance di una ristretta cerchia di aziende tecnologiche. In Columbia Threadneedle siamo convinti che l’Intelligenza Artificiale rappresenterà un elemento chiave di trasformazione e crescita economica trasversale, e non solo in relazione al settore tecnologico. Tuttavia, riteniamo che le tempistiche del mercato non siano realistiche e ipotizziamo l’avverarsi di tali previsioni tra tre-cinque anni, piuttosto che tra 12-24 mesi. Dall’altra parte, la concentrazione delle performance nel 2023 ha creato opportunità per gli investitori che si affidano alla ricerca, in quanto il bacino di aziende tecnologiche e di altri settori potenzialmente trascurati dal mercato è oggi più ampio. Riteniamo quindi che quando il trend di crescita farà ritorno il mercato sarà meno monolitico e le opportunità saranno più distribuite.

Con la prospettiva di un rallentamento economico è bene considerare anche un potenziamento delle allocazioni strategiche al di fuori degli Stati Uniti, con un focus particolare su mercati emergenti e small cap, due aree in cui, a nostro avviso, gli investitori detengono ad oggi allocazioni insufficienti. Attualmente le small cap sono convenienti poiché in caso di recessione sarebbero le prime ad essere colpite. Tuttavia, riteniamo vi siano buone opportunità di selezione dei titoli sia nelle small cap growth che in quelle value. Inoltre, in termini di rapporto prezzo/utili le valutazioni in Europa sono più interessanti rispetto agli Stati Uniti, ma i titoli potrebbero essere più sensibili ai fattori macro e ai tassi. In un simile scenario resta fondamentale, ancora una volta, un’attenta selezione.

Opportunità di investimento

Attualmente, i rendimenti della liquidità e dei mercati monetari sono ai massimi quindicennali, affermandosi come strumento preferito dagli investitori. Tuttavia, in un contesto di inflazione strutturalmente più elevata, gli investitori avranno bisogno di una rivalutazione del capitale, oltre che di reddito, per raggiungere gli obiettivi di investimento di lungo termine. Infatti, sebbene la liquidità offra un rendimento interessante in questo momento, è destinata a scendere non appena le banche centrali taglieranno i tassi. Un’ottima fonte di reddito sostitutiva sono le azioni a dividendo, che potrebbero offrire anche una rivalutazione del capitale. I titoli che pagano dividendi non sono però tutti uguali. Per generare flussi di reddito sostenibili bisogna trovare aziende che accrescano i dividendi e che siano dotate di bilanci in grado di sostenere tali distribuzioni anche a fronte di un aumento della volatilità.

Figura 2: trovare aziende di qualità può contribuire a generare performance superiori durante periodi di recessione

(Rendimenti medi cumulativi dei fattori, S&P 500, media %, durante le recessioni[1])

Fonte: Columbia Threadneedle Investments. I periodi di recessione considerati sono: bolla delle dot-com (03/2001-11/2001), crisi finanziaria globale (12/2007-06/2009) e pandemia del 2020 (02/2020-04/2020). In verde sono indicati i primi cinque titoli migliori e in rosso gli ultimi cinque. I rendimenti passati non sono indicativi di quelli futuri. Non è possibile investire direttamente in un indice.

In conclusione, il 2024 si profila come un anno potenzialmente difficile per gli investimenti azionari, ma restiamo convinti che le azioni rappresentino sempre investimenti strategici di lungo periodo. Se ai fattori di rischio non si oppongono scelta di investimento attive, e basate sulla ricerca di opportunità nel sovrappesare e sottopesare le società, gli investitori continueranno ad eguagliare le perdite subite da un indice come l’S&P 500. Pertanto, anche qualora gli investitori non ritengano necessario incrementare la propria allocazione azionaria, riteniamo cruciale astenersi dal vendere sulla base della mera volatilità a breve termine. Anche nell’eventualità di un effettivo rallentamento economico, quanti punteranno su società con solidi fondamentali avranno comunque l’opportunità di incrementare le proprie posizioni strategiche a lungo termine a prezzi interessanti.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa