Tre buoni motivi per investire nell’High Yield europeo

Da quando abbiamo lanciato il nostro primo fondo obbligazionario High Yield nel 1999, questa asset class, dapprima marginale e costituita da emittenti di bassa qualità e piccole dimensioni, ha acquisito nel tempo maggiore profondità e ampiezza e comprende oggi società di prim’ordine come Ford[1], Rolls Royce, IAG (proprietario di British Airways) e Telecom Italia[2].

Negli ultimi 25 anni il valore di mercato dell’universo high yield europeo è aumentato di oltre 20 volte, mentre il numero di emittenti è più che quintuplicato. Nel 2000 questo mercato comprendeva 11 settori, con telecomunicazioni e media che rappresentavano il 50% del totale. Oggi ne conta 18, gli stessi del mercato investment grade, e il peso dei comparti delle telecomunicazioni e media è sceso al 18%[3].

Di conseguenza, il mercato dell’High Yield europeo offre oggi un più ampio bacino di emittenti da cui attingere per la selezione degli investimenti, il che, grazie anche alla più ampia gamma di scadenze disponibili, accresce le possibilità di trading lungo la curva. Inoltre, la maggiore diversificazione settoriale ci consente, in quanto investitori attivi, di sfruttare al meglio i trend e fattori d’impulso, sia tattici che tematici, all’interno dei singoli comparti.

Incremento dei rendimenti e prospettive di default

Al momento, il mercato High Yield europeo offre un rendimento a scadenza del 6,9%[4], una prospettiva di rendimento totale allettante per un asset class a reddito fisso. Per quanto riguarda i rendimenti azionari, l’Euro Stoxx 50 ha registrato un rendimento annualizzato del 3,0% dal 2000 e del 6,8% dal 2010[5]. Malgrado i timori di insolvenza all’interno di questo mercato, le nostre stime per l’High Yield prevedono livelli di default modesti, attualmente corrispondenti ad un tasso cumulato del 3,9% da ottobre 2023 a ottobre 2025, pari a l’1,9% annualizzato. Ricordiamoci anche che la media di lungo periodo del tasso di default dell’High Yield europeo è oggi del 2,7% annuo[6].

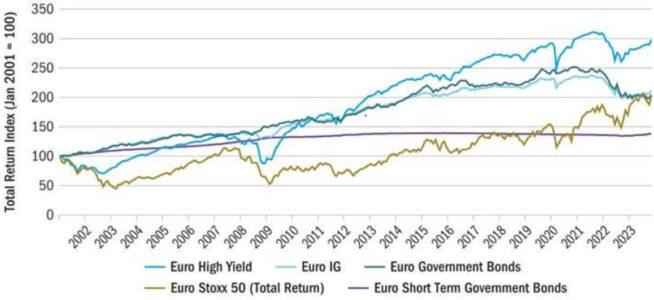

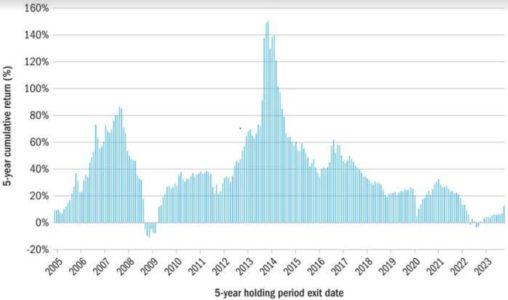

Nel lungo termine il mercato High Yield in euro ha sovraperformato le altre asset class europee; da gennaio 2001 il rendimento dell’indice del mercato High Yield è infatti quasi triplicato, in termini assoluti (Fig.1). Per questo motivo, riteniamo che per un investitore a lungo termine l’High Yield europeo possa offrire rendimenti interessanti. Analizzando l’andamento dei rendimenti per ogni periodo di detenzione di cinque anni intercorso dal 2000 ad oggi, per un totale di 228 osservazioni, è possibile notare come il mercato HY abbia conseguito un rendimento cumulativo mediano a cinque anni pari al 32,7%, registrando rendimenti negativi soltanto in nove dei 228 periodi osservati (Fig.2).

Fig.1 Sovraperformance dell’High Yield europeo

Fonte: Columbia Threadneedle Investments e indici BofA al 30 novembre 2023. L’indice di rendimento parte da gennaio 2001, la prima data per la quale sono disponibili i dati per i cinque indici.

Fonte: Columbia Threadneedle Investments, al 30 novembre 2023. Ogni barra indica il rendimento cumulativo di un periodo di detenzione di cinque anni. I rendimenti sono denominati in EUR.

Nonostante gli impressionanti rendimenti offerti a investitori di lungo termine, è bene ricordare come questi rendimenti possono essere influenzati negativamente dall’incremento dei tassi di default in periodi di maggiore stress economico. Consapevoli di questa possibilità, in Columbia Threadneedle adottiamo un processo d’investimento che mira a evitare perdite permanenti di capitale, grazie ad un’attenta gestione del rischio e un’approfondita attività di ricerca svolta da un team di analisti dedicato. In conclusione, possiamo quindi affermare che nel lungo periodo il mercato dell’High Yield europeo ha sovraperformato le asset class concorrenti sopra citate, garantendo una performance regolare in un orizzonte temporale di cinque anni.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa