“Private Asset 4.0”, verso una nuova era per i mercati privati

I mercati privati sono cresciuti e maturati negli ultimi vent’anni fino a raggiungere un valore atteso di 8.000 miliardi di dollari a fine 2021. Sono aumentati non solo in dimensioni, ma anche in varietà, fornendo agli investitori un’ampia gamma di driver di rendimento e profili di rischio.

Gli investitori hanno a disposizione opzioni che spaziano dal private equity al private debt, all’immobiliare e alle infrastrutture, e dagli investimenti ESG-aligned a quelli incentrati su sostenibilità e impatto. Inoltre, all’interno di ogni strategia, gli investitori possono diversificare su un’ampia gamma di tipologie e dimensioni di operazioni, che è ciò che chiamiamo la coda lunga dei private asset.

L’ampiezza e la complessità dei mercati privati porta inoltre gli investitori a essere sempre più selettivi, puntando ai profili di sostenibilità e impatto e alle opportunità che meglio si adattano ai loro obiettivi di rischio/rendimento.

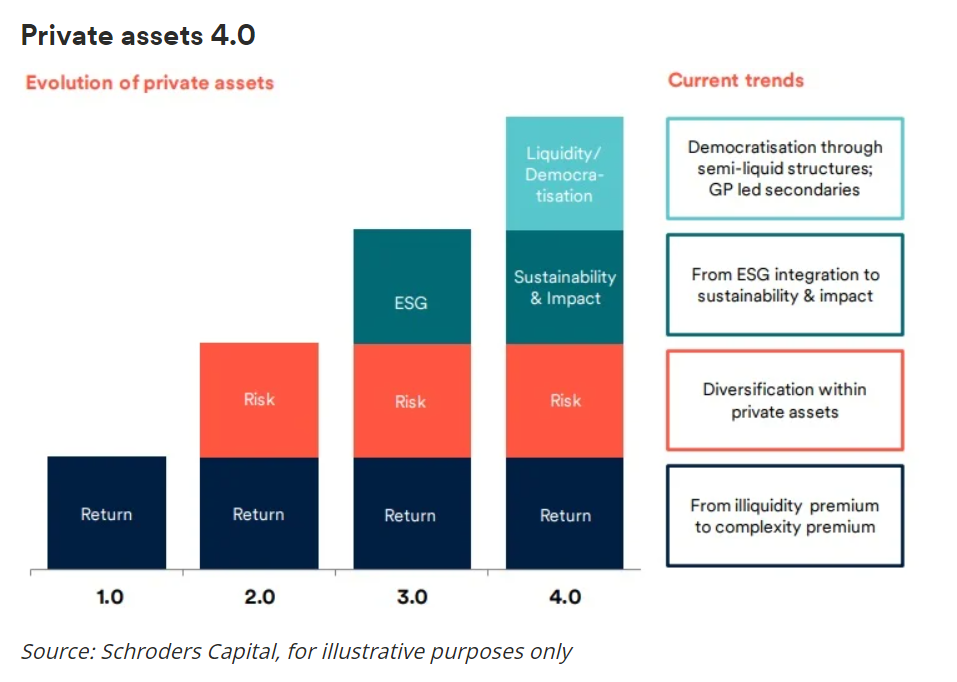

La pandemia ha accelerato l’evoluzione dei mercati privati verso quello che noi chiamiamo “Private Asset 4.0”, cioè la prossima frontiera degli asset privati, che include l’accelerazione della democratizzazione degli stessi e una maggiore attenzione agli investimenti a impatto.

Opportunità nei segmenti meno accessibili

Nei mercati privati, un fattore che viene spesso trascurato, da cui invece gli investitori possono trarre vantaggio, è la dimensione medio-piccola della stragrande maggioranza delle transazioni, che rappresenta il 95% di tutte le transazioni e il 50% del volume totale.

Dato l’alto numero di transazioni, la coda lunga degli asset privati fornisce agli investitori un’ampia gamma di opportunità per catturare quello che noi chiamiamo il “premio di complessità” – un set di competenze uniche, necessarie a cogliere le opportunità di investimento più complesse.

Secondo Tim Creed, Head of Private Equity Investments di Schroders Capital, le opportunità di piccole dimensioni sono quelle in cui le competenze e la capacità di accesso possono fare la differenza: “Continuiamo a considerare la sanità, la tecnologia e i beni di consumo come i tre settori più interessanti nell’ambito dei buyout. Anche se la concorrenza per questi deal è ulteriormente aumentata con la pandemia, continuiamo a trovare opportunità a prezzi attraenti proprio nel segmento di piccole e medie dimensioni di questi settori”.

È un punto di vista condiviso anche da Chantale Pelletier, Global Head of Infrastructure. Se i temi più rilevanti per gli investitori in infrastrutture sono variegati, la dimensione dei deal può ancora influenzarne significativamente il potenziale di rendimento: “A nostro avviso, la transizione energetica, la digitalizzazione e le infrastrutture di base sono i settori più interessanti. Notiamo che per i deal di medie dimensioni, le dinamiche sono più attraenti rispetto alle grandi transazioni, sia in termini di valutazioni e spread che di capacità di impiegare il capitale in modo tempestivo”.

L’evoluzione verso i Private Asset 4.0 offre nuove opportunità

Gli ultimi due anni hanno intensificato le tendenze già in atto. Di conseguenza, il percorso verso i “Private Asset 4.0” ha subito una decisa accelerazione.

In questo nuovo paradigma, l’approccio alla generazione di rendimento degli asset privati si concentra sempre più sul premio di complessità, ovvero l’extra rendimento che può essere catturato quando sussistono due fattori concomitanti: una situazione particolarmente complessa in termini di accesso, rischi e opportunità e quando servono competenze specifiche e rare per trovare, selezionare, negoziare, sviluppare e infine abbandonare l’investimento. La natura del premio di complessità differisce a seconda del tipo di asset, ma entrambe le condizioni sono necessarie affinché emerga.

La gestione del rischio si focalizza sulla diversificazione all’interno di tali asset, anche lungo la cosiddetta coda lunga. La dimensione relativa all’impatto degli investimenti viene incorporata e misurata in modo più coerente. Infine, nuove opzioni di liquidità guidano una continua democratizzazione degli asset privati e favoriscono l’accesso ai private asset da parte di nuovi gruppi di investitori.

Sebbene i mercati privati svolgano già un ruolo importante dal punto di vista ESG per via del lungo orizzonte di investimento e della loro notevole influenza sugli asset sottostanti, c’è ora una nuova spinta a generare un impatto misurabile oltre a risultati finanziari interessanti. Maria-Teresa Zappia, Head of Sustainability and Impact, sostiene che le asset class private – in particolare a causa dell’enorme influenza degli asset reali come l’immobiliare e le infrastrutture – abbiano un’immensa capacità di indurre un cambiamento positivo: “I private asset continuano a essere cruciali per l’obiettivo di offrire strategie sostenibili e d’impatto in aree chiave che riguardano le persone e il pianeta. La strada da seguire è chiaramente quella di distinguersi nella misurazione e nel reporting relativo all’impatto e nell’implementazione di best practice nel processo di investimento”.

L’ultimo aspetto dei Private Assets 4.0 destinato a modellare i mercati privati nei prossimi anni è la loro democratizzazione. Gli asset privati sono stati in passato appannaggio dei grandi investitori istituzionali. Anche questo è destinato a cambiare. Nelle parole di David Seex, Head of Private Asset Solutions: “Private Assets 4.0 significa che i clienti si stanno concentrando sempre più sulla generazione di un premio di complessità (oltre a un premio di illiquidità), e sulla ricerca di una migliore diversificazione all’interno delle asset class nei mercati privati. C’è anche una maggiore attenzione all’impatto e un interesse per strutture innovative con nuove opzioni di liquidità che fanno progredire sulla strada della democratizzazione degli asset privati.”

Tale contesto creerà nuove opportunità per gli intermediari e per gli individui che cercano la diversificazione attraverso i private asset.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa