Un cambiamento epocale

Prevediamo che il 2022 sarà caratterizzato da una crescita economica rallentata (ma ancora solida), pressioni inflazionistiche persistenti, tassi di interesse in lento aumento e da una riduzione delle misure di sostegno fiscali e monetarie. Investire in un contesto simile potrebbe risultare complicato, per questo suggeriamo di considerare diverse opportunità nell’asset allocation, che riteniamo possano essere efficaci, e — cosa altrettanto importante — riportiamo alcune considerazioni su ciò che potrebbe avere un impatto negativo. Nel nostro outlook illustriamo le principali strategie per costruire un portafoglio ottimale nel 2022.

- 2022 ancora un anno “risk-on”.

I mercati finanziari globali sembrano essersi attestati sui valori delle fasi centrali, o forse finali, del ciclo economico, ma non vediamo una recessione all’orizzonte. Prevediamo infatti che nel 2022 la crescita economica globale si manterrà saldamente al di sopra del tasso tendenziale. Anche se le valutazioni appaiono relativamente mature in molte aree dei mercati finanziari globali, crediamo possa ancora risultare utile mantenere un posizionamento risk-on.

In particolare, riteniamo che questo significhi dare rilievo nei portafogli ai titoli azionari pubblici e a una serie di asset alternativi. Per quanto riguarda i titoli azionari, manteniamo generalmente un approccio ciclico e vediamo valore nelle small cap statunitensi e nei mercati sviluppati al di fuori degli Stati Uniti. Ci focalizzeremo anche sugli investimenti nelle infrastrutture pubbliche, che troviamo più convincenti del real estate pubblico. Tra gli asset alternativi, restiamo positivi per quanto riguarda i mercati del credito privato e vediamo opportunità selezionate negli asset reali e negli asset del real estate privato.

Per quanto riguarda il settore obbligazionario, pubblico e municipale, vorremmo focalizzarci più sul rischio di credito che sul rischio di tasso d’interesse. Riteniamo che gli investitori possano trovare opportunità di rendimento e di total return spostandosi più in basso nello spettro del credito. Riconosciamo inoltre un certo valore nei municipals di lunga durata, mentre nei mercati globali del reddito fisso privilegiamo posizioni di minor durata, considerando l’andamento relativamente piatto delle curve dei rendimenti e la convinzione che le banche centrali non introdurranno misure eccessivamente rigide.

Infine, pensiamo che non sia strategico per gli investitori conservare liquidità. Sebbene disporre di una scorta di liquidità sia necessario, incoraggiamo gli investitori ad affacciarsi al 2022 in una posizione di pieno investimento, in linea con la strategia scelta e gli obiettivi di lungo termine.

- Attesa una crescita dell’inflazione e tassi d’interesse più alti (ma non reagite in modo spropositato).

Questo è il corollario delle nostre previsioni sulla crescita. Prevediamo che i tassi d’interesse si sposteranno un po’ più in alto nel corso del 2022 e, anche se questo non è il nostro scenario di base, non saremmo sorpresi se la Federal Reserve americana iniziasse ad aumentare i tassi prima della fine dell’anno. Allo stesso modo, riteniamo che l’inflazione si manterrà al di sopra dei valori medi pre-pandemia per tutto il 2022.

Riteniamo che i mercati abbiano per lo più già valutato questi rischi e siano in grado di gestire un’inflazione modesta e lievi rialzi dei tassi da parte della Fed. I mercati azionari e creditizi pubblici possono crescere ancora in un contesto di tassi bassi, ma in aumento, e di inflazione elevata. Gli asset reali e il real estate si confermano importanti strumenti di protezione contro l’inflazione, oltre a mantenere un’attrattiva di base.

A nostro parere gli investitori dovrebbero tenere d’occhio la situazione dei tassi d’interesse e dell’inflazione, ma senza esporsi troppo per cercare di ottenere una protezione contro l’inflazione o preparare i portafogli ad affrontare un’inflazione incontrollata o forti picchi dei tassi d’interesse.

- Strutturare il portafoglio

I tassi d’interesse dovrebbero salire nel corso del 2022, ma i rendimenti sono ancora vicini al minimo storico. Riuscire a generare una rendita sufficiente per il pensionamento di un singolo individuo o strutturare un portafoglio in grado di bilanciare asset e passivi continuerà a essere complicato.

Due considerazioni per un’asset allocation mirata a rendimenti di fascia alta:

- Puntare su aree del reddito fisso in cui c’è una sovrapposizione di qualità del credito bassa e di solidi fondamentali: troviamo particolarmente interessanti i prestiti a tasso variabile, i titoli privilegiati e i municipals ad alto rendimento.

- Assumersi un rischio di liquidità maggiore per accrescere il rendimento: dovrà esserci un’attenta azione di bilanciamento, ma a coloro che possono gestire l’illiquidità, suggeriamo di concentrarsi su investimenti in aree quali credito privato, debito real estate e asset reali privati.

I rischi da considerare

Quali sono i trend che potrebbero ostacolare le nostre posizioni? Proviamo a prendere in considerazione i punti a sfavore:

- Ripresa del COVID-19: prevediamo che la pandemia continuerà a rappresentare una crisi umanitaria in molte zone del mondo, ma crediamo anche di esserci lasciati alle spalle gran parte dei rischi economici e di mercato ad essa associati. Nuove varianti di coronavirus, problemi con la somministrazione dei vaccini o (speriamo di no) un nuovo e altrettanto letale virus, sarebbero sicuramente degli elementi di rischio sfavorevoli al nostro posizionamento risk-on.

- Inflazione incontrollata e perdita di credibilità delle banche centrali:se i tassi d’interesse dovessero impennarsi a causa di un ulteriore drammatico aumento delle aspettative inflazionistiche, il nostro consiglio di non puntare eccessivamente su quelle che sono chiaramente delle coperture contro l’inflazione, come l’oro o i TIPS, si rivelerebbe sbagliato. Allo stesso tempo, i mercati azionari e immobiliari risentirebbero del rialzo dei tassi e di una drammatica risalita della curva dei rendimenti.

- Un rallentamento della crescita organica o un errore nella politica della Fed: se dovesse emergere una minaccia economica in grado di innescare un rallentamento della crescita o addirittura una recessione – o se la Fed si facesse prendere dal panico e inasprisse troppo o troppo rapidamente la sua politica monetaria – le nostre previsioni sarebbero poco efficaci. I titoli obbligazionari a lungo termine e i settori difensivi del mercato azionario quali utilities e beni di consumo di base sarebbero nella short list dei porti sicuri.

Cinque temi per la costruzione del portafoglio

In linea con le nostre considerazioni generali sull’allocazione degli asset, le riflessioni e le migliori idee specifiche per asset class, il Global Investment Committee di Nuveen presenta una serie di temi per la costruzione ottimale del portafoglio nel 2022.

Cercare opportunità di ribilanciamento

La parola chiave qui è “ribilanciare”. L’inizio dell’anno è il momento in cui normalmente si rivalutano gli obiettivi di portafoglio di lungo termine, si interviene, se necessario, sull’asset allocation e i portafogli vengono ribilanciati in base all’andamento del mercato.

Siamo consapevoli del fatto che molti investitori non ribilanciano regolarmente, e questo potrebbe esporli a rischi involontari. Secondo noi tutti gli investitori istituzionali e individuali dovrebbero scegliere e gestire attivamente l’esposizione al rischio del loro portafoglio, in linea con gli obiettivi di lungo termine che si sono posti e con il contesto di mercato prevalente. Sia che vengano raggiunti attraverso un approccio di risk budgeting, diversificazione e asset allocation oattraverso un posizionamento specifico per asset class, ognuna di queste esposizioni dovrebbe essere scelta in modo intenzionale.

Bilanciare la crescita economica e i rischi di inflazione

Prevediamo che la crescita economica globale sarà un po’ più lenta rispetto al 2021, ma ancora al di sopra del trend di lungo termine. Riteniamo inoltre che le pressioni inflazionistiche continueranno per tutto il prossimo anno. Ci aspettiamo che questa combinazione si traduca in un trend soddisfacente di crescita pluriennale e in una certa pressione al rialzo sui tassi di interesse (simile forse a quella verificatasi tra il 2016 e il 2019).

Quando si tratta di “bilanciare”, gli investitori dovrebbero concentrarsi su investimenti che tengano conto di “crescita + inflazione” piuttosto che su esplicite coperture contro l’inflazione. I settori del credito a reddito fisso, le small cap statunitensi, il real estate pubblico e privato e gli asset reali sembrano tutte buone opportunità in un contesto di crescita modesta, inflazione moderata e tassi in lieve aumento.

Mantenere una rete più ampia per il rendimento.

Stiamo insistendo su questo punto da molto tempo e il messaggio di base resta valido: visto il rendimento molto basso delle asset class tradizionali del reddito fisso, gli investitori devono ampliare il loro universo. Pertanto, suggeriamo di esplorare nuove aree del panorama del reddito fisso, azioni che generano dividendi e settori alternativi, quali asset reali e credito privato.

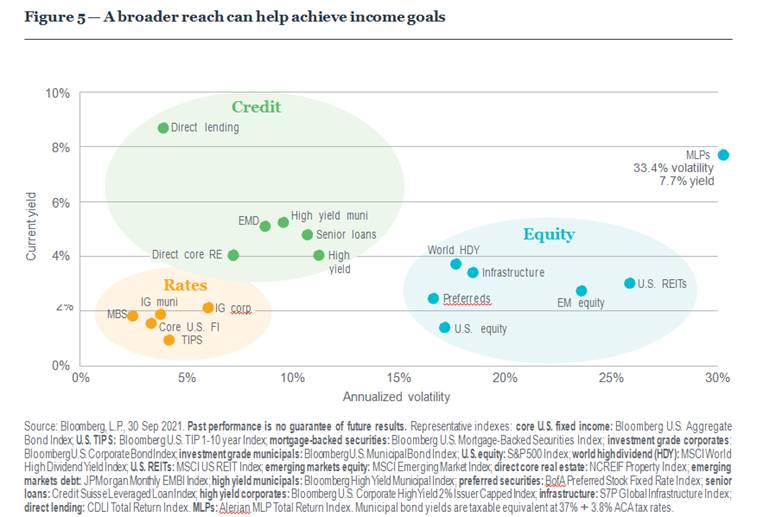

Seguendo questo approccio, è fondamentale comprendere i rischi associati e sceglierli in modo consapevole. Per facilitare il processo, abbiamo classificato le asset class in gruppi di rischio: rischio di tasso di interesse, rischio di credito e rischio azionario. Ciascun gruppo offre un diverso profilo di rendimento e volatilità, e suggeriamo agli investitori di diversificare tra opportunità di reddito e rischi, come indicato nel grafico 5.

Trarre vantaggio dai fattori ESG negliinvestimenti

L’accelerazione nell’utilizzo dei temi di investimento responsabile e dei fattori ambientali, sociali e di governance non accenna a diminuire. E per una buona ragione: siamo convinti che utilizzare fattori ESG negli investimenti non significhi escludere determinate tipologie di investimento, quanto avere a disposizione strumenti che permettano di esaminare le opportunità, e siano parte di un approccio più ampio volto a migliorare il processo di generazione del rendimento e di gestione del rischio.

La pandemia ci ha mostrato quanto una solida governance, la continuità operativa, il capitale umano e la gestione della supply chain siano fondamentali nel determinare le performance di tutte le asset class. Non crediamo che questa situazione cambierà. Allo stesso modo, i rischi e le opportunità legati al cambiamento climatico hanno un ruolo sempre più importante in tutti i portafogli. Sui mercati pubblici e privati stiamo individuando un numero crescente di spunti interessanti in aree quali energie rinnovabili, tecnologie pulite, sostenibilità alimentare e investimenti orientati alla diversity, all’inclusione e al benessere dei dipendenti.

Sfruttare la gestione attiva con l’avanzare delciclo

Nei prossimi anni, prevediamo volatilità crescente e maggiore difficoltà nel generare rendimenti. Una situazione che implicitamente evidenzia l’importanza della gestione attiva. Tutti i componenti del nostro Global Investment Committee e i team di gestione del portafoglio stanno identificando soluzioni d’investimento altamente idiosincratiche e in rapida evoluzione. Selettività, ricerca, flessibilità e fiducia possono davvero fare la differenza.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa