Un focus costante sull’obbligazionario rispetto all’azionario

I rischi a lungo termine legati a un’inflazione vischiosa, a cambiamenti della politica monetaria e a un rallentamento della crescita economica continuano a costituire una sfida per i mercati. In questo scenario incerto, Ed Perks, Chief Investment Officer di Franklin Income Investors condivide le sue ultime previsioni e le opportunità di investimento individuate nell’obbligazionario e nell’azionario.

Elementi chiave da ricordare:

- Sebbene stiano cominciando ad avere effetto i rialzi dei tassi d’interesse della Federal Reserve (Fed), l’inflazione è ancora vischiosa e prevediamo che la Fed potrebbe avere bisogno di più tempo per vedere quale sarà l’evoluzione delle condizioni economiche prima di iniziare a tagliare i tassi.

- I rialzi dei tassi d’interesse hanno portato recentemente a fallimenti di certe banche e un irrigidimento delle condizioni per la concessione di prestiti, che sta aiutando la Fed a raggiungere il suo obiettivo di inflazione ma non rispecchia la situazione del settore bancario complessivo.

- Preferiamo un’allocazione del 60/40, orientato più alle obbligazioni che alle azioni. Successivamente potremmo incrementare l’orientamento alle obbligazioni man mano che troviamo opportunità, soprattutto nel credito investment grade.

- In questo contesto incerto, siamo prudenti riguardo alle azioni e siamo convinti dell’importanza di un’ampia esposizione a settori diversi.

La possibilità di una pausa nei rialzi dei tassi d’interesse della Fed

Nella riunione di maggio relativa alla sua politica, la Fed ha alzato il tasso d’interesse ufficiale di 25 punti base (pb), e ora l’obiettivo è compreso in una fascia tra il 5,00% e il 5,25%. Riconsiderando la strada fatta, in circa 14 mesi la Fed ha alzato i tassi di 500 pb, con un irrigidimento notevole non solo per l’ammontare bensì anche per il ritmo. Ora vediamo chiaramente l’impatto che ha avuto questo ciclo di irrigidimento sulle aree dell’economia più sensibili ai tassi, ad esempio l’immobiliare residenziale, ma provocando anche ripercussioni nel sistema bancario.

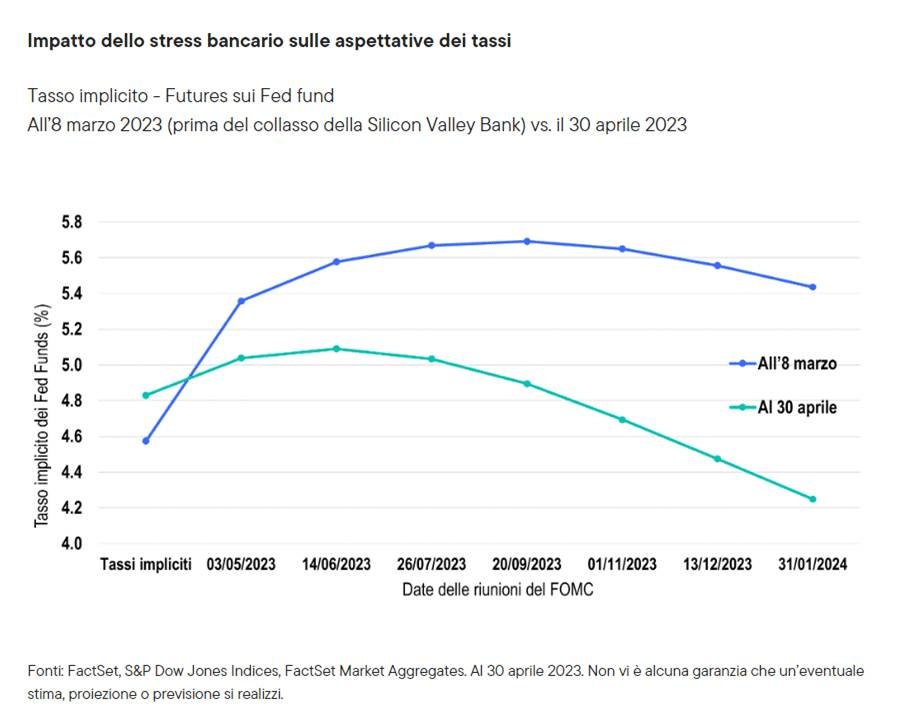

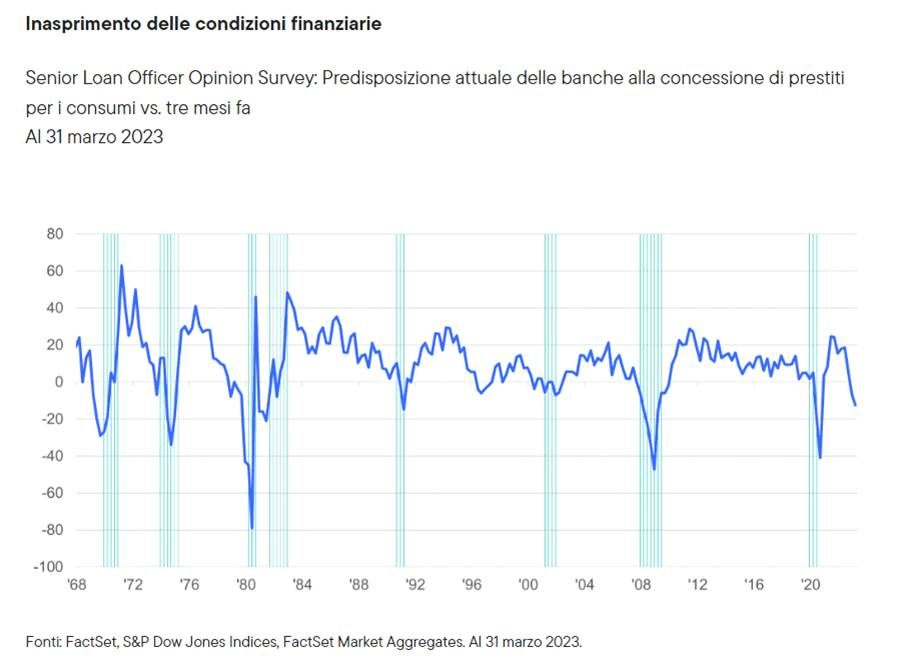

Siamo convinti che l’aumento di maggio potrebbe essere l’ultimo che vedremo in questo ciclo di irrigidimento – almeno per qualche tempo. Vi sono chiari segni di come l’economia statunitense si stia costantemente indebolendo, e siamo convinti che la Fed abbia compiuto un progresso sufficiente in territorio restrittivo sulla strada per raggiungere il suo obiettivo di inflazione del 2%. Inoltre, si stanno anche inasprendo le condizioni per la concessione di prestiti, svolgendo una parte del lavoro della Fed. I prezzi dei mercati attualmente considerano da tre a quattro tagli dei tassi fino alla riunione della Fed a gennaio 2024. A questo riguardo, tuttavia, siamo un po’ più prudenti, e riteniamo che la Fed abbia bisogno di più tempo per fare una pausa e vedere come si evolveranno le condizioni nell’economia generale prima di passare all’azione.

Sebbene il calo iniziale dai picchi dell’inflazione sia headline che core fosse arrivato con una rapidità relativa, predisponendo il mercato positivamente in vista di un possibile avvicinamento della Fed al suo obiettivo, stiamo riscontrando che nell’economia vi è ancora un notevole eccesso di liquidità. La spesa dei consumatori inizia a impallidire, ma l’inflazione core, sia per il Consumer Price Index (CPI) che per le Personal Consumption Expenditures (PCE) si sta rivelando più vischiosa, e rappresenta una sfida per la Fed. Il mercato del lavoro finora si è mantenuto resiliente, spingendo al rialzo i salari. Secondo noi si sta realizzando un progresso, ma dovremo essere più vicini al quarto trimestre 2023 per vedere una prova reale che i prezzi core stiano arrivando al punto in cui la Fed può iniziare a pensare di revocare la sua politica restrittiva e diventare un po’ più neutrale. Con una leggera contrazione dei prestiti, soprattutto per quelli accordati dalle banche regionali, l’impatto negativo sarà maggiore per le attività di piccole e medie dimensioni.

Stato di salute generale del settore bancario statunitense

Dopo la recente acquisizione da parte di JPMorgan Chase della First Republic Bank, la quarta banca statunitense fallita solo negli ultimi due mesi, gli operatori del mercato sono comprensibilmente preoccupati per la volatilità nel settore bancario. Chiaramente i rialzi dei tassi d’interesse sono stati all’origine di sofferenze per i bilanci di certe banche: Silicon Valley Bank e First Republic Bank sono due esempi di alto profilo. Quando vi sono shock di questo tipo, è sempre ragionevole attendersi che ne risentiranno certe banche con controlli sul rischio insufficienti o politiche di crescita aggressive. Ciò nonostante, non riteniamo che la turbolenza recente delle banche regionali rispecchi lo stato di salute del sistema bancario generale.

Uno spostamento di ampie dimensioni a favore dell’investimento in obbligazioni

Nella seconda metà del 2022, nella nostra strategia vi era stata un’importante rotazione dalle azioni alle obbligazioni. Rispetto a quella che è stata un’allocazione tradizionale del 60% ad azioni e 40% a obbligazioni, siamo passati a una ripartizione del 60% a obbligazioni e 40% ad azioni. Nei 15 anni dopo la crisi finanziaria, i tassi d’interesse erano saliti drasticamente, considerando il passaggio della Fed da zero a neutrale e infine a sufficientemente restrittiva in un breve arco di tempo. La conseguenza è stata un’ampia dislocazione nel mercato obbligazionario in generale, con un passaggio dei rendimenti al 4%-5% al 31 marzo 2023, rispetto ai rendimenti intorno al 2,5% del decennio precedente.1 Con questo rapido movimento dei tassi, le regole del gioco sono cambiate e abbiamo avuto una grande opportunità, soprattutto alla luce dell’attuale contesto macroeconomico incerto.

Andando avanti, siamo convinti che il reddito interessante delle obbligazioni continuerà ad essere importante, così come la capacità di questi titoli di essere più difensivi rispetto ad altri asset rischiosi. Nello specifico, continueremo a concentrarci su possibili opportunità nel credito societario investment grade, se l’asset class continua a offrire quelli che riteniamo rendimenti allettanti e potenziale di total return. Anche i Treasury USA continueranno prevedibilmente a costituire una quota core della nostra strategia, considerando che offrono una gestione del rischio di downside a fronte di possibili drawdown del mercato.

Contesto incerto per le azioni

Nel primo trimestre di quest’anno abbiamo visto una performance relativamente buona di certi segmenti del mercato azionario. Con la seconda parte del 2023 e nel 2024 prevediamo tuttavia utili societari piatti, o se possibile anche leggermente negativi. Finora vi è stata resilienza, ma le società stanno mostrando segni di crescenti difficoltà nel generare una crescita. Un motivo è il rallentamento della crescita economica. Sebbene molte società abbiano continuato a mostrare dinamiche positive relative al pricing, o al loro mix di prodotti e servizi, i ricavi stanno iniziando a scendere leggermente. Inoltre, con gli aumenti dei costi si sono indeboliti i margini.

Siamo convinti che i fattori sfavorevoli per le azioni siano più abbondanti d quelli favorevoli, e lo scenario economico è ancora incerto. Al momento attuale procediamo pertanto con molta cautela nell’incrementare un’esposizione azionaria.

Opportunità intersettoriali

Nell’ambito delle azioni, non ci limitiamo a considerare la situazione macro e le nostre aspettative per l’economia e i mercati, bensì approfondiamo anche le opportunità in settori diversi, tenendo conto della tremenda dispersione in atto nei mercati. Settori che l’anno scorso avevano sovraperformato, ad esempio le utility, la sanità e i beni di prima necessità, quest’anno finora hanno sottoperformato. Secondo noi non vi è nulla di sbagliato con questi tipi di società, ma preferiamo obbligazioni corporate con duration più lunga, che offrono rendimenti superiori e sconti rispetto al valore nominale. Queste hanno avuto un ruolo importante nel nostro passaggio a un aumento dell’esposizione obbligazionaria. Il nostro settore preferito nell’obbligazionario è la sanità, tuttavia manteniamo un’ampia diversificazione settoriale sia nell’obbligazionario che nell’azionario.

Nella nostra analisi al momento i mercati offrono buone opportunità di diversificazione, e siamo convinti che la diversificazione settoriale sia la chiave per contribuire a gestire il rischio generale nella nostra strategia.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa