Commodity Outlook: c’è ancora molto da recuperare

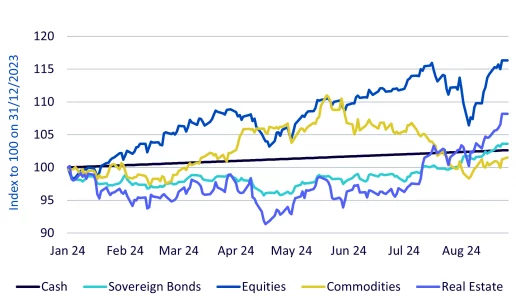

Fino a giugno 2024, le materie prime stavano andando bene, battendo le obbligazioni e gli immobili e tenendo il passo delle azioni globali (Figura 1). Luglio è stato un mese negativo per l’asset class e la volatilità del mercato ad agosto ha resettato il quadro di gioco. Si è trattato di un mese particolarmente insolito, che inizialmente ha gettato molti asset nel caos, anche se alla fine la maggior parte ha chiuso in rialzo. Abbiamo descritto gli eventi di agosto come un gran polverone. I dati deboli sul mercato del lavoro statunitense pubblicati il 2 agosto hanno innescato un sell-off degli asset di rischio, poiché i mercati temevano che la Federal Reserve statunitense avrebbe mantenuto una politica eccessivamente restrittiva per troppo tempo. A causa dell’apprezzamento dello yen giapponese nei confronti del dollaro statunitense, che ha innescato la liquidazione delle operazioni di carry trade, il 5 agosto 2024 le azioni giapponesi hanno registrato la peggiore sessione di trading dal 1987. Questo ha aggravato il sell-off globale, portando il VIX (Volatility Index sull’S&P 500) a un massimo intraday di oltre 60 il 5 agosto, ovvero un livello che avevamo visto l’ultima volta durante la pandemia di COVID (e prima ancora durante la crisi sovrana del 2011 e la crisi finanziaria globale del 2008). Anche l’OVX (volatilità del prezzo del petrolio) e il MOVE (volatilità del mercato obbligazionario) hanno subito un’impennata, segnando massimi plurimensili, sebbene l’aumento non sia stato così netto come quello registrato nel mercato azionario.

Tuttavia, la situazione si è calmata in tempi relativamente brevi. L’S&P 500, l’MSCI World e il Bloomberg Commodity Index sono tutti tornati ai livelli a cui abbiamo assistito all’inizio di agosto prima dell’accelerazione del sell-off (a volte superandoli), ma luglio era già stato un mese negativo per le materie prime. Il settore immobiliare e le obbligazioni sovrane hanno recuperato terreno ad agosto, dopo essere rimasti indietro fino alla metà di luglio. Questo significa che le materie prime occupano ora la posizione più bassa nel gruppo, senza riuscire a battere neanche la liquidità.

Figura 1: Performance dei prezzi degli asset a confronto

Fonte: WisdomTree, Bloomberg. Dal 31 dicembre 2023 al 26 agosto 2024. Tutti i rendimenti sono espressi in USD. Dati: Dati: Titoli azionari – MSCI World, Obbligazioni – Bloomberg Barclays Agg Sovereign TR Unhedged, Settore immobiliare – EPRA/NAREIT Global, Bloomberg Commodity Total Return Index, Liquidità – US T-bill 3-Month. La performance storica non è indicativa di quella futura e qualsiasi investimento può diminuire di valore.

Quindi, quali sono le prospettive per un recupero? Il lato positivo è che i tagli dei tassi sono all’orizzonte. Tra gli aspetti negativi abbiamo ancora le elezioni presidenziali statunitensi, con la politica commerciale globale che potrebbe diventare il campo si cui si combatte la battaglia.

Il ciclo dei tagli dei tassi di interesse ha inizio

Con gli Stati Uniti che, secondo le previsioni, si uniranno al Canada e a molte parti d’Europa nel taglio dei tassi d’interesse il 18 settembre, riteniamo che l’economia mondiale possa ricevere un ulteriore sostegno politico. Prima di iniziare a fare sul serio, la Cina ha aspettato che gli altri allentassero le condizioni monetarie. Un maggiore sostegno politico da parte del più grande consumatore di materie prime al mondo dovrebbe rappresentare una manna per le commodity.

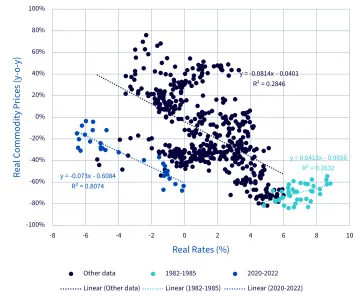

Storicamente, tassi d’interesse statunitensi inferiori costituiscono un fattore positivo per i prezzi reali delle materie prime (Figura 2). Notiamo che questa relazione si è invertita quando il prezzo del petrolio è crollato negli anni ’80. Durante la crisi legata al COVID, nonostante tassi più bassi favorevoli per le materie prime (con un beta analogo a quello di altri periodi), l’impatto dello shock ha causato un generale abbassamento dei prezzi (alpha inferiore).

Figura 2: Prezzi reali delle materie prime e tassi di interesse reali

Fonte: WisdomTree, Bloomberg, dati da giugno 1976 a giugno 2024. I prezzi reali delle materie prime sono calcolati utilizzando il Bloomberg Commodity Price Index e l’indice dei prezzi al consumo negli Stati Uniti. I tassi reali sono calcolati utilizzando i titoli di Stato USA nominali a 2 anni e l’indice dei prezzi al consumo negli Stati Uniti. Il periodo che va dal 1982 al 1985 mostra uno shock negativo dovuto ai prezzi del petrolio. Il periodo che va dal 2020 al 2022 corrisponde allo shock causato dal COVID. “Lineare” si riferisce alla linea di regressione per il set di dati in questione. Le equazioni di regressione sono indicate nel grafico, con l’ordinata che mostra il prezzo reale delle materie prime (variabile dipendente) e l’ascissa che illustra il tasso reale (variabile indipendente). R2 indica in che misura la variazione della variabile dipendente è spiegata dalla variabile indipendente (scala da 0 a 1). La performance storica non è indicativa di quella futura e qualsiasi investimento può diminuire di valore.

Commercio globale

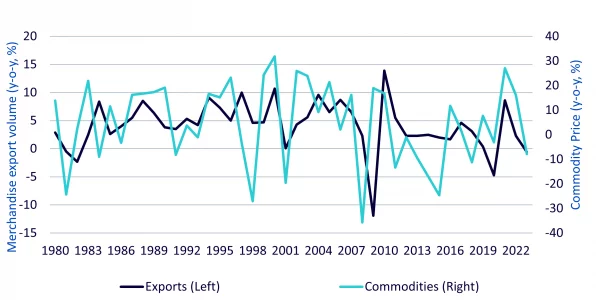

Il 2024 è stato e continuerà a essere un anno intenso dal punto di vista elettorale. Uno degli eventi più importanti è decisamente rappresentato dalle elezioni presidenziali statunitensi. Trump e il suo compagno di corsa Vance hanno condotto una campagna elettorale caratterizzata da un atteggiamento austero nei confronti del commercio. Se riusciranno a conquistare la Casa Bianca e a portare avanti le loro politiche elettorali, potremmo assistere a uno shock negativo per il settore, che potrebbe danneggiare i prezzi delle materie prime. La Figura 3 mostra che, storicamente, alla riduzione dei volumi delle esportazioni si associa un calo dei prezzi delle commodity. Al momento della stesura del presente post, i sondaggi indicano che la competizione Trump/Harris è serrata e quanto avvenuto in altri paesi (Francia, Regno Unito, India) ha messo in evidenza che gli esiti difficilmente sono prevedibili e che può accadere praticamente di tutto.

Figura 3: Volume delle esportazioni e andamento dei prezzi delle materie prime

Fonte: WisdomTree, Bloomberg, Organizzazione mondiale del commercio. 1979-2023. Le materie prime sono rappresentate dal Bloomberg Commodity Price Index. La performance storica non è indicativa di quella futura e qualsiasi investimento può diminuire di valore.

I piani proposti da Trump per l’introduzione di importanti tariffe sulle importazioni statunitensi potrebbero richiedere molti mesi prima di essere attuati. Tenendo presente che l’insediamento avverrà il 20 gennaio 2025, se ipotizzassimo un processo accelerato di tre o quattro mesi per la Sezione 301 dello US Trade Representative1 e poi un altro mese per l’approvazione, saremmo a metà del 2025. Durante tale lasso di tempo, le banche centrali di tutto il mondo effettueranno diversi tagli dei tassi d’interesse, stimolando l’economia globale. Come abbiamo detto in precedenza, l’oro trarrà vantaggio dallo stimolo monetario, ma i timori di una potenziale guerra commerciale potrebbero portare il metallo ancora più in alto, in quanto è spesso considerato una copertura contro le turbolenze geopolitiche ed economiche.

Sottolineiamo che al momento della stesura non sappiamo chi vincerà. È però probabile che gli Stati Uniti inaspriranno le condizioni commerciali anche laddove a vincere sia la Harris (forse, però, senza fare di questo l’elemento centrale della sua campagna elettorale). A maggio 2024, il presidente Biden ha annunciato un ampliamento delle tariffe della Sezione 301 nei confronti dell’importazione di diversi prodotti cinesi, tra cui pannelli solari, veicoli elettrici, batterie, risorse per la catena di approvvigionamento dell’energia verde, gru di banchina, prodotti in acciaio, prodotti in alluminio, siringhe mediche e dispositivi di protezione individuale (DPI). Se adottate, alcune delle nuove tariffe entreranno in vigore quest’anno, mentre altre saranno introdotte gradualmente nel 2025/2026. Ci sono delle eccezioni degne di nota. Ad esempio, l’aumento delle tariffe sulle batterie esclude le batterie agli ioni di litio per i veicoli elettrici.

L’anno scorso l’Unione europea ha introdotto il Regolamento sulle sovvenzioni estere. Le nuove regole consentono alla Commissione europea di affrontare le distorsioni causate dalle stesse, limitando gli investimenti quando si scopre che le imprese non europee beneficiano indebitamente di sussidi forniti dai loro governi. Tali controlli stanno ora prendendo di mira i produttori cinesi di tecnologie pulite. L’utilizzo delle nuove regole potrebbe provocare un calo degli scambi commerciali anche con l’UE.

Altri importanti catalizzatori per le materie prime

Di recente ci siamo espressi sulla relativa delusione economica della Cina, ma ci sono ragioni per essere ottimisti sui mercati delle materie prime, dato che il Paese sta cambiando il suo modello economico: China’s big move in the energy transition and what it means for commodities

Abbiamo anche discusso il motivo per cui il ribasso delle materie prime sembra esagerato, oltre al potenziale per i rally delle coperture delle vendite allo scoperto: What’s Hot: Have commodities hit peak bearishness? What happens next?

Tra la volatilità del mercato nell’ultimo mese e l’incertezza politica che ci attende, l’oro è stato chiaramente un vincitore. Prevediamo che continuerà a fare da protagonista e ci esprimiamo sul suo valore in tempi di tensione finanziaria: Gold usually dips before making substantial gains in financial crises. A seguire da vicino l’oro è l’argento: What’s Hot: Can silver win the gold medal?

LMF green

LMF green

Sala Stampa

Sala Stampa