Evergrande: rischio idiosincratico o sistematico?

In Cina prosegue la fase di regolamentazione da parte delle autorità, interessate a promuovere la “prosperità comune”. Contemporaneamente, il caso Evergrande continua a catturare l’attenzione degli investitori. Nonostante questo contesto di incertezza, le obbligazioni cinesi onshore si stanno dimostrando ancora una volta un importante strumento difensivo a protezione del portafoglio.

Il contesto

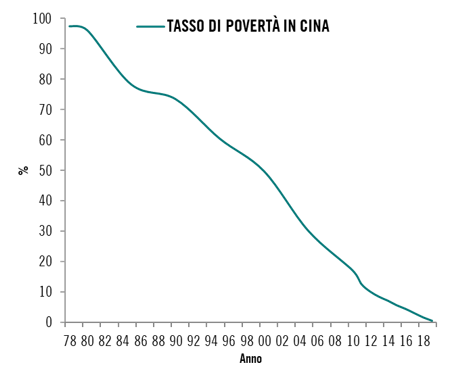

La recente stretta normativa da parte delle autorità cinesi su telecomunicazioni, istruzione e settore immobiliare ha innescato una fase di forte vendite sui mercati finanziari cinesi, in particolare tra le attività più rischiose. Le dimensioni complessive dell’intervento governativo e il suo impatto sulle prospettive di crescita dei settori menzionati sono ancora difficili da prevedere, ma pare chiaro che l’aumento del controllo normativo abbia a che fare con l’intenzione delle autorità cinesi di raggiungere l’obiettivo di lungo termine di trasformarsi in una “economia socialista moderna”. Dopo 30 anni di riforme economiche, infatti, la Cina è ora entrata in una nuova fase di sviluppo che enfatizza la “prosperità comune” (la fase precedente potrebbe essere definita come “prima di tutto lasciare che la popolazione si arricchisca” e ha portato all’eliminazione pressoché totale della povertà).

Cina; eliminata la povertà

Evoluzione del tasso di povertà in Cina

Fonte: Pictet, The World Bank, dati al 26.08.2021

Fonte: Pictet, The World Bank, dati al 26.08.2021

Il recente cambio di direzione non implica una repressione delle imprese private, considerate parte integrante dell’economia, ma indica che le autorità cercheranno di trovare un migliore equilibrio tra crescita e uguaglianza. In tal senso, le istituzioni cinesi potrebbero aver osservato le loro controparti sviluppate e capito che affidarsi esclusivamente a sistemi convenzionali come la tassazione per affrontare la disuguaglianza sociale non è sufficiente. Hanno deciso, invece, di imporre rigide micropolitiche per indurre le aziende ad assumersi responsabilità sociali. Una scelta che potrebbe rivelarsi controproducente nel breve termine ma dovrebbe portare sicuri benefici a lungo termine.

Internamente, la Cina si trova a dover fare i conti con il basso tasso di natalità e l’invecchiamento della popolazione, mentre le tensioni con gli Stati Uniti e alcuni altri Paesi sviluppati continuano a rappresentare problemi esterni strutturali. Di fronte a queste sfide, le autorità hanno compreso che la via da percorrere consiste nel migliorare i mezzi di sussistenza e il benessere della popolazione in modo tale che la struttura demografica migliori e la stabilità sociale venga mantenuta.

Da questa impostazione di fondo deriva la decisione di regolamentare settori chiave per il benessere della massa di persone, come telecomunicazioni, istruzione e settore immobiliare. Oltre a ciò, le autorità introdurranno sempre più politiche volte a sostenere le tecnologie verdi, motivo per cui gli investitori dovrebbero sviluppare un quadro ESG applicabile in modo specifico alla Cina.

Le implicazioni per i mercati finanziari

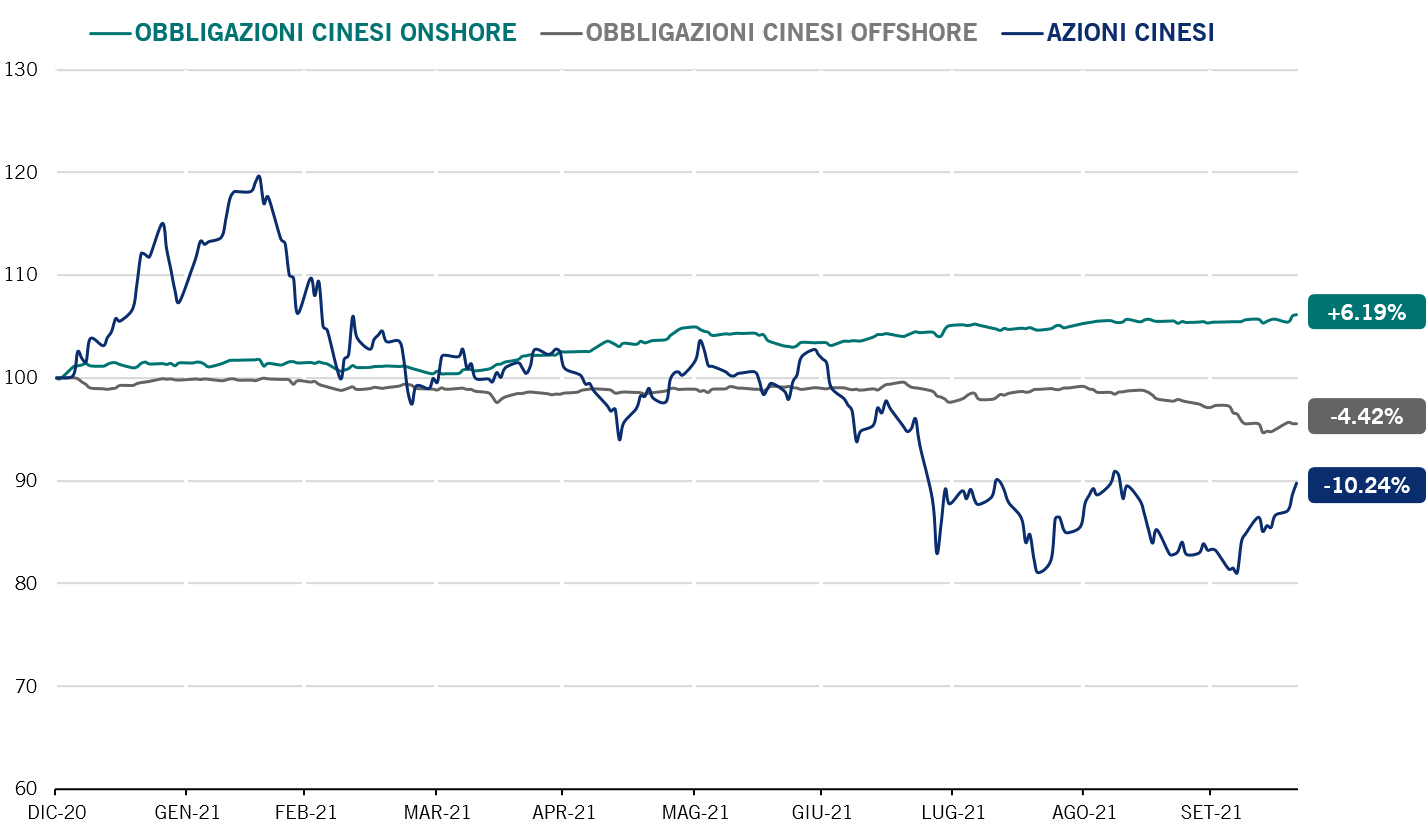

La fase di vendite si è concentrata sui mercati azionari, mentre le obbligazioni onshore sono rimaste alquanto stabili, nonostante qualche episodio di volatilità. Va considerato anche che le aziende delle telecomunicazioni e dell’istruzione hanno una presenza molto limitata all’interno del mercato obbligazionario (tipicamente sono ricche di liquidità).

Per gli investitori azionari, lo shock maggiore è stato registrato sul fronte dell’istruzione: il regolatore, infatti, ha trasformato in modo coatto le aziende di tutoring doposcuola in società no-profit, di fatto cancellando l’intero settore dall’universo di investimento dei portafogli azionari.

Analisi del contesto per i segmenti di mercato impattati in misura maggiore dall’intervento regolamentare

Per quanto riguarda il settore immobiliare, invece, va precisato innanzitutto che il controllo normativo in questo ambito non è una novità. Detto questo, il caso Evergrande (sviluppatore immobiliare) sta catalizzando l’attenzione degli investitori, influendo per lunghi tratti sull’andamento dell’intero mercato delle obbligazioni cinesi offshore (in USD) e, in particolare, su quello degli emittenti high yield del settore immobiliare. Chiaramente, la situazione è ancora in evoluzione e verosimilmente l’intervento governativo sarà dirimente. A nostro avviso, un’eventuale ristrutturazione del debito avverrà in modo più ordinato rispetto al passato, in quanto le autorità hanno accumulato più esperienza nella risoluzione di problemi di questo genere e considerato anche che l’intervento nel settore immobiliare è iniziato nel 2018. Inoltre, i mercati finanziari, in particolare gli investitori nelle obbligazioni cinesi, sono più preparati rispetto all’inaspettato default di Yongmei dello scorso anno. Pertanto, prevediamo che l’effetto di ricaduta su altri settori a causa del panico degli investitori sia gestibile, vista anche la volontà delle autorità di evitare il rischio sistematico, con la banca centrale che sarà pronta a intervenire per calmare il mercato se necessario.

Ad oggi le preoccupazioni risultano circoscritte su alcuni emittenti che presentano un elevato rischio idiosincratico, come Evergrande per l’appunto, e sul potenziale rischio di contagio ad altre aziende del settore e alla loro capacità di finanziarsi. Ciò nonostante, i fondamentali sono ancora solidi, con i 17 principali sviluppatori immobiliari che nel primo semestre hanno registrato una crescita del 26% su base annua delle vendite di contratti, raggiungendo, in media, il 47% dei loro obiettivi di vendita per l’intero 2021.

L’impatto diretto sul mercato delle obbligazioni cinesi onshore (in renminbi) è stato limitato. Infatti, a differenza del mercato delle obbligazioni cinesi offshore (in USD), nell’universo delle obbligazioni cinesi in renminbi il settore immobiliare pesa molto poco sul valore del mercato complessivo. In generale, questo mercato ha confermato le proprie caratteristiche difensive, che lo portano a comportarsi come bene rifugio nei momenti di incertezza, mostrando un andamento decorrelato rispetto a quello dei mercati azionari locali. È possibile affermare, quindi, che le obbligazioni cinesi onshore seguono quella logica di diversificazione tra bond e azioni che nel mondo sviluppato è venuta spesso meno nell’ultimo decennio.

Obbligazioni cinesi onshore: preziose caratteristiche difensive

Confronto tra le obbligazioni cinesi onshore (denominate in remimbi), le obbligazioni cinesi offshore (denominate in dollari) e le azioni cinesi

Fonte: Bloomberg, Pictet Asset Management, dati al 21.10.2021 relative agli indici Bloomberg China Aggregate, Bloomberg EM USD Aggregate – China, MSCI China (dati total return in USD).

Fonte: Bloomberg, Pictet Asset Management, dati al 21.10.2021 relative agli indici Bloomberg China Aggregate, Bloomberg EM USD Aggregate – China, MSCI China (dati total return in USD).

I possibili risvolti positivi

Uno dei potenziali effetti positivi del contesto attuale è che, visto l’impatto negativo che la stretta normativa ha avuto sul sentiment degli investitori e, almeno nel breve termine, sulla crescita, ci sono oggi meno probabilità di un inasprimento aggressivo delle politiche economiche.

Al contrario, le autorità hanno preparato le misure per contrastare il vento economico contrario nel caso in cui la crescita dovesse ulteriormente deteriorarsi in modo significativo. Con l’accelerazione nell’emissione di titoli dei governi locali, la spesa fiscale dovrebbe sostenere gli investimenti infrastrutturali nei prossimi trimestri. Nel frattempo, la politica monetaria rimarrà accomodante e utilizzerà anzi più strumenti per sostenere l’economia reale (sono stati già tagliati i tassi di riserva obbligatoria, RRR).

La regolamentazione introdotta, inoltre, porterà alla riduzione della leva finanziaria in alcuni settori, il che nel lungo periodo avrà l’effetto di migliorare i fondamentali di credito delle aziende che ne fanno parte.

Sul fronte azionario, invece, le difficoltà per i titoli cinesi quotati all’estero potrebbero portare a un maggiore sostegno agli investimenti diretti nella Cina onshore, ad esempio tramite la continua apertura del settore bancario/assicurativo o con la quotazione delle aziende tech sui listini domestici o di Hong Kong.

Infine, come nota di colore politico, il controllo sulle aziende cresciute “in misura eccessiva” a beneficio dell’intera popolazione e in favore di una maggiore uguaglianza non fa altro che incrementare la popolarità del Partito Comunista Cinese, aumentando la stabilità sociale e politica del Paese.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa