Da Invesco due nuovi ETF con esposizione al mercato cinese

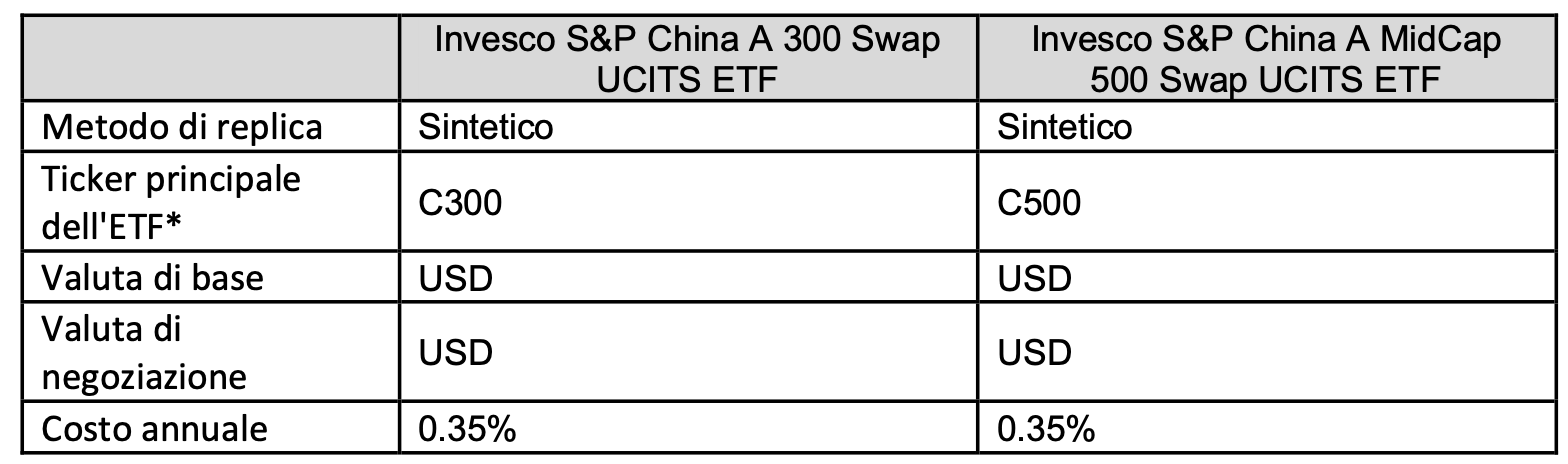

Invesco amplia l’offerta per gli investitori interessati a un’esposizione alla Cina, lanciando due ETF, uno incentrato sulle società più grandi e l’altro sul segmento mid-cap. L’Invesco S&P China A 300 Swap UCITS ETF e l’Invesco S&P China A MidCap 500 Swap UCITS ETF offrono entrambi i potenziali vantaggi strutturali forniti dal modello di replica sintetica dell’azienda.

Fabrizio Arusa, Senior Relationship Manager ed ETF Specialist di Invesco, ha dichiarato: “La Cina vanta già il secondo mercato azionario più grande del mondo, ed è sempre più diversificato. I nostri ETF mirano ad offrire agli investitori l’opportunità di essere ancora più precisi nella loro esposizione. Per esempio, se desiderano concentrarsi su aziende la cui crescita è guidata dai consumi interni, è più probabile che trovino questo tipo di opportunità nel segmento MidCap, mentre le aziende più grandi tendono ad avere un’esposizione internazionale”.

L’Invesco S&P China A 300 Swap UCITS ETF mira a replicare la performance di un indice S&P che comprende 300 dei più grandi titoli del mercato A-shares, mentre l’Invesco S&P China A MidCap 500 Swap UCITS ETF replica un indice composto dai 500 titoli più grandi sul mercato. Entrambi gli indici si concentrano solo sulle azioni di società costituite nella Cina continentale e scambiate in Renminbi sulle borse di Shanghai e Shenzhen. A differenza di alcuni benchmark concorrenti, entrambi gli indici rimuovono le società dell’Office of Foreign Assets Control (“OFAC”) Sanctions List.

Ogni ETF mira a raggiungere il suo obiettivo d’investimento detenendo un paniere di titoli di qualità e impegnandosi in contratti swap con una o più banche d’investimento. I titoli non sono tipicamente gli stessi dell’indice, ma ci si aspetta che forniscano un rendimento dell’investimento per l’ETF. Gli swap hanno normalmente lo scopo di fornire un tracking più stretto e coerente del rendimento dell’indice.

“La dinamica del mercato azionario onshore cinese – prosegue Arusa – può offrire un vantaggio strutturale per la replica sintetica. I Quant desk e gli hedge fund che gestiscono strategie market- neutral non hanno accesso ai metodi tradizionali per la copertura del rischio di mercato, quindi spesso usano derivati su indici scritti dalle banche. I nostri ETF potrebbero beneficiare di condizioni favorevoli sui mercati degli swap, anche se la potenziale sovraperformance dell’indice fluttua e non è garantita. Siamo molto lieti che Invesco abbia dato in licenza l’indice S&P China A 300 e l’indice S&P China A MidCap 500 per i suoi nuovi fondi negoziati in borsa. Siamo orgogliosi di offrire indici indipendenti e trasparenti agli investitori alla ricerca di esposizioni mirate alle azioni cinesi onshore.

Le A-shares stanno diventando sempre più importanti per gli investitori internazionali, e questi indici sono stati progettati per intercettare questo importante segmento di mercato”.

I due nuovi ETF seguono i lanci dello scorso anno dell’Invesco China All Shares Stock Connect UCITS ETF e dell’Invesco China Technology All Shares Stock Connect UCITS ETF.

* La classe di azioni GBP è disponibile anche per entrambi gli ETF su LSE, mentre le classi di azioni EUR (su Xetra e Borsa Italiana) e USD (su SIX Swiss Exchange) sono in fase di lancio.

Per informazioni sui rischi complessivi, si prega di far riferimento alla documentazione d’offerta. Il valore degli investimenti e qualsiasi reddito da essi derivante possono oscillare. Ciò è dovuto in parte a fluttuazioni dei tassi di cambio. Gli investitori potrebbero non ottenere l’intero importo inizialmente investito. Dal momento che una quota significativa del fondo è investita in paesi meno sviluppati, gli investitori devono essere disposti ad accettare un grado di rischio più elevato rispetto a un ETF che investe esclusivamente in mercati sviluppati. Il Fondo potrebbe essere concentrato in una regione o in un settore specifico oppure essere esposto a un numero limitato di posizioni, con conseguenti fluttuazioni più ampie del suo valore rispetto a un fondo maggiormente diversificato. Il valore dei titoli azionari e dei titoli legati ad azioni può risentire di diversi fattori, come ad esempio le attività e i risultati dell’emittente e le condizioni economiche e di mercato sia generali che regionali. Ciò può determinare fluttuazioni del valore del Fondo. La performance del Fondo può essere influenzata negativamente dalle variazioni dei tassi di cambio tra la valuta di base del Fondo e le valute a cui è esposto il Fondo. La capacità del Fondo di replicare la performance del benchmark dipende dalle controparti per garantire costantemente la performance del benchmark in linea con i contratti swap e, inoltre, potrebbe essere influenzata da qualsiasi spread tra i prezzi degli swap e i prezzi del benchmark. L’insolvenza di qualsiasi istituto che fornisca servizi quali la custodia di attività o che agisca in qualità di controparte di strumenti derivati o di altre tipologie di strumenti può esporre il Fondo a perdite finanziarie. Il fondo potrebbe acquistare titoli che non sono contenuti nell’indice di riferimento e stipulerà contratti swap per scambiare la performance di tali titoli con la performance dell’indice di riferimento.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa