L’irresistibile fascino del private asset

Con l’avvento della pandemia i mercati pubblici sono precipitati. Gli investitori amano i profitti prevedibili a breve termine e le certezze strategiche. Il COVID-19 non offriva nessuna delle due cose. L’ambito del private asset, per contro, è molto diverso. In esso viene premiata la perseveranza. E vi è una minore esposizione alle reazioni emotive estreme frequenti nel breve termine nei mercati pubblici.

Innanzitutto, permetteteci di spiegare in cosa consiste il private asset e cosa può offrire. Comprende fondi di buy-out, debito privato, private equity, venture capital, immobili privati e così via. Si tratta essenzialmente di opportunità d’investimento che non sono disponibili attraverso i mercati pubblici. I gestori di portafoglio che investono in questo settore mirano ad accedere a una fonte di rendimenti alternativa che non sussisterebbe se tali valori fossero negoziati tutti i giorni. Pongono spesso l’attenzione su problemi operativi che, se risolti, potrebbero premiare gli investitori. Ciò potrebbe comportare la digitalizzazione del business attraverso un aggiornamento dei sistemi IT, oppure la riduzione o il rinnovo della gamma di prodotti offerti, o ancora, la chiusura di una divisione in perdita o l’indirizzamento dell’attività verso fonti di reddito più interessanti.

L’elemento interessanti di questi investimenti deriva dal fatto che sono meno esposti alla volatilità di breve termine tipica dei mercati pubblici. Sebbene ciò ne riduca la liquidità, in genere i gestori di portafoglio che investono in essi si preoccupano più dei fondamentali a loro sostegno. Il loro obiettivo è beneficiare del valore e del potenziale di crescita di questi investimenti nel lungo termine.

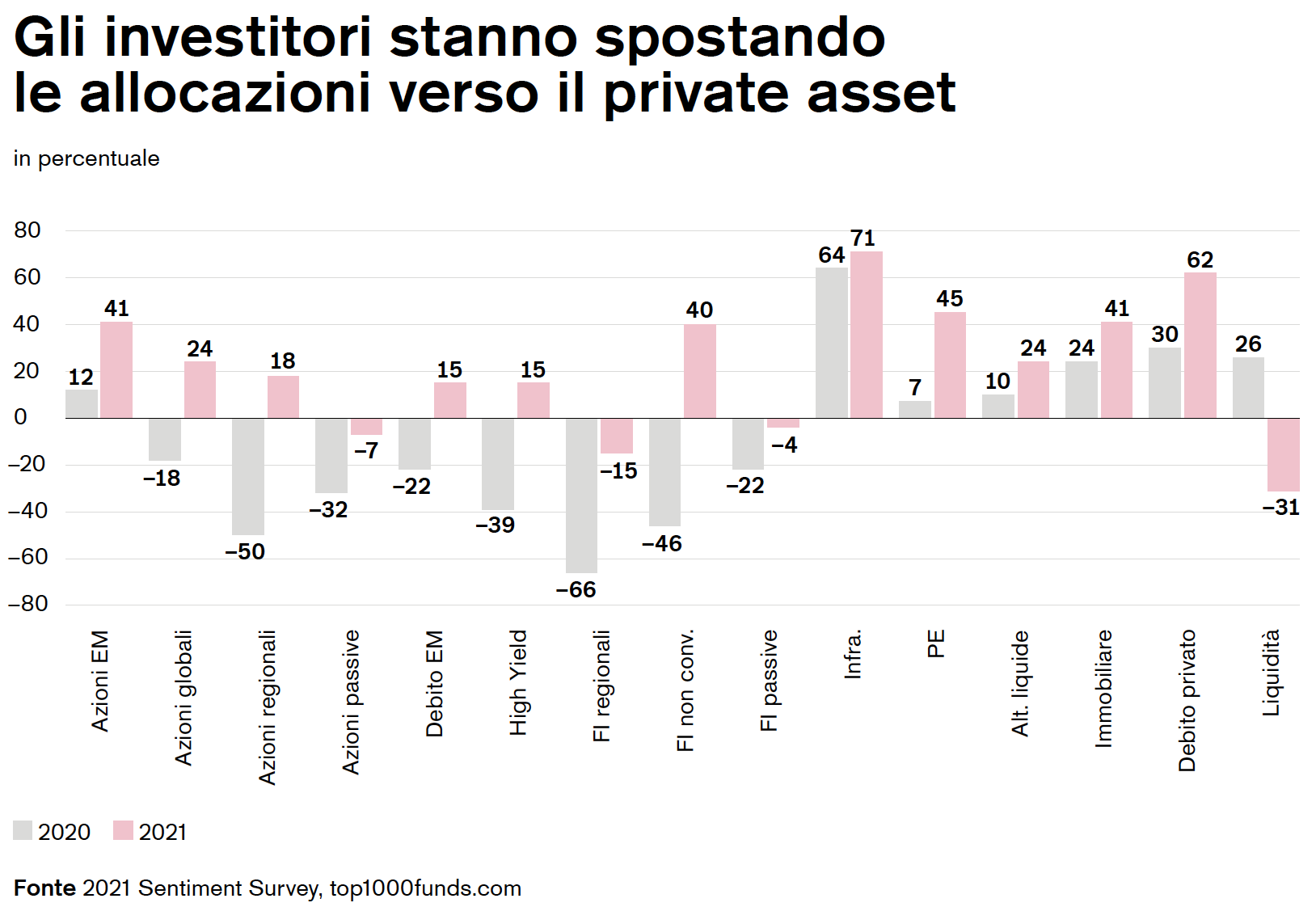

Gli investitori stanno già aumentando la loro allocazione in private asset

Secondo il CIO Sentiment Survey del 2021 elaborato da top1000funds.com, molti investitori istituzionali stanno aumentando la propria allocazione in private asset. Sulla base dei risultati di tale inchiesta, gli investitori risultano oggi più disposti a pagare un premio di illiquidità e a impegnare il proprio denaro più a lungo come richiesto da tali strumenti.

Nel decennio trascorso, due importanti fattori hanno avuto buon gioco nello spingere gli investitori verso le attività private. Il primo consiste nei cambiamenti delle modalità secondo cui essi costruiscono i propri portafogli. Il secondo riguarda invece le ampie migliorie apportate all’infrastruttura regolamentare, in particolare nelle giurisdizioni più importanti, come il Lussemburgo.

L’ascesa degli investimenti con premio al rischio

Da qualche tempo gli investitori stanno riducendo il proprio interesse per l’asset allocation tradizionale. Molti costruiscono i propri portafogli utilizzando fonti singole di premio al rischio invece di focalizzarsi sulle più ampie classi di investimento tradizionali.

I tassi d’interesse straordinariamente bassi hanno alimentato questo trend, inondando di liquidità i mercati pubblici e causando una forte inflazione dei prezzi delle attività in tutte le classi. Di conseguenza, i rendimenti tra le varie classi sono diventati più correlati, riducendo i vantaggi di diversificazione dell’asset allocation tradizionale. Questo ha portato gli investitori a cercare fonti di premio alternative e meno correlate, orientandosi verso le questo segmento.

I progressi fatti nell’infrastruttura dei fondi

Un’altra ragione per cui gli investitori sono più disposti a investire in private asset è l’evoluzione del contesto regolamentare, con le conseguenti migliorie apportate all’infrastruttura dei fondi. Tale progresso ha reso le attività private molto più appetibili per gli investitori istituzionali.

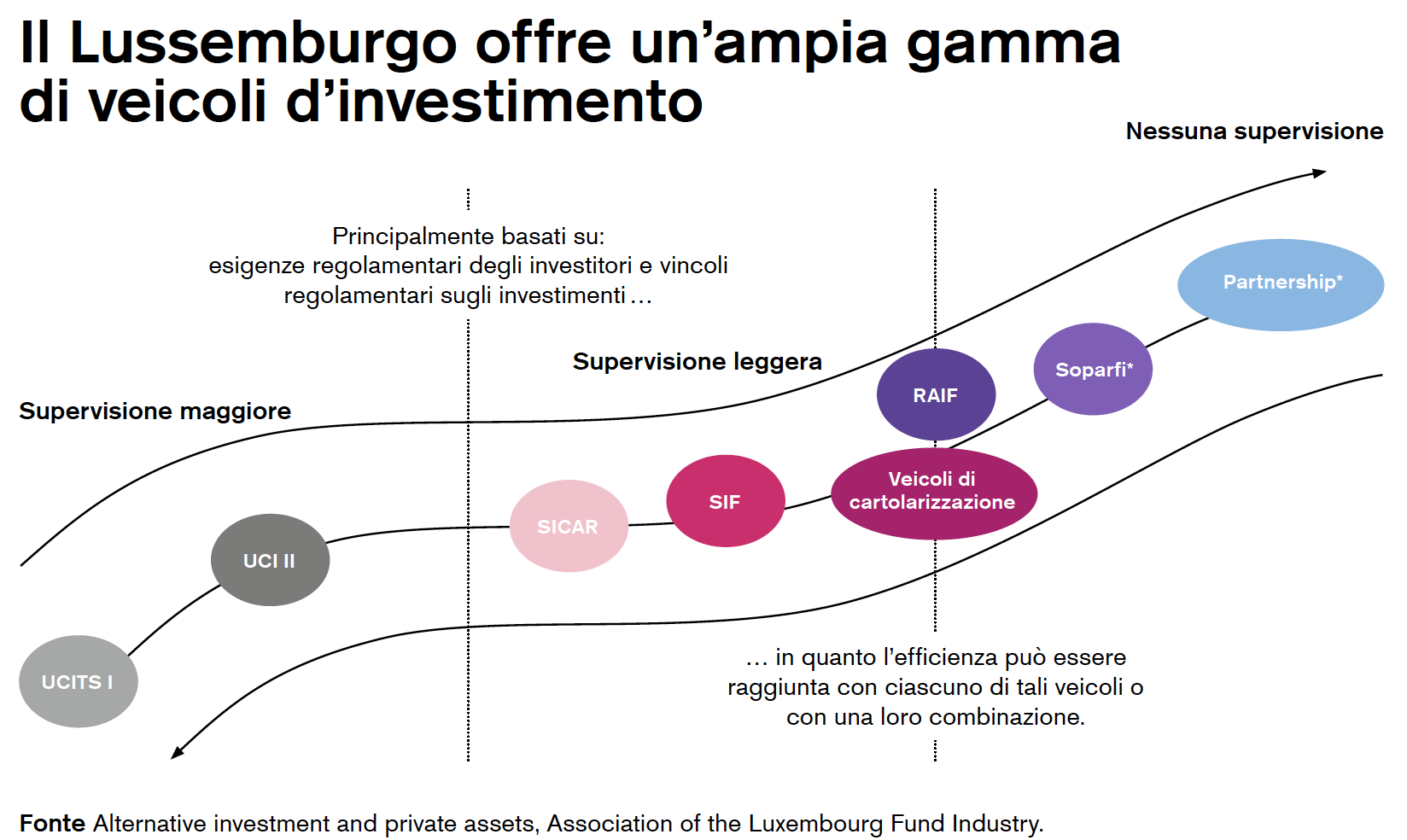

Il Lussemburgo è un esempio interessante. Sono state effettuate consistenti modifiche all’infrastruttura dei fondi lussemburghesi in relazione alle attività private, determinate perlopiù da variazioni nel quadro regolamentare europeo. Successivamente l’autorità di regolamentazione del Lussemburgo ha concesso l’autorizzazione a oltre 267 gestori di fondi di investimento alternativi (in una sigla, GEFIA) e ulteriori 600 sono stati registrati.

Il settore immobiliare, il private equity e il debito privato hanno da allora registrato un forte aumento in termini di patrimonio gestito. Nel 2020 l’immobiliare è andato incontro a una crescita del 7,2% con AuM pari a 88,2 miliardi di euro. Nel contempo, il controvalore degli investimenti in private equity ha toccato quota 148 mia, il che corrisponde a una crescita anno su anno del 19% alla fine di settembre 2021. Per quanto riguarda il debito privato, la crescita in termini di patrimonio gestito è stata del 14,5%, raggiungendo un livello di oltre 59 mia.

Tali miglioramenti nell’infrastruttura regolamentare hanno portato a un significativo aumento di scelta e trasparenza per chi investe in private asset. Gli offerenti di fondi possono lanciare più velocemente prodotti sul mercato utilizzando le varie strutture regolamentari e i vantaggi del passaporto europeo introdotti con la direttiva sui gestori di fondi d’investimento alternativi (AIFMD).

I fondi d’investimento specializzati (SIF) ne sono un esempio. Tale struttura è tipicamente utilizzata per fondi immobiliari e di private equity e richiede l’approvazione del regolatore.

I fondi d’investimento alternativi riservati (RAIF) ne rappresentano un altro. In questo caso, ad essere regolati non sono i fondi in sé ma i loro gestori. Uno dei loro punti di forza è che i gestori regolati possono lanciare fondi molto più velocemente rispetto alla struttura SIF.

Infine, vi è la struttura a partnership che riflette la tradizionale struttura LP/GP, molto comune negli investimenti in attività private. Tali strutture sono, ad esempio, preferite dai gestori patrimoniali anglosassoni, in quanto consentono di replicare in modo facile fondi paralleli gestiti oltreoceano. Tuttavia, la struttura di per sé è non regolata; nominando un gestore regolato è possibile ottenere il passaporto AIFMD e distribuire in Europa.

Considerazioni finali

L’attrazione verso il private asset è stata determinata da una combinazione di cambiamenti nel contesto degli investimenti e una migliore regolamentazione. La tecnologia ha a sua volta giocato un ruolo importante, assieme a soluzioni innovative che hanno reso tali attività più accessibili.

Per questo segmento il futuro è roseo. Soddisfano esigenze e desideri importanti per gli investitori. Il mercato è oggi molto più liquido e accessibile che in passato. Tali fattori hanno conferito agli investimenti in private asset un fascino irresistibile.

LMF green

LMF green Mente e denaro

Mente e denaro

Podcast

Podcast Sala Stampa

Sala Stampa