WisdomTree: ridurre il rischio senza compromettere i rendimenti. L'”Efficient Core”

L’asset allocation consiste, in ultima analisi, nel trovare un equilibrio tra rendimenti e rischi. Sebbene sia relativamente facile ridurre il rischio in un portafoglio, è più difficile farlo senza compromettere il suo potenziale di rendimento. La diversificazione, ovvero l’aggiunta di asset non correlati al portafoglio, è uno dei principali strumenti a disposizione degli investitori per mitigare tale rischio, ma spesso si traduce in una riduzione dei rendimenti. Il portafoglio 60/40, che prevede una combinazione di azioni (60%) e reddito fisso (40%), è il fondamento di molte asset allocation. Aggiungere il reddito fisso alle azioni riduce la volatilità e migliora lo Sharpe ratio, in linea con le scoperte enunciate da Markowitz nell’opera che gli è valsa il Premio Nobel, grazie alla correlazione storicamente negativa tra i titoli azionari e le obbligazioni investment grade. Tuttavia, è anche vero che un portafoglio 60/40 tende a fornire rendimenti inferiori rispetto a un portafoglio composto al 100% da azioni.

Significa che gli investitori devono scegliere tra rendimenti più alti con una volatilità maggiore o rendimenti più bassi con una volatilità minore?

L’esperimento di pensiero di Cliff Asness: il 60/40 “levered”

Come per ogni problema, per trovare una soluzione è spesso necessario uscire dagli schemi. Nel nostro caso, occorre iniziare a prendere in considerazione la leva. Cliff Asness, cofondatore di AQR Capital, ha fornito una soluzione di questo tipo nel dicembre 1996, quando lavorava come direttore della ricerca quantitativa per Goldman Sachs Asset Management. Nel suo studio, Asness sostiene che gli investitori possono ottenere rendimenti competitivi e gestire il rischio in modo più efficace diversificando i loro portafogli con una combinazione di azioni e obbligazioni e sfruttando la leva finanziaria. Asness progetta il portafoglio “60/40 levered”, che applica la leva a un portafoglio 60/40 in modo che la volatilità dello stesso corrisponda a quella delle azioni. La leva applicata è quindi del 155%. Il tasso passivo utilizzato per la leva del portafoglio 60/40 è rappresentato dal tasso del t-bill a un mese. Nel suo studio originale, Asness scopre che, nel periodo compreso tra il 1926 e il 1993, il portafoglio 60/40 levered avrebbe reso in media l’11,1% all’anno con una volatilità del 20%. Le azioni, invece, avrebbero reso appena il 10,3% con la stessa volatilità. A titolo di riferimento, il portafoglio 60/40 (senza leva) avrebbe reso l’8,9% con una volatilità del 12,9%.

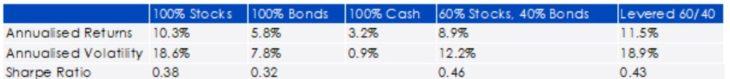

Nella Figura 1 abbiamo esteso l’analisi di Asness a tempi più recenti. Osserviamo che in questo periodo più lungo i risultati sono ancora validi. Il 60/40 levered offre rendimenti superiori a quelli dei titoli azionari con una volatilità simile. Il suo Sharpe ratio trae vantaggio dalla diversificazione e migliora rispetto alle azioni, senza pregiudicare i rendimenti stessi.

Figura 1: Estensione dei risultati dell’articolo di Cliff Asness – 1926/2023

Fonte: WisdomTree. Dicembre 1925 – luglio 2023. Si utilizzano dati mensili in USD. I titoli azionari USA (US equities) sono rappresentati dalle serie di dati Ibbotson SBBI US Large Stock TR USD. Le obbligazioni USA high investment grade (US High Investment Grade bonds) sono rappresentate dalle serie Ibbotson SBBI US LT Corp TR USD fino a febbraio 2022. In seguito, si utilizza il Bloomberg U.S. Long Credit Aa Total Return Index. I contanti (Cash) sono rappresentati dall’Ibbotson SBBI US 30-Day TBill TR USD. Il portafoglio 60/40 levered investe il 155% ogni mese nel portafoglio 60/40 e -55% ogni mese nel portafoglio in contanti. La performance storica non è indicativa di quella futura e qualsiasi investimento può diminuire di valore.

La teoria alla base del 60/40 levered

Per costruire il portafoglio più efficiente per un determinato livello di volatilità, gli investitori hanno due possibilità. Senza sfruttare la leva, possono scegliere il portafoglio con il rendimento più alto per quel livello di volatilità sulla frontiera efficiente. Se gli investitori cercano strategie con un livello di volatilità pari a quello delle azioni, i titoli azionari rappresentano il portafoglio più efficiente. Se si considera la leva potenziale, la risposta è molto diversa. Con la leva finanziaria, un investitore può scegliere il portafoglio con il livello di volatilità pertinente (in questo caso, la volatilità delle azioni) sulla linea di allocazione del capitale. I portafogli su questa linea hanno uno Sharpe ratio uguale allo Sharpe ratio del portafoglio tangente (ovvero lo Sharpe ratio migliore tra tutte le combinazioni di portafogli senza leva), ma con il livello di volatilità desiderato, qualunque esso sia. Abbiamo chiamato Portafoglio tangente con leva il portafoglio sulla linea di allocazione del capitale con la stessa volatilità del portafoglio azionario. Questo è un “portafoglio più efficiente”. Il rendimento migliora di quasi il 2% a parità di volatilità e lo Sharpe ratio passa da 0,27 a 0,45.

Principali insegnamenti

“La diversificazione è l’unico regalo della finanza”. Questa frase incarna la filosofia alla base del portafoglio 60/40, oltre a essere uno dei principali insegnamenti del suo lavoro insignito del Nobel. Detto questo, possiamo trarre un’altra lezione che passa spesso in secondo piano: applicando la leva a un buon portafoglio si può ottenere un portafoglio ancora migliore. Nel complesso, sfruttando la leva in un portafoglio tradizionale 60/40, un’idea che noi di WisdomTree chiamiamo “Efficient Core”, gli investitori possono potenzialmente ottenere un livello di volatilità simile a quello di un portafoglio che alloca il 100% ad azioni, ma con lo Sharpe ratio migliore di un portafoglio 60/40.

Tra i possibili esempi di utilizzo di tali portafogli Efficient Core in portafogli multi-asset vi sono:

Un sostituto delle azioni: una soluzione azionaria core progettata per sostituire le esposizioni azionarie core esistenti. Offrendo un rendimento maggiore, una gestione del rischio e un potenziale di diversificazione migliori rispetto a un portafoglio puramente azionario, l’Efficient Core può anche essere utilizzato per integrare le esposizioni azionarie esistenti.

Uno strumento per l’efficienza del capitale: offrendo esposizione azionaria e obbligazionaria in modo efficiente dal punto di vista del capitale, l’Efficient Core può aiutare a liberare spazio nel portafoglio, da destinare ad alternative ed elementi di diversificazione. In linea con le illustrazioni in alto, allocando il 10% di un portafoglio a questa idea, gli investitori punterebbero a ottenere un’esposizione del 9% alle azioni statunitensi e del 6% ai titoli di Stato USA. Questo potrebbe consentire loro di rinunciare al 6% dell’attuale esposizione al reddito fisso, per prendere in considerazione asset alternativi (come broad commodity, oro, carbonio o altri). In questo scenario, si potrebbe potenzialmente raggiungere tale risultato senza perdere i vantaggi dell’esposizione al reddito fisso in materia di diversificazione.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa