Investire nelle obbligazioni cinesi

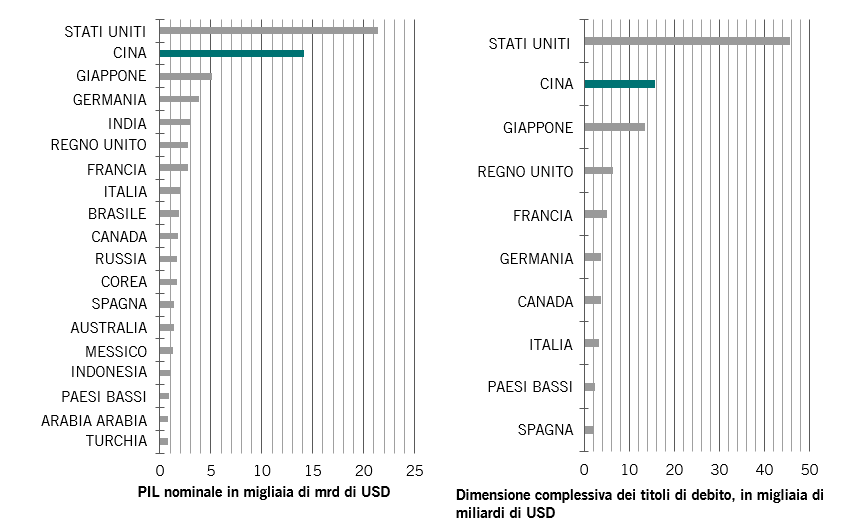

Con 15.000 miliardi di dollari, la Cina è ora il secondo mercato obbligazionario più grande al mondo, dopo quello degli Stati Uniti e prima di quello giapponese. Eppure è un mercato ancora molto poco considerato dagli investitori internazionali: la quota di obbligazioni cinesi detenute attualmente da stranieri è inferiore al 3%.

Figura 1: Seconda economia più grande al mondo e secondo mercato obbligazionario più grande al mondo

Fonti: Pictet Asset Management, FMI World Economics Outlook, ottobre 2020 / Pictet Asset Management, BIS, ultimo aggiornamento dicembre 2020 in base ai dati del secondo trimestre 2020

Riteniamo che questo mercato sia destinato a crescere ancora di più dato che i titoli di Stato cinesi stanno ottenendo un riconoscimento globale attraverso l’inclusione in indici come il Bloomberg Barclays Global Aggregate o, più di recente, il JP Morgan GBI-EM Global Diversified. L’inserimento delle obbligazioni cinesi negli indici obbligazionari globali può generare flussi fino a 300 miliardi di dollari.

Riteniamo inoltre che ci siano interessanti opportunità nel mercato delle obbligazioni delle grandi aziende cinesi.

Si tratta di un mercato di dimensioni simili a quelle dei titoli di Stato ed è in rapido sviluppo.

Tradizionalmente, le società cinesi si sono finanziate tramite prestiti bancari fin dai tempi della vecchia economia centralizzata, una prassi che presenta due grandi svantaggi:

- meno trasparenza rispetto al mercato delle obbligazioni societarie in quanto questo è un mercato pubblico

- eccessiva dipendenza dal sistema bancario

Incoraggiare una maggiore profondità del mercato delle obbligazioni societarie è in linea con il piano economico a lungo termine delle autorità cinesi, nel contesto dell’invecchiamento della popolazione, della domanda di pensioni nazionali e della rapida crescita del settore di asset e wealth management.

Perché investire nel debito cinese in valuta locale?

Dato che i rendimenti del mercato obbligazionario globale sono ai minimi storici, gli investitori nel reddito fisso hanno bisogno di una classe di attivi che offra rendimento e resilienza. Riteniamo che le obbligazioni cinesi siano un elemento di diversificazione difensivo per i portafogli globali e abbiano il potenziale di aumentarne il rendimento grazie a:

- rendimento elevato e di alta qualità rispetto alle obbligazioni dei mercati sviluppati

- bassa volatilità, bassa correlazione con le altre principali classi di attivi

Oggi è forse l’unico tra i grossi segmenti dell’universo dei titoli di Stato a offrire ancora rendimenti soddisfacenti e una qualità discreta.

Rendimento di alta qualità

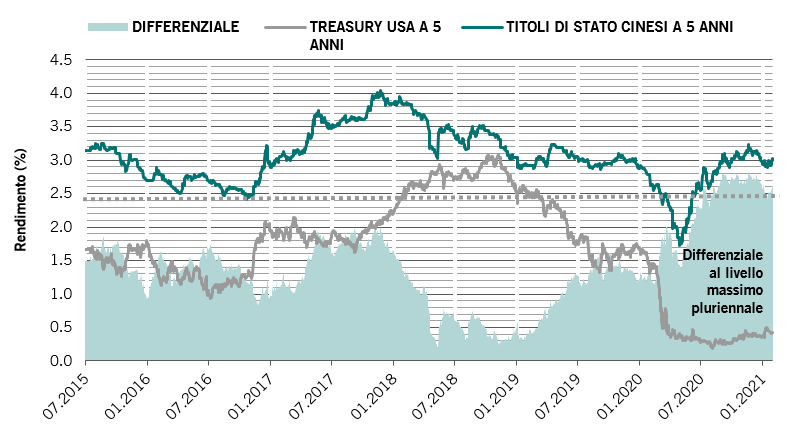

La classe di attivi ha un rating medio A e una bassa volatilità, pur fornendo attualmente un rendimento del 3,5% (in RMB). Inoltre, il differenziale di rendimento tra i titoli di Stato cinesi e i Treasury USA (nonché altri titoli di Stato) è ai massimi degli ultimi anni.

Figura 2: Il differenziale di rendimento tra i titoli di Stato cinesi e i Treasury USA è a un massimo pluriennale

Fonte: Bloomberg, Pictet Asset Management, gennaio 2021

Per quale motivo i rendimenti delle obbligazioni cinesi non dovrebbero restare al di sopra di quelli dei Treasury USA e perché questo differenza dovrebbe ridursi?

Lontani dal resto dei mercati emergenti

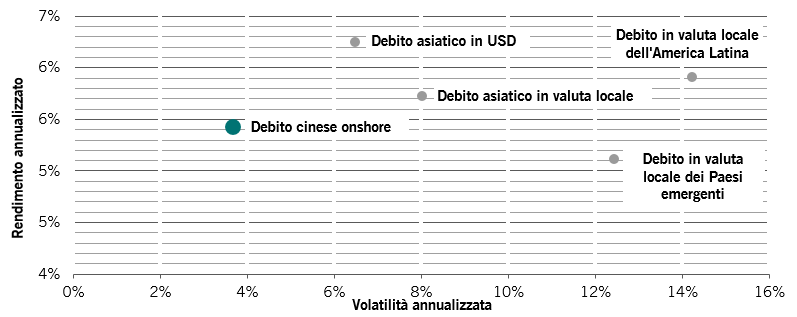

Gli investitori guardano alle obbligazioni cinesi pensando di investire nel debito dei mercati emergenti, ma c’è una certa differenza. Innanzitutto, il debito cinese onshore è molto più ampio di tutti gli altri debiti in valuta locale dei mercati emergenti combinati. In secondo luogo, ha generato rendimenti simili, ma con una volatilità molto inferiore.

I mercati emergenti tradizionali normalmente registrano deflussi di capitale e volatilità della valuta nei periodi di avversione al rischio a livello globale, ma ciò non è avvenuto con la Cina.

A nostro avviso le obbligazioni cinesi si sono staccate dagli attivi dei Paesi emergenti e si sono convertite in attivi “core” a reddito fisso. La pandemia dovrebbe contribuire ad accelerare tale tendenza.

Figura 3: Il debito onshore cinese ha un interessante profilo di rischio-rendimento

Fonte: ChinaBond, JP Morgan; dati mensili dal 30 settembre 2005 al 31 dicembre 2020. Tutti gli indici misurano il rendimento totale e in USD

Riteniamo che le obbligazioni cinesi debbano essere uno strumento difensivo di diversificazione per i portafogli globali con il potenziale per migliorarne anche il rendimento. Queste sono le ragioni:

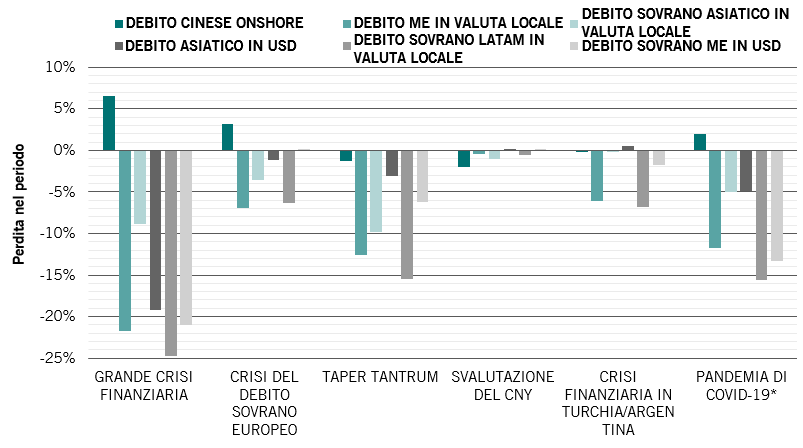

- Resilienza nelle fasi di turbolenza globale

La classe di attivi ha dimostrato la sua resilienza in periodi storici caratterizzati da elevata volatilità, tra cui la crisi finanziaria del 2008, la crisi del debito europeo e la crisi causata dal COVID-19 nel primo trimestre del 2020.

Figura 4: Perdite contenute/nulle rispetto ad altri strumenti di debito dei mercati emergenti (debito dei mercati emergenti in valuta locale, debito asiatico in valuta locale, debito asiatico in USD, debito dell’America Latina in valuta locale; debito dei mercati emergenti in USD)

Fonte: Chinabond, JP Morgan. Tutti gli indici misurano il rendimento totale e in USD. In base ai seguenti periodi: Grande crisi finanziaria (agosto – ottobre 2008); Crisi del debito sovrano europeo (agosto – novembre 2011); Taper tantrum (8 maggio – fine 2013); Svalutazione del CNY (10 agosto 2015); Crisi finanziaria in Turchia/Argentina (agosto 2018); Pandemia di COVID-19 (21 febbraio – 15 aprile 2020)

- Convergenza verso gli attivi “core” a reddito fisso

Le obbligazioni cinesi in valuta locale presentano una bassa volatilità, pari al 4% annuo (in USD), se confrontata con quella degli strumenti a reddito fisso dei mercati sviluppati e dei mercati emergenti e delle azioni dei mercati sviluppati e cinesi. Oltre alle sue caratteristiche di resilienza e bassa correlazione, riteniamo che le obbligazioni cinesi diventeranno sempre più adatte a far parte della componente “core” a reddito fisso.

- Vantaggio della diversificazione

Ha una bassa correlazione con le principali classi di attivi, incluse le obbligazioni e le azioni globali; una caratteristica attualmente molto difficile da trovare in un momento in cui la maggior parte delle classi di attivi è sempre più correlata per via delle politiche economiche attualmente in vigore, come il quantitative easing.

L’inserimento negli indici obbligazionari globali ha stimolato gli investimenti stranieri in questo mercato e la valuta beneficia di una prospettiva relativamente stabile poiché si avvia a diventare gradualmente una valuta di riserva.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa